Maailm seisab täna silmitsi kahe tuumaohuga, mille suurust pole ajaloos varem nähtud.

Need ohud seisavad meid silmitsi ajal, mil maailma majandus pöördub ja langeb järsult mitte ainult aastateks, vaid tõenäoliselt aastakümneteks.

Ilmselge tuumaoht on USA ja Venemaa vaheline sõda, mis praegu käib Ukrainas.

Teine tuumaoht on massihävitusrelvad võla ja tuletisinstrumentide näol, mis ulatuvad tõenäoliselt 2,5 kvadriljoni USA dollarini.

Kui meil veab, saab geopoliitilist sündmust vältida, kuid ma kahtlen, kas Lääne finantsajapommi plahvatust saab peatada.

Lisateavet nende riskide kohta hiljem artiklis.

Artikli lõpus on ka kokkuvõte turuvaadetest 2023. aastaks ja edasi.

UUTHIMU JA RISK

Üle 52-aastase ärieluga panganduses, kaubanduses ja investeerimises on õnne, et õpitud endiselt iga päev ja õppimine on tõesti elurõõm. Kuid mida rohkem õpid, seda rohkem mõistad, kui vähe sa tegelikult tead.

Pidev ja uudishimulik õppija tähendab, et elu pole kunagi igav.

Nagu Einstein ütles:

” Oluline on mitte lõpetada küsitlemist.

Uudishimu olemasolul on oma põhjus.”

Elus on olnud veel üks oluline püsivus, milleks on riski mõistmine ja kaitsmine.

Õpitud oli varakult ärielus, et on ülioluline riski tuvastada ja püüda kaitsta negatiivseid külgi. Kui suudate selle saavutada, läheb tõus tavaliselt iseenesest.

Vahel on risk nii selge, et tahaks barrikaadidel seista ja karjuda. Kuid kahjuks juhib enamikku investoreid ahnus ja nad näevad harva, kui turud muutuvad kõrgeks.

1980. aastate lõpp oli selline ilmselge periood, eriti kinnisvaraturul. Aktsiad kukkusid 1987. aastal, kuid kui te ei kasuta finantsvõimendust, ei hävita aktsiakrahhid teid tavaliselt välja. Kuid ärikinnisvara puhul võib finantsvõimendus tappa palju investoreid ja kahjuks juhtus see 1990ndate alguses.

1990. aastate lõpp oli tehnoloogiasektoris järjekordne väga kõrge riskiga periood. Oldi seotud Ühendkuningriigis asuva tehnoloogiaäriga ja oli öeldud 1999. aasta lõpus asutajale, et peab ettevõtte raha eest müüma. See oli aeg, mil tehnoloogiaettevõtteid hinnati kümnekordseks müügiks. Praktiliselt ükski neist ei toonud kasumit. Nii õnnestus äri 2000. aastal maha müüa. Tegelikult saadi aktsiad makseks, kuid lubati need kohe maha müüa, mida ka tehti. Seejärel kukkus Nasdaq 80% ja paljud ettevõtted läksid pankrotti.

Nendel äärmusliku ülehindamise hetkedel ei pea te olema nutikas, et väljuda ja kasumit teenida. Superkasum tuleks alati realiseerida, kui ettevõtete hindamine ei ole mõttekas ja väljavaated ei paista head.

SÕJA SUUREMISE ESKALATSIOONI OHT

Nii et pöörduda tagasi tohutute riskide juurde, mis praegu kogu maailma varitsevad.

Hinnang on selline: ei ole see sõda Venemaa ja Ukraina, vaid USA ja Venemaa vahel. Venemaa pidas vastuvõetamatuks, et 2014. aasta Minski kokkuleppest ei peetud kinni. Selle asemel jätkus Donbassi piirkonna pommitamine, mida väidetavalt julgustas USA. Kui Ukraina pommitamist intensiivistas, tungis Venemaa 2022. aasta veebruaris sisse.

Ei lasku siin üksikasjadesse, kes on süüdi jne. Aga selge on see, et USA neokonid on selle sõja eskaleerumiseks väga huvitatud. Nende jaoks on Ukraina vaid ettur ja tõeline vaenlane on Venemaa. Miks peaks USA muidu juhtima Venemaa sanktsioonide initsiatiivi ja saatma Ukrainale relvi ja raha, kuid ei saadaks Venemaale rahuvalvajaid?

Tuletagem lihtsalt meelde, et tavalised inimesed ei taha kunagi sõda. Ameerika rahvas ei taha sõda, samuti ei taha venelased ega ukrainlased. Sõda tahavad alati juhid. Ja enamikus riikides, isegi nn demokraatlikus USA-s, on juhtidel täielik võim sõja alustamisel.

Suurem osa Euroopast sõltub suuresti Venemaa naftast ja gaasist. Siiski tulistab Euroopa endale jalga, nõustudes USA algatatud sanktsioonidega. Tagajärjed on hukatuslikud Euroopale ja eriti Saksamaale, mis oli Euroopa majandusmootor. Saksamaa on nüüdseks lõpetanud majandusjõuna. Seda näitab aeg.

Ülemaailmne majanduslangus algas enne Ukraina sõda, kuid nüüdseks on olukord Euroopa majanduse kiire nõrgenemise tõttu oluliselt halvenenud. Sellegipoolest kaevab Euroopa endale hauda, saates Ukrainasse rohkem relvi ja rohkem raha, millest suur osa on väidetavalt sattunud valedesse kätesse.

Ukraina liider Zelenski õhutab osavalt läänt sõda eskaleerima, et saavutada NATO totaalne kaasamine.

Sõja ulatusliku eskaleerumise oht on märkimisväärne. Venemaa peamine eesmärk on austada Minski kokkulepet, samal ajal kui USA neokonid tahavad Venemaad otseses konfliktis nõrgestada. Suured sõjad vallandavad sageli väikese sündmuse või vale lipu.

Neokonid teavad, et USA lüüasaamine selles konfliktis tähendaks USA dollari, hegemoonia ja majanduse lõppu. Samal ajal on Venemaa otsustanud mitte kaotada sõda, mida iganes see ka ei võtaks. See on selline taust, millel on suur oht halvasti lõppeda.

TAGAJÄRJED ON MÕELDAMATUD

Kuna läänes pole ainsatki riigimeest, tõmbavad niite kaadritagused tumedad jõud. See muudab olukorra eriti ohtlikuks.

Tuumasõja oht sellises olukorras on küll ettearvamatu, kuid siiski väga reaalne.

Maailmas on 13 000 tuumalõhkepead ja vähem kui käputäis neist hävitaks suurema osa läänest ja kümmekond, suurema osa maailmast.

Loodame, et lääs tuleb mõistusele. Kui ei, siis on tagajärjed mõeldamatud.

MASSIHÄVITUSE FINANTSRELVAD

Teine rahaline tuumapilv ei lõpeta õnneks maailma, kui see plahvatab, vaid toob kaasa suure ülemaailmse tagasilöögi, mis võib kesta aastaid, võib-olla aastakümneid.

Paljudes artiklites ja intervjuudes on visandatud, et ülemaailmne võlgade kasv lõpeb halvasti.

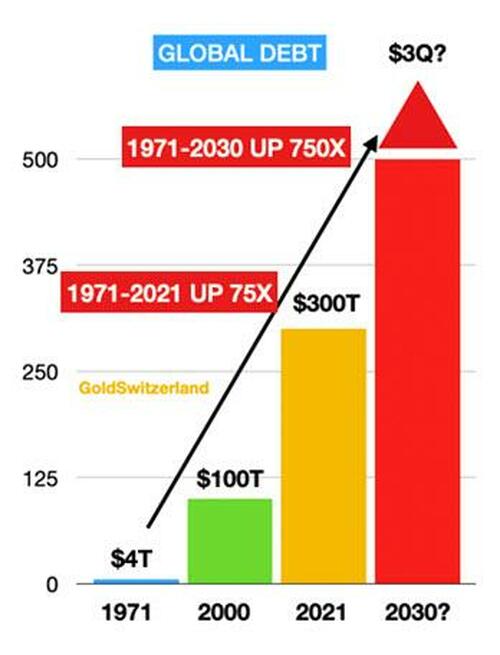

Seda saab illustreerida mitme pildiga, nii et vaatame kahte iseenesestmõistetavat graafikut.

Esimene näitab, kuidas ülemaailmne võlg on kasvanud 75 korda 4 triljonilt dollarilt 300 tonnile pärast seda, kui Nixon 1971.aastal kullaakna sulges.

Graafik näitab ka, et maailm võib 2030. aastaks jõuda 3 kvadriljoni dollari suuruse võlatasemeni. See kõlab sensatsioonilise arvuna, kuid seletus on lihtne. Baseli Rahvusvahelise Arvelduspanga (BIS) andmetel oli tuletisinstrumentide väärtus enam kui 10 aastat tagasi ligikaudu 1,4 kvadriljonit dollarit. Kuid mõne vaakumpookusega vähendasid nad seda arvu 600 triljoni dollarini, et see kosmeetiliselt parem välja näeks. BIS otsustas võtta ainult ühe lepingupoole kui tasumata riski. Kuid me kõik teame, et oluline on suur risk. Kui vastaspool ebaõnnestub, jääb brutorisk brutoriskiks. Vana baasnäitaja oli endiselt 1,4 kv.

Sellest ajast alates on tuletisväärtpaberid plahvatuslikult kasvanud. Suured võlasummad tekivad nüüd pigem tuletisinstrumentide turul kui sularahaturul. Samuti on riskifondide varipangandussüsteem, kindlustusseltsid ja muu finantsäri peamised tuletisinstrumentide emitendid. Paljud neist tehingutest ei ole BIS-i arvudes. Seega usutavasti on realistlik eeldada, et tuletisinstrumentide turg on viimase 10+ aasta jooksul kasvanud vähemalt võlaga, kuid tõenäoliselt palju kiiremini. Seega ületab brutosumma täna kergesti 2 kvadriljonit dollarit.

Kui võlakriis algab tõsiselt, mis võib juhtuda täna või järgmise 2-3 aasta pärast, muutuvad tuletisinstrumentide suured maksejõuetused võlaks, kuna keskpangad trükivad raha enneolematus mahus, püüdes päästa finantssüsteemi. Nii võib võlg 2030. aastaks kasvada kolme kvartalini, nagu graafik näitab.

USA SKT KASV ON ILLUSOORNE

Teine graafik näitab, et USA, maailma suurim majandus, elab nii laenatud ajast kui ka rahast.

1970. aastal oli USA koguvõlg 1,5 korda suurem SKTst. Täna on see 3,6X. See tähendab, et SKP nominaalkasvu saavutamiseks pidi võlg kasvama 2,5 korda kiiremini kui SKP.

Järeldus on lihtne. Ilma krediidi ja trükirahata poleks reaalset SKT kasvu. Seega on USA majanduse kasv illusioon, mille on loonud pankurid ja mida juhib föderaalreservi erapank. Nagu ülaltoodud graafik näitab, saab SKP kasvada ainult siis, kui võlg kasvab eksponentsiaalse kiirusega.

Lõhe võla ja SKT kasvu vahel on ilmselgelt jätkusuutmatu. Hoolimata sellest, et lähiaastatel on hüsteeriline rahatrükk, püüdes päästa USA finantssüsteemi, suureneb lõhe tõenäoliselt veelgi, enne kui see väheneb.

Lõhet saab vähendada ainult ühel viisil, mis on nii riigi kui ka eravõla rikkumine. Selline kokkuvarisemine toob kaasa ka kõigi võla tõttu paisutatud varade – sealhulgas võlakirjade, aktsiate ja vara – lõhkemise.

Ajutiselt on USA saavutanud selle illusoorse rikkuse, kuid kahjuks on käes aeg, mil Piperile tuleb maksta.

DOLLARI LÕPP

Dollari kui reservvaluuta päevi arvestatakse. Viimase 50 aastaga 98% kaotanud valuuta ei vääri vaevalt reservvaluuta staatust. Sõjalise jõu, naftadollarite maksete ja ajaloo kombinatsioon on hoidnud dollarit liiga tugevana liiga kaua. Kuna otsest alternatiivi pole, on võimalik, et dollar jääb Ukraina konflikti jätkudes mõneks ajaks tugevaks. Teiste valuutade (euro, nael, jeen) majandus on praegu selgelt liiga nõrk, et olla realistlik reservvaluuta kandidaat.

Petrodollari päevad on samuti loetud.

Maailma suurimate energiatootjate (v.a USA) vahel toimuvad praegu suured sammud, mis lõpetavad järk-järgult Petrodollari süsteemi.

GLOBAALNE Katastroofi retsept

Kuid kõigepealt mõistkem, et vaatamata kliimaahmudele pole fossiilkütustele tõsist alternatiivi paljude aastakümnete jooksul. Fossiilkütused moodustavad 83% maailma energiast.

Ülemaailmset kasvu saab saavutada ainult energiaga. Kuna taastuvenergia moodustab praegu vaid 6% ja kasvab väga aeglaselt, pole fossiilkütustele tõsist alternatiivi paljude aastakümnete jooksul.

Sellest hoolimata pole lääneriikide valitsused Euroopas ja USA-s mitte ainult lõpetanud fossiilkütustesse investeerimise, vaid sulgenud ka torujuhtmeid, söekaevandusi ja tuumaelektrijaamu. See on muidugi puhas poliitiline ja majanduslik hullumeelsus ning väga kiire meetod maailmamajanduse kokkuvarisemiseks. Lisage sellele Venemaa sanktsioonid ja meil on katastroofi ülemaailmne retsept.

Ilma fossiilkütusteta kukub maailma majandus kokku. Sellest hoolimata on poliitiline surve fossiilkütuste tootmist oluliselt aeglustanud. Nagu graafik näitab, väheneb fossiilkütuste tootmine 2048. aastaks tõenäoliselt 26%. Tuuma- ja hüdroenergia ning taastuvate energiaallikate suurenemine seda langust ei kompenseeri. Tulemuseks on ülemaailmse SKT ja kaubanduse langus. Energeetilisest küljest aga lähemalt teises artiklis.

Vähesed inimesed mõistavad ülemaailmse kaubanduse tähtsust. Rooma vallutas palju riike Euroopast Aasia ja Aafrikani. Kuid Rooma impeeriumi ajal õitsesid erinevad majandused tänu vabakaubandusele. Roomlased olid praeguste lääne juhtidega võrreldes selgelt paremad mõtlejad.

SUUR NIHE LÄÄNEST IDA

Pärsia lahe koostöönõukogu riigid (Gulf Corporation Council) koosnevad Saudi Araabiast, AÜE-st ning mitmel Pärsia lahe riigil on 40% maailma naftavarudest.

Veel 40% naftavarudest kuulub Venemaale, Iraanile ja Venezuelale, kes müüvad praegu Hiinale naftat soodushinnaga.

Lisaks on veel BRICS-riigid (Brasiilia, Venemaa, India, Hiina ja Lõuna-Aafrika Vabariik. Ka Saudi Araabia soovib ühineda BRICS-riikidega, mis esindavad 41% maailma rahvastikust ja 26% maailma SKTst.

Lõpuks on SCO, Shanghai koostööorganisatsioon. See on Euraasia poliitiline, majanduslik ja julgeolekuorganisatsioon, mille peakorter asub Hiinas. See katab 60% Euraasia pindalast ja üle 30% maailma SKTst.

Kõik need organisatsioonid ja riigid (BRICS, GCC, SCO) omandavad järk-järgult ülemaailmse tähtsuse, kuna USA ja Euroopa vähenevad. Nad teevad koostööd nii poliitiliselt, äriliselt kui ka rahaliselt. Kuna energia ja nafta on nende riikide ühine nimetaja, kasutavad nad suure tõenäosusega kaubeldes petrojuaani.

Sellise võimsa konstellatsiooniga kaovad väiksemad hobirühmitused, nagu Schwabi WEF, oma tähtsuselt ja lõpuks kaovad, kuna WEF-i liikmed, sealhulgas poliitilised liidrid, kaotavad oma võimu ja miljardärid rikkuse.

SUURED LIIKUMID TURGUDEL

See artikkel on juba väga pikk, kuid käsitletakse siiski seda, mida näha turgudel 2023. aastal ja järgmistel aastatel. Seda on paljudes artiklites käsitlenud, nii et lühidalt.

Aktsiad on äsja kogu maailmas oluliselt langenud. See on trükirahal põhineva äärmise ülehindamise kokkuvarisemise algus. Oleks üllatus, kui aktsiad kahanevad reaalväärtuses keskmiselt vähem kui 90%. Reaalarvestuse mõõdupuu on loomulikult kuld.

See ei ole sirgjooneline langus ja paljud investorid ostavad langusi seni, kuni nad on suurema osa oma rikkusest ammendanud.

Tõenäoliselt toimivad võlakirjad isegi halvemini kui aktsiad. Paljud laenuvõtjad, nii suveräänsed kui ka ärilised, jätavad maksejõuetuse.

Intressimäärade 40-aastane langus on lõppenud. Keskpangad kaotavad kontrolli intressiturgude üle, kuna investorid satuvad võlakirjadest paanikasse.

Kõrge inflatsiooni, kokkuvarisevate valuutade ja massilise maksejõuetuse kombinatsioon muudab võlakirjaturu ajalooliseks õuduslooks.

Sideme võrrand on lihtne:

Hüperinflatsioon + valuutade nullimine + vaikeväärtused = võlakirja VÄÄRTUSED NULL

Edu võlakirjade omanikele. Neil läheb seda vaja.

Halvasti läheb ka kinnisvarainvesteeringutel. Madalad intressimäärad ja piiramatu laenusumma on loonud ajaloolise mõõtmega mulli.

Paljudes riikides on olnud võimalik laenata raha kuni 15 aastaks 1% või alla selle. Kes tasuta raha ära ei kasutanud, kahetseb seda väga. Riskitasu arvutamine oli ilmne. 1% juures võivad intressimäärad minna ainult nullini, mis on 1% langus. Teisest küljest võivad intressimäärad tõusta 20%+, nagu 1970. aastatel.

Reaalväärtuses 75–90% langus on kinnisvaraturul tavaline.

Kui teil ei ole hüpoteeki või see on fikseeritud intressimääraga madal, ärge muretsege. Kuid vaadake seda lihtsalt kui elukohta, mitte investeeringut.

Viimasena ja kõige tähtsamana vaatame KULDA.

Investeeritud 2002. aasta alguses palju kulda 300 dollariga investoritele, keda nõustati. See põhines finantssüsteemi riskihinnangul ja kulla hinnal, mis oli langenud üle 20 aasta. Oldi kindlad, et kuld oli sel ajal alahinnatud ja et see oli ülim investeering rikkuse säilitamiseks.

Sellest ajast peale pole kliendid kunagi oma kullavarude pärast muretsenud. Tegelikult on kuld tänapäeval rahapakkumise suhtes odavam kui 2002. aastal ja seetõttu on sellel suurepärane väärtus.

2023. aastast saab alguse järjekordne kullaajastu. Olud on selleks ideaalsed.

Septembri keskel säutsuti Twitteris, et kulla hind on saavutamas põhja, kui hind oli 1665 dollarit, ja et näha on 2000 dollarit vähemalt 2022.aastal. Nagu sageli öeldud, on ennustamine kruusimäng ja täna oleme “ainult” 1875 dollari juures. Vaata allolevat graafikut, mis säutsus 21.septembril.

Arvestades kaht eespool käsitletud tuumariski, muutub kulla hind ebaoluliseks. Füüsiline kuld on ülim investeering rikkuse säilitamiseks. Väärtust tuleks mõõta untsides või kilodes, mitte lühiajalistes valuutades.

Tõenäoliselt jõuab kuld tasemele, mida täna keegi ette ei kujuta. Kuid paberrahas hinna prognoosimine ei ole otstarbekas ilma fiat-raha ostujõu määratlemiseta tulevikus.

Kuld on kuningate metall ja see peaks olema peamine varanduse säilitamise osa. Hõbedal on tohutu potentsiaal, kuid see on palju muutlikum ja palju mahukam.

On äärmiselt oluline, kuidas kulda hoitakse. Peamine osa teie kullavarast peaks asuma väljaspool teie elukohariiki. Sa peaksid saama oma kulla juurde põgeneda.

Ärge hoidke kulda kodus. Kuna kuritegevuse tase kogu maailmas kasvab ja tõenäoliselt veelgi kasvab, on äärmiselt ebamõistlik kulda kodus hoida. Kui lisada tõenäolistele sotsiaalsetele rahutustele enamikus riikides, on kõik väärtuslikud esemed, mida te kodus hoiate, ohus, kui hästi need teie arvates ka peidetud on.

Tänapäeval pole täiuslikku riiki kulla hoidmiseks. Maailm on muutunud üldiselt ebaturvaliseks kohaks. Ettevõte on läbi viinud põhjaliku ülevaate parimate riikide kohta, kus kulda ülemaailmselt säilitada. See avaldatakse millalgi tulevikus.

Šveits on endiselt üks lemmikuid. Kombinatsioon poliitilisest süsteemist, ajaloost ja 70% Šveitsis rafineeritavatest kullakangidest ning enamikust erakullast, mida siin hoitakse, muudab selle ilmselgeks valikuks.

Ettevõttel on ka suur eelis, kuna saab pakkuda ainsat privaatset varahoidlat, mis on tuumapommikindel ja suudab igas sellises olukorras täielikult töötada. Pakutakse ka täielikku andmete varundamist isegi EMP riskide (elektromagnetimpulss) vastu. Ei tea, et keegi selles valdkonnas seda kaitset pakuks. Selle varahoidla asukoht on konfidentsiaalne. Siin on lühike video, mis näitab varahoidla unikaalsust:

Kokkuvõttes on riskid tänapäeval suuremad kui kunagi varem ajaloos. Täielik tuumasõda USA, Venemaa ja Hiina vahel on inimkonna lõpp ja keegi ei saa sedalaadi sündmuste eest kaitsta.

Kuid on ka piiratud olukordi, olgu siis tuumarelvade või tavarelvadega, mis nõuavad teie rikkuse säilitamise vara parimat võimalikku kaitset.

Loodab, et suurt tuumasõda ei tule. Igal juhul saab selle vastu väga vähe teha.

Rahaline tuumarisk on väga reaalne ja ka väga tõenäoline. Igaüks, kes suudab, vastutab selle ohu eest kaitse korraldamise eest, nagu käesolevas artiklis käsitletud.

Lõpuks pidage meeles, et kriisiperioodidel on perekond ja sõbrad teie kõige olulisem kaitse. Teiste abistamine on eelseisva kriisi ajal hädavajalik.