Autor Jesse Colombo, bullionstarist

Peate olema kivi all peidus, et mitte teada, et inflatsioon on meie aja üks pakilisemaid küsimusi. Pärast šokeerivat 23% elukalliduse tõusu alates 2019. aastast pigistavad kõik, välja arvatud kõige jõukamad ameeriklased, kokku ja näevad, kuidas nende elatustase langeb murettekitava kiirusega. Inflatsiooni jahvatamine põhjustab kunagiste jõukate inimeste muutumise pelgalt keskklassiks, endised keskklassi inimesed töölisklassiks, samal ajal kui töölisklassi inimesi sunnitakse töötavate vaeste ja isegi puudustkannatavate inimeste ridadesse. Viimase Gallupi küsitluse kohaselt oli inflatsioon Ameerika mure number üks, kuna 55% küsitletud inimestest ütles, et nad muretsevad inflatsiooni pärast “palju”, samas kui viimane Fedi uuring näitas, et kaks kolmandikku ameeriklastest usub, et inflatsioon on nende finantsolukorra halvendanud.

Kurb tõde on see, et inflatsioon ei ole elu paratamatu tõsiasi ega kapitalismi olemuslik viga; See on tagastamata paberraha ja keskpanganduse otsene kõrvalsaadus. Ameerika Ühendriigid ei kogenud praktiliselt mingit inflatsiooni üle sajandi, kuni Föderaalreserv asutati 1913. aastal ja USA dollar alandati järk-järgult kullaga tagatud valuutalt pabervaluutale, mida võis – ja on trükitud – unustusse vajunud.

Kuigi USA ei ole enam kullastandardil, on hoiustajad ja investorid suutnud oma rikkust tõhusalt kaitsta inflatsiooni laastamiste eest, luues oma isikliku “kullastandardi”, investeerides nii-öelda kuld- ja hõbemüntidesse. Kahjuks maksustab USA valitsus kulla- ja hõbekangide kapitalikasumit ebaõiglaselt kõrge määraga, mis on eriti raevukas, sest need niinimetatud “kasumid” ei ole tegelikult üldse kasumid, kuna need on lihtsalt kompensatsioon dollari paisuva ostujõu eest, mis on üldse USA valitsuse süü! Õnneks, nagu ma selles tükis hiljem arutlen, on uue seaduseelnõu näol lootuskiir, mille eesmärk on kaotada USA föderaalse kapitali kasvutulu maksud füüsilisele kullale ja hõbedale.

Mis on inflatsioon ja mis seda põhjustab?

Selleks, et tõeliselt mõista kulla ja hõbeda voorusi, on oluline mõista inflatsiooni, mis seda põhjustab ja kui hävitav see ühiskonnale on. Lihtsamalt öeldes on inflatsioon rahapakkumise suurenemine, mis avaldub hinnalisemate kaupade ja teenuste kujul, samuti ülepaisutatava valuuta ostujõu vähenemine. Rahapakkumine on olemasolevate rahaühikute arv; Mida rohkem ühikuid on olemas, seda vähem on iga üksus väärt.

Vastupidiselt levinud arvamusele on kasvav rahapakkumine ise inflatsioon; Kaupade ja teenuste kallinemine on vaid selle inflatsiooni vältimatu tagajärg. Üldine inflatsioon on alati rahalist päritolu ja seda ei põhjusta tarnešokid, nagu energiakriis või põud, mis kergitab toiduainete hindu. Nagu Nobeli preemiaga pärjatud majandusteadlane Milton Friedman kuulsalt ütles: “Inflatsioon on alati ja kõikjal rahaline nähtus.”

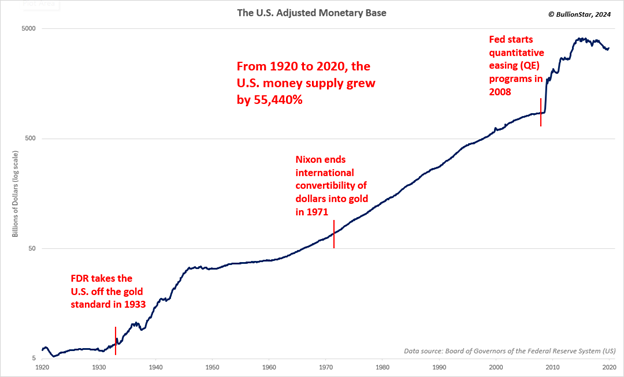

USA korrigeeritud rahabaasi pikaajaline graafik, mis on üks mitmest laialdaselt järgitavast rahapakkumise meetmest, näitab, kuidas riigi rahapakkumine kasvas aastatel 1920–2020 hämmastavalt 55 440%. (Pange tähele, et Föderaalreserv lõpetas selle andmesarja avaldamise 2019. aasta lõpus, mis on tõsine põhjus kahtlusteks. Kas nad üritavad varjata, kui palju nad on USA dollarit alandanud? Teie otsustate.)

Kuigi USA rahapakkumine on aja jooksul kasvanud, on toimunud rida pöördelisi sündmusi, mis on seda protsessi kiirendanud ja veelgi võimaldanud:

- USA Föderaalreserv asutati 1913. aastal peamise vastutusega USA dollari emiteerimise ja haldamise eest. Kahjuks on see osutunud meie riigi valuuta kohutavaks korrapidajaks, sest ta on liigagi valmis looma uusi dollareid, et võimaldada valitsuse kulutusi. Näiteks kaotas dollar poole oma ostujõust vaid kuue aasta jooksul pärast Fedi asutamist, kuna rahastas Ameerika rolli I maailmasõjas.

- President Franklin Delano Roosevelt viis USA 1933. aastal kullastandardist välja. Ameerika Ühendriigid olid kullastandardil aastatel 1834–1933, mis tähendas, et dollar oli kullaga tagatud ja lunastatav. Ligi sajandi jooksul võisid dollarite omanikud kaubelda 20.67 dollariga, et saada unts kulda. Kuldstandard aitas piirata rahapakkumise laienemist. Inflatsiooni tekitamiseks ja deflatsiooni vastu võitlemiseks suure depressiooni ajal keelas FDR Ameerika eraisikutel kulla omamise ja sundis neid 1933. aastal oma kulla föderaalreservile 20,67 dollari eest untsi kohta andma. Välisriikide valitsused võisid siiski oma dollareid kulla eest lunastada. Seejärel muudeti dollari-kulla vahetuskurss 35 dollarini untsist, mis tähendas, et dollar devalveeriti kulla suhtes 59%. Muidugi kasvasid rahapakkumine ja elukallidus peagi taas kiires tempos.

- Kuni 1965. aastani valmistati USA peenraha, veerandeid ja pool dollarit sulamist, mis koosnes 90% hõbedast. Vastuseks hõbeda hinna tõusule (mis ise oli inflatsiooni kõrvalsaadus) kehtestas kongress 1965. aasta mündiseaduse, mis kõrvaldas hõbeda peenrahadest ja kvartalitest ning vähendas poole dollari hõbedasisaldust 90%-lt 40%-le. 1970. aastal kõrvaldati hõbe pooldollarist. Uued mündid valmistati niklist ja vasest, mis on palju odavamad, väärismetallid. Kuna vanemate hõbemüntide sulaväärtus ületas nende nimiväärtused, eemaldasid mündid kiiresti ringlusest inimesed, kes olid teadlikud nende suuremast väärtusest – klassikaline näide Greshami seadusest (st “halb raha ajab hea raha välja”). Vanemad hõbemündid on väärismetallide investorite seas endiselt väga populaarsed. 1965. aasta mündiseadus jäetakse sageli tähelepanuta, kuid see kujutab endast USA dollari märkimisväärset alandamist ja alandamist.

- Aastatel 1933–1971 võisid välisriikide valitsused endiselt oma dollareid kulla eest lunastada, mis tähendas, et dollarit toetas mõnes mõttes endiselt kuld. 15. augustil 1971 lõpetas president Richard Nixon kogu dollarite konverteeritavuse kullaks, mis muutis USA dollari puhtaks fiat- või pabervaluutaks, mida sai trükkida ilma igasuguste piiranguteta. Peaaegu kohe hakkas rahapakkumine kasvama meeletu kiirusega, mis viis kurikuulsa 1970. aastate inflatsioonini. USA keskmine aastane inflatsioonimäär oli aastatel 1971–1980 8,21%, mis tõi kaasa kumulatiivse hinnatõusu 46%.

- 2008. aasta finantskriisi ja suure majanduslanguse vastu võitlemiseks kasutas Föderaalreserv ebatraditsioonilist ja agressiivset rahapoliitilist stiimulivahendit, mida tuntakse kvantitatiivse lõdvendamise või QE nime all. Lihtsamalt öeldes on QE digitaalne rahatrükk, kus Fed ostab selliseid varasid nagu USA riigikassa võlakirjad ja hüpoteekvõlakirjad, et rahastada valitsuse kulutusi ning pumbata likviidsust majandusse ja finantsturgudele. Aastatel 2008–2014 trükkis Fed oma QE-programmide kaudu umbes 3.5 triljonit dollarit, mis põhjustas rahapakkumise ja elukalliduse hüppelise kasvu.

- Pärast proovisõitu 2008. aastal sai kvantitatiivsest lõdvendamisest Fedi tööriistakasti püsiv tööriist. Lõppude lõpuks, milline valitsus ei tahaks võimalust rahastada oma üha hoolimatumaid kulutusi õhust loodud rahaga? Kui COVID-19 pandeemia 2020. aastal kaasa tuli, lõi Fed QE kaudu kiiresti umbes 5 triljoni dollari väärtuses uut valuutat, et hoida majandust valitsuse kehtestatud sulgemiste ajal pinnal. See 5 triljonit dollarit rahastas peadpööritavat arvu stiimuliprogramme, sealhulgas võlaväärtpaberite ja muude varade ostmist, PPP-laene, stiimulikontrolle ja heldeid töötushüvitisi. Kahjuks põhjustas see rahapakkumise järsk laienemine alates 2019. aastast kumulatiivse hinnatõusu 23% ja on muutnud nii paljude ameeriklaste elu selle käigus õnnetuks.

USA pikaajaline tarbijahinnaindeksi graafik, mis ulatub tagasi aastasse 1800, näitab, kuidas iga progressiivne rünnak dollari terviklikkuse vastu põhjustas elukalliduse hüppelise tõusu, põhjustades samal ajal dollari ostujõu languse. Enamik inimesi ei tea, et USA tarbijahinnad olid peaaegu sajandi jooksul suures osas stabiilsed, kuni 1913. aastal asutati Föderaalreserv, mis lasi inflatsiooni džinni tohutult pudelist välja. Alates Fedi asutamisest on USA tarbijahinnad tõusnud üle kolmekümne korra! On raske ette kujutada aega, mil ei olnud püsivat ja järjepidevat inflatsiooni, kuid see oli reaalsus 19. sajandil, kui raha – tänu oma kulla ja hõbeda toetusele – oli meie arenenud tehnoloogiast ja kogutud teadmistest hoolimata palju kindlam kui praegu.

Alates Fedi asutamisest 1913. aastal on USA dollar kaotanud ligi 97% oma ostujõust ja lõppu pole kahjuks näha:

Teine võimalus dollari vapustava ostujõu kaotuse visualiseerimiseks on võrrelda seda kullaga, mida on rahana kasutatud kuus tuhat aastat ja mis on kõige stabiilsem olemasoleva väärtuse säilitaja. Viimase sajandi jooksul on USA dollari ostujõud kulla suhtes langenud 99,17%:

Siin on mõned käegakatsutavad ja võrreldavad näited selle kohta, kuidas dollari hävitamine mõjutab igapäevaseid ameeriklasi:

- Neljaliikmelise pere mugavaks elamiseks on vaja sissetulekut üle 200 000 dollari aastas. Mõnes osariigis, näiteks Californias, New Yorgis, Massachusettsis ja Connecticutis, on pere mugavaks elamiseks vaja umbes 300 000 dollari suurust sissetulekut. Vahepeal on keskmine aastapalk vaid 59,428 400 dollarit, 74% ameeriklastest elab palgast palgani ja 67% ei suuda katta ootamatut 400 dollari suurust kulu.

- Inflatsiooni tõus pärast pandeemiat tähendab, et keskmine Ameerika leibkond peab kulutama aastas täiendavalt 11,434 2021 dollarit, et säilitada sama elatustase, mis neil oli 2021. aasta jaanuaris.

- Nüüd maksab pere toitmine rohkem kui 1,000 dollarit kuus.

- Alates president Bideni ametisse astumisest 2021. aastal on toidukaupade hind tõusnud 21%, bensiin 47%, peavari on tõusnud 20%, elekter on tõusnud ligi 30%.

- USA kodu mediaanhind saavutas just kõigi aegade kõrgeima taseme 434 000 dollarit, mis on umbes 30% tõus alates pandeemia algusest. Selle tulemusena vajavad esmakordsed ostjad leibkonna sissetulekut ligi 120,000 dollarit lihtsalt selleks, et lubada endale mediaanhinnaga kodu.

- Need, kes ei saa endale kodu ostmist lubada, on tavaliselt sunnitud üürima, kuid tüüpilise igakuise üüriga, mis on nüüd 1,957 dollarit, on isegi üürimine muutunud rekordilise poole üürnike jaoks taskukohaseks.

- Neljaliikmelise pere tervisekindlustuse keskmine maksumus on umbes 23,968 dollarit aastas.

- Nüüd maksab lapse kasvatamine kuni 17. eluaastani umbes 306 924 dollarit.

- Keskmine Ameerika perekond võib eeldada, et kulutab lastehoiule 1,984 dollarit kuus, mis on rohkem kui hüpoteegimakse või üür peaaegu kõikjal Ameerika Ühendriikides.

- Uue sõiduki keskmine maksumus on peaaegu rekordiline 48 510 dollarit.

On palju muid näiteid, nagu ülaltoodud, kuid sõnum on selge – isegi tagasihoidlik elustiil muutub Ameerikas peaaegu võimatuks ja see on täielikult USA valitsuse, Föderaalreservi ja valuuta süü, mida miski ei toeta. Nagu Thomas Jeffersonile tavaliselt omistatud tsitaat ettenägelikult ütleb: “Kui Ameerika rahvas lubab kunagi erapankadel kontrollida oma valuuta emissiooni, kõigepealt inflatsiooni, siis deflatsiooni kaudu jätavad nende ümber kasvavad pangad ja korporatsioonid inimesed ilma kogu varast, kuni nende lapsed ärkavad kodututena mandril, mille nende isad vallutasid.”

Muidugi, USA kodutute arv kasvas 2023. aastal 12% võrra vähemalt viieteistkümne aasta kõrgeimale tasemele ja kasvab ainult hullemaks, kuna dollar on aja jooksul devalveerunud. Me oleme väga erinevas maailmas sellest, kus isa saaks peret mugavalt ühe sissetulekuga ülal pidada, käies samal ajal iga-aastasel perepuhkusel ning säästes raha pensioniks ja oma laste hariduseks, nagu oli tavaline kahekümnenda sajandi keskpaigast kuni lõpuni; See on erinevus elu ja mõistliku raha ning mõistliku rahata elu vahel.

Siin on mõned parimad tsitaadid inflatsiooni ja selle laastava mõju kohta elatustasemele:

- “Kodanluse purustamise viis on lihvida neid maksustamise ja inflatsiooni veskikivide vahel.” – Vladimir Lenin, Nõukogude Liidu asutaja ja esimene juht

- “Väidetavalt kuulutas Lenin, et parim viis kapitalistliku süsteemi hävitamiseks on valuuta laastamine. Jätkuva inflatsiooniprotsessiga saavad valitsused salaja ja märkamatult konfiskeerida olulise osa oma kodanike rikkusest. Selle meetodiga nad mitte ainult ei konfiskeeri, vaid konfiskeerivad meelevaldselt; ja kuigi protsess vaesestab paljusid, rikastab see tegelikult mõnda … protsess haarab kõik majandusõiguse varjatud jõud hävitamise poolel ja teeb seda viisil, mida ükski inimene miljonist ei suuda diagnoosida.

- “Nagu ma olen korduvalt öelnud, on inflatsioon maksustamise vorm ilma esinduseta. See on selline maks, mida saab kehtestada ilma, et ametivõimud seda seadustaksid ja ilma et oleks vaja palgata täiendavaid maksukogujaid.

- “[Inflatsioon] on viis, kuidas võtta inimestelt rikkust, ilma et nad peaksid avalikult makse tõstma. Inflatsioon on kõige universaalsem maks üldse.” – Thomas Sowell, majandusteadlane

- “Kullastandardi puudumisel ei ole võimalik sääste inflatsiooni kaudu konfiskeerimise eest kaitsta. Puudub turvaline väärtuse säilitaja.” – Alan Greenspan, majandusteadlane ja endine Fedi esimees

Kuidas kuld ja hõbe rikkust kaitsevad

Nagu nägime, muudab USA valitsuse ja Föderaalreservi pidev rünnak paberdollari vastu selle kohutavaks väärtuse säilitajaks ning see lahjendatakse unustusse ka järgnevatel aastatel ja aastakümnetel. Dollar on parimal juhul vaid kasulik vahetusvahend – kuum kartul, millega kaubeldakse kasulike kaupade ja teenuste vastu niipea, kui see kätte saadakse. Igaüks, kes hoiab pika aja jooksul suurt osa oma rikkusest USA dollarites, annab valitsusele loa varastada nende raskelt teenitud rikkus.

Erinevalt pabervaluutadest on kuld- ja hõbekangid osutunud aastatuhandete jooksul parimateks väärtuse säilitajateks. Kuld ja hõbe on rikkuse säilitamisel äärmiselt tõhusad, kuna neid ei saa trükkida ega õhust luua nii, nagu seda on pabervaluutad, mis tähendab, et nende hinnad tõusevad aja jooksul, kui paberraha pakkumine kasvab. Kulla ja hõbeda omanikud näevad, et nende varade väärtus tõuseb, samal ajal kui valuuta devalveeritakse, mis võimaldab neil oma rikkust säilitada.

Oluline on siiski rõhutada, et kulla ja hõbeda väärtus ei tõuse tegelikult absoluutses mõttes; pabervaluutad, milles kuld ja hõbe on nomineeritud, kaotavad väärtuse vähenemise tõttu väärtust, mistõttu kuld ja hõbe näivad hinda tõusvat. Selles stsenaariumis säilitavad kuld ja hõbe lihtsalt oma väärtuse ja ostujõu – nn “kasum” on illusoorne. Hea näide sellest on see, kuidas kvaliteetne meeste ülikond on juba ammu väärt ühe untsi kulda. 1930. aastatel maksid nii ülikond kui ka unts kulda umbes 35 dollarit. Nüüd, peaaegu sajand hiljem, maksavad mõlemad umbes 2,300 dollarit.

Allolev graafik näitab, kuidas kuld järgib USA M2 rahapakkumist, mis on pikemas perspektiivis kõrgem:

Hõbe järgib ka aja jooksul suuremat rahapakkumist, kuigi see on kullast volatiilsem ja sellel on pikemad ajaperioodid, kui see rahapakkumise kasvust maha jääb või seda ületab:

Miks on aeg lõpetada kulla- ja hõbekangide kapitalikasumi maksustamine

Nagu nägime, on Ameerika Ühendriikide valitsus ja Föderaalreserv olnud täiesti kohutavad dollari haldajad ja purustanud keskklassi meie valuuta lakkamatu alavääristamisega. On raske ette kujutada, et need institutsioonid teeksid veelgi halvemat tööd, kui neil juba on – see on praktiliselt kuritegelik ja igale mõistlikule inimesele võib andeks anda, kui ta arvab, et seda tehakse teadlikult ja isegi tahtlikult. Nagu majandusteadlane Milton Friedman nii täpselt ütles, on inflatsioon maksustamise vorm ilma esinduseta, mis oli üks peamisi kaebusi, mis viisid meie koloniaal-Ameerika esiisad Suurbritannia vastu mässuni. Ameerika inimestel ei ole praktiliselt mingit sõnaõigust selles, kuidas meie valuutat hallatakse, kuid ometi oleme seadusega sunnitud seda valuutat kasutama. Me oleme täiesti lõksus.

Kuigi igapäevased ameeriklased on meie rahvusvaluuta haldamise osas sisuliselt jõuetud, on meil mõned võimalused oma rikkuse säilitamiseks individuaalsel tasandil, näiteks isiklik “kullastandard”, mida ma selles tükis varem mainisin (st rikkuse säilitamine, investeerides kulda ja hõbekangidesse). Nagu oleme varem kirjutanud, on suur probleem, mis muudab selle strateegia palju vähem tõhusaks, kui see peaks olema, ja hoiab seda tagasi palju laiemast kasutuselevõtust: USA föderaalne kapitali kasvutulu maksud kulla- ja hõbekangidelt.

Küsimus ei ole mitte ainult selles, et kulla- ja hõbekangide puhul on üldse olemas kapitali kasvutulu maksud, vaid ka selles, et väärismetallikangide kapitali kasvutulu maksumäär on palju kõrgem kui muude investeerimisvarade kapitali kasvutulu maksumäär. USA maksuamet peab kuld- ja hõbekange kategooriasse “kollektsiooniobjektid” kuuluvaks – täpselt nagu kunst, pesapallikaardid ja Beanie Babies – ning maksustab nende esemete kapitalikasumit kopsaka 28% määraga. Seevastu aktsiate ja võlakirjade pikaajalise kapitali kasvutulu maksumäär on enamiku inimeste jaoks vaid 15% ja madalama sissetulekuga inimeste jaoks isegi 0%. Sisuliselt valib USA valitsus võitjaid, näidates üles soosingut aktsiate ja võlakirjade suhtes, mitte kulla- ja hõbekangide suhtes.

On äärmiselt ebaõiglane, kui USA valitsus maksustab nn kapitalikasumit kulla- ja hõbekangidelt, kui need “kasumid” ei ole tegelikult üldse kasumid, vaid on paberraha väärtuse vähenemise tulemus, mis on USA valitsuse süü! See on suurepärane näide sellest, kuidas me oleme “maandatud maksustamise ja inflatsiooni veskikivide vahel”, nagu Vladimir Lenin ütles. Inimesed ei investeeri rikkaks saamiseks kulda ja hõbekangidesse; nad tahavad lihtsalt oma rikkust säilitada. Inimesed, kes soovivad rikkaks saada, kalduvad tavaliselt kuumade, spekulatiivsete tehnoloogiaaktsiate, krüptovaluutade ja flippimismajade poole – mitte staid kulla- ja hõbekangid, mida tänapäeva noored, hotshot krüptospekulandid tavaliselt “Boomeri investeeringuks” nimetavad (kuigi ma pole nendega muidugi nõus).

Rahametallide maksustamise neutraalsuse seaduse tutvustamine

Paar nädalat tagasi olin meeldivalt üllatunud, kui sain teada, et on olemas uus seaduseelnõu nimega The Monetary Metals Tax Neutrality Act (H.R. 8279), mille eesmärk on kaotada kogu föderaalne tulumaks kulla- ja hõbekangidelt. Seaduseelnõu tutvustas USA esindaja Alex Mooney (R-WV) ning seda toetasid Sound Money Defense League ja teised vabaturu aktivistid. Eelnõu kaasvastutasid ka esindajad Scott Perry (R-PA) ja Randy Weber (R-TX). “Minu seisukoht, mida toetab USA põhiseaduse keel, on see, et kuld- ja hõbemündid on raha ja on seaduslikud maksevahendid,” ütles repliik Mooney. Mooney ütles veel: “Kui need on tõepoolest USA raha, tundub, et neile ei tohiks üldse makse maksta. Miks me siis maksustame neid münte kogumisobjektidena?”

Sound Money Defense League’i pressiteate kohaselt:

“Usaldusväärsed rahaaktivistid on juba ammu juhtinud tähelepanu sellele, et on kohatu kohaldada mis tahes föderaalset tulumaksu, olenemata määrast, ainsa USA põhiseaduses nimetatud raha vastu. Ja IRS pole kunagi kaitsnud, kuidas tema seisukoht on praeguse seadusega kooskõlas.

Lisaks vermib USA rahapaja pidevalt kuld-, hõbe-, plaatina- ja pallaadiumimünte ning annab igale mündile seadusliku maksevahendi väärtuse, mis on nomineeritud USA dollarites. See ametlik staatus USA rahana rõhutab veelgi IRS-i maksukäsitluse eripära.”

(Samuti väärib märkimist, et paljud maailma riigid ei kehtesta kulla- ja hõbemüntidele kapitali kasvutulu makse, sealhulgas Bahrein, Barbados, Belize, Kaimanisaared, Mani saar, Jamaica, Uus-Meremaa, Sri Lanka, Singapur ja teised.)

Ka Heliraha Kaitseliidu pressiteates oli kirjas:

“Rahametallide maksustamise neutraalsuse seadus on kooskõlas laiema riikliku trendiga. Kuna enamik osariike on väärismetallide ostmisel müügimaksu juba kaotanud, kehtestavad ja kiidavad osariigi seadusandjad üha enam heaks meetmeid kulla ja hõbeda riikliku tulumaksu kaotamiseks.

Alabama ja Nebraska võtsid kumbki sel aastal vastu oma versiooni sellest poliitikast. Arizona, Arkansas ja Utah kiitsid viimastel aastatel sarnased meetmed heaks. Ja Iowa, Georgia, Oklahoma, Missouri ja Kansas kaalusid ka 2024. aastal tulumaksuvabastusi, kusjuures mitmed kiitsid seaduseelnõu heaks mitmes komisjonis ja kojas.”

H.R. 8279 teksti saate lugeda siit ja jälgida selle olekut siin.

Kõik, kes usuvad usaldusväärsesse rahasse, õiglusesse ja õiglusesse, peaksid toetama rahametallide maksustamise neutraalsuse seadust. Selleks võtke ühendust oma kohalike valitud ametnikega ja andke neile teada, et toetate seda eelnõud ja edastage neile julgelt see artikkel, kuna see selgitab paberraha ja keskpanganduse vigu, samuti seda, kuidas kuld- ja hõbekangid on aidanud inimestel oma rikkust tuhandeid aastaid säilitada. Samuti saate Twitteri / X-i abil pöörduda esindaja Alex Mooney, Sound Money Defense League’i ja Sound Money Defense League’i poliitikadirektori Jp Cortezi poole, et küsida neilt, kuidas saate aidata ja osaleda selle olulise seaduseelnõu toetamisel. BullionStar on alati olnud mõistliku raha ja vabade turgude häälekas pooldaja ning jätkab selle seaduseelnõu ja üldise liikumise toetamist nii hästi kui võimalik.