Teeuwe Mevissen, Rabobanki vanem makrostrateeg

Kas rikkuse efekt asendub?

Kokkuvõte

- Hiina kinnisvaraturg kandis selle aasta alguses suuri kahjusid, samal ajal kui börsiinvestorid seisavad jätkuvalt silmitsi tohutu ebakindlusega.

- See halvendab veelgi kodumajapidamiste tasakaalu ja võib seega mõjutada kodumaiste (tarbijate) nõudlust.

- Kui jõukuse mõju ennustab tarbimise halvenemist, siis asendusefekt ennustaks täpselt vastupidist.

- Käesolevas dokumendis jõutakse järeldusele, et asendusefekt on tõenäolisem kinnisvara puhul.

- Seda võib seletada asjaoluga, et eluasemehinnad on langevatest eluasemehindadest hoolimata endiselt kallid, samal ajal kui palgad on alla surutud ja noorte tööpuudus suur.

- Kuid eluasemehindade ja säästumäära vahelise positiivse korrelatsiooni kohta võiks anda rohkem selgitusi (nt ettemaksuriskid).

Sissejuhatus

Uus aasta Hiinas algas segadustega Hiina aktsiaturgudel. Muu hulgas õõnestas investorite usaldust Hiina aktsiaturu vastu veelgi Hongkongi kohtu otsus likvideerida kinnisvarahiid Evergrande. See on turg, mis on juba viimase kolme aasta jooksul olnud räsitud jätkuva mure tõttu Hiina majanduslike väljavaadete, regulatiivsete mahasurumiste, muutuva geopoliitilise maastiku ja kriisis oleva kinnisvarasektori pärast. Kuigi Hiina aktsiaturud on valitsuse suurenenud toetuse (ootuste) tõttu pareerinud mõned viimased kahjumid, jääb investorite meelestatus tõenäoliselt veel mõneks ajaks hapraks. Lisaks on paljud hiljuti kehtestatud valitsuse määrused, näiteks lühikeseks müügi äärekivid, tõenäoliselt ajutised, eeldades, et Hiina kavatseb tõesti tõsiselt meelitada rohkem välisinvesteeringuid. See tuleneb asjaolust, et täielikult toimiv turukeskkond hõlmab võimalust müüa aktsiaid lühikeseks ja lasta turujõududel turutulemusi määrata.

Arvestades, et aktsiaturud kipuvad olema majanduse läbielamiste juhtiv näitaja, tõstatab see eriline küsimus, mida hiljutine turu ebastabiilsus võib tähendada Hiina majandusväljavaadetele eeloleva(te)l aasta(te)l. Aktsiaturu tulemuste ja majanduslike väljavaadete vahelist seost peegeldavad muu hulgas eeldatavad tulevased rahavood, mida ettevõtted peaksid tegema. Kuid võib esineda ka rikkuse mõju, mis ennustab positiivset seost aktsiaturu tootluse ja tarbimise vahel. Kuna kinnisvara väärtus mõjutab ka tarbimisvalmidust, siis vaatleme seda konkreetset teemat lähemalt ka käesolevas uurimuses. Kuid enne kui me seda teeme, alustame üldise ülevaatega Hiina aktsiaturgudest, selle viimase 5 aasta tulemustest ja meetmetest, mida Hiina valitsus on seni rakendanud, et vältida edasist langust, mis aurustas juba veebruari viimaste madalseisude ajal vapustava summa 7 tonni dollarit. Lisateavet kinnisvarasektori kohta leiate varasemast väljaandest, mis seda teemat käsitles.

Hiina aktsiaturud kogevad möllu.

Pärast Hiina aktsiaturgude järsku taastumist 2021. aastal – mis oli osa ülemaailmsest leevendusrallist, mis järgnes 2020. aasta märtsis toimunud paanilisele müügile – nägi 2022. aastal investorite meeleolu hapuks ja Hiina polnud erand. Kuigi lääne indeksid taastusid pärast seda järsult, nägid Hiina aktsiaturud 2023. aasta esimesel poolel vaeva, et sammu pidada ja näitasid 2023. aasta teisel poolel väga halbu tulemusi. Selle aasta algust saab iseloomustada ainult kui tõelist aktsiarallit. Selle tulemusena on võrdlusindeks MSCI China aktsiaindeks langenud 60% oma 2021. aasta tipust. Kokkuvõttes on Hiina aktsiaturgude koguväärtuse langus alates 2021. aasta tipust ligikaudu 7 tn renminbi (ligi 1 tn dollarit). Suurema osa neist kahjudest kannavad Hiina aktsiate kodumaised omanikud ja eelkõige jaeinvestorid.

Mõningane taust Hiina aktsiaturgude kohta

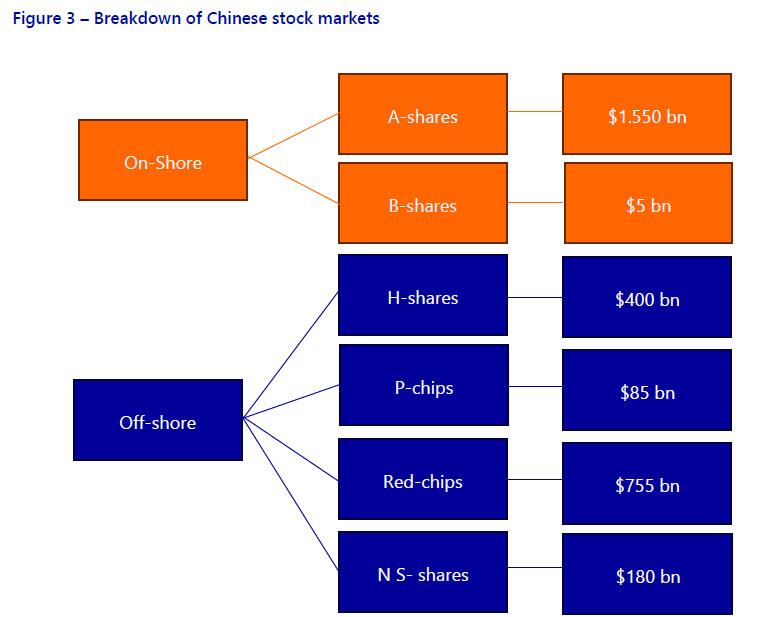

Hiina välisinvesteeringutega seotud piirangud, geopoliitilised pinged ja regulatiivsed tagasilöögid on haputanud välisinvestorite isu Hiina aktsiate järele ning 2023. aasta oktoobris hinnati, et välismaalastel on Mandri-Hiinas või Hongkongis noteeritud Hiina aktsiates ainult 600 miljardit dollarit. See on tõepoolest väike osa kogu turukapitalisatsioonist, mis on hinnanguliselt veidi vähem kui 9.7. aasta jaanuaris 2024 miljardit dollarit. Kuigi institutsionaalsete investorite osakaal Hiina aktsiates on viimase kahe aastakümne jooksul märkimisväärselt kasvanud, mõjutavad Hiina aktsiaturge jaeinvestorid endiselt rohkem kui näiteks Ameerika Ühendriikides. Allolev kast selgitab mõningaid selle aktsiaturu kõige tavalisemaid omadusi.

Hiina aktsiaturu struktuur on oluline, sest see annab ettekujutuse sellest, kellel on omandiõigus ja millistele aktsiaklassidele. Kuid selleks on selgelt asjakohane ka idee Hiina peamiste aktsiaturgude kogu turukapitalisatsiooni kohta. Seetõttu näitame allpool tabelit, mis annab ülevaate Hiina börsidest, mis on järjestatud turukapitalisatsiooni järgi ja mis sisaldab ka aktsiaturu tootlust YTD ja pikema aja jooksul; Samuti esitatakse hinnanguline jaotus eraettevõtete ja riigiettevõtete osakaalu vahel, kui need on olemas.

Aktsiaturu ühendamine tarbimisega

Kuigi aktsiaturud on Hiina majandusprotsessi ja -tulemustega vähem seotud kui enamikus arenenud majandusega riikides (näiteks omakapitali kaudu rahastamine mängib suhteliselt väikest rolli Hiina ettevõtete jaoks, kes üldiselt sõltuvad rohkem jaotamata kasumist ja pangalaenudest), suurendab hiljutine börsiralli jõukuse vähenemist, mida Hiina majapidamised olid juba Hiina kinnisvarakriisi tõttu kannatanud.

Nagu allpool jooniselt 4 näha, annavad küsitletud tarbijad jätkuvalt märku vähesest kindlustundest tööhõive ja sellega seotud sissetulekutega seotud arengute suhtes. Lisaks on tarbijate kindlustunne peaaegu rekordiliselt madal. Lisaks loodab ligi 60% vastanutest järgmises kvartalis sääste suurendada, samas kui vähem kui 25% vastanutest märgib, et nad loodavad järgmises kvartalis rohkem tarbida. Märgime siiski, et kõige värskemad andmed pärinevad 2023. aasta 2. kvartalist.

Meetmed Hiina aktsiaturgude toetamiseks

Kuigi Peking vallandas hiljuti Hiina väärtpaberite reguleerimise komisjoni (CSRC) juhi Yi Huimani ja asendas ta Wu Qingiga, on küsitav, kas see toob kaasa investorite usalduse väga vajaliku taastamise. Kuid Shanghai börsi eelmise juhina ja erinevates rollides CSRC-s, kus ta teenis hüüdnime “maakleri lihunik”, tundub, et kaartidel on ebaseaduslike kauplemistavade edasine mahasurumine.

Välja on kuulutatud mitu muud meedet, kuigi enamikul puuduvad üksikasjad, nagu sageli juhtub uute poliitikate ja/või suuniste väljakuulutamisel. Allpool on esitatud lai valik meetmetest, mille kohta on viimastel kuudel otsus tehtud:

- Rohkem likviidsustuge arendajatele

- CSRC teatas, et püüab toetada börsiettevõtteid, et leida võimalusi ettevõtete ühinemiseks ja/või restruktureerimiseks, et luua väärtust

- Aktsiate müük oli piiratud ka mõnede kodumaiste institutsionaalsete investorite ja mõnede nende investorite offshore-üksuste jaoks

- Pankade kohustusliku reservi määra nõude vähendamine 0,5% võrra

- Rahandusasutused pakkusid turgudele 1 tn jüaani lisalikviidsust, et pakkuda piisavat likviidsust

- Lubadused tegeleda lisatagatise nõuetega seotud riskidega

- CSRC aktiivsem kaasamine börsil noteeritud äriühingute murede lahendamisse

- Piirangute seadmine väärtpaberilaenudele

Hiljuti teatavaks tehtud meetmed on järgmised:

- Lõpetage reaalajas andmete kuvamine voogude kohta maailma suuruselt teisele aktsiaturule Hongkongi kaudu

- Hiina “rahvusmeeskond” ostab 50 miljardi dollari eest aktsiaid

- Zombifirmadele suunatud uute loetelust kustutamise eeskirjade selgitamine

- Karmistada aktsiate noteerimise kriteeriume

- Ebaseadusliku aktsiamüügi vastu võitlemine

- Järelevalve tugevdamine dividendide väljamaksmise üle

Kuigi PBOC on alates eelmise aasta lõpust lisanud täiendavaid stiimuleid, näib, et see stiimul ei ole endiselt Hiina majandusse ja kinnisvarasektorisse täielikult sisse viidud. Selle aasta alguses pakkus PBOC pangandussektorile 1 tn renminbi laenu ja alandas kohustusliku reservi nõude määra 0,5%, viies finantseerimisasutuste keskmise RRRi “pärast kärbet umbes 7,0%ni”. Kolmapäeval, 24. jaanuaril Pekingis pressikonverentsi pidanud keskpanga juhi sõnul peaks see samm vabastama umbes 1 tn jüaani.

Viimane ja võib-olla kõige drakoonilisem meede, mis sel aastal välja kuulutati, on netoaktsiate müügi keeld kauplemissessiooni esimese ja viimase 30 minuti jooksul. See meede jõustus 21. veebruaril. See raskendab sellest meetmest mõjutatud üksustel (peamiselt riskifondid ja institutsionaalsed investorid) teatavate kauplemisstrateegiate kohaldamist. Samal ajal muudab see valitsuse toetatud fondide jaoks lihtsamaks aktsiaturu mõjutamise nende oluliste kauplemisakende ajal.

Need meetmed mõjutavad selgelt seda, mil määral määravad aktsiate hindamise turumehhanismid, kuid need ei suurenda ühegi Hiina börsil kaubeldava ettevõtte kasumlikkust. Samuti on veel näha, kuidas offshore-investorid reageerivad meetmetele, mis suurendavad riski, et müüjate turul likviidsuse vähenemise tõttu ei saa teie aktsiaid enam müüa. Lisaks avaldavad väärtpaberilaenude piirangud tõenäoliselt suuremat mõju Hongkongi börsidel noteeritud aktsiatele kui Shanghais noteeritud aktsiatele. Peamiselt seetõttu, et Shanghai börsil noteeritud aktsiaid hoiavad üksikinvestorid rohkem kui 80% vs 15% Hongkongi börsidel kaubeldavatest aktsiatest.

Kui Hiina aktsiaturud näitasid pärast veebruarikuist madalseisu esialgu järsku taastumist, siis tundub, et aktsiakampaania on alates märtsi keskpaigast taas seiskunud. Kõike eelnevat arvesse võttes on veel näha, kas aktsiahindade hiljutist taastumist saab jätkata, eriti kui praegused aktsiaturu kauplemispiirangud taas tühistatakse.

Kuidas rikkuse kadumine võiks tarbimist vähendada

Rikkuse mõju

Nüüd vaatleme mõningaid käitumuslikke nähtusi, kui tegemist on rikkuse ja tarbimise vahelise suhtega. See nn rikkuse efekt on käitumuslik majandusteooria, mis postuleerib, et inimeste valmisolek kulutada suureneb, kui nende kodu või varaportfelli rikkus suureneb, kuna nad tunnevad end rahaliselt turvalisemalt. Kuna (praegu) tahame välistada Covid-19 pandeemiast tulenevad tarbimise ja aktsiaturu hindade äärmuslikud kõikumised (mis on veelgi asjakohasem, arvestades Hiina rangeid sulgemismeetmeid ja selle ilmset mõju tarbimisele), kasutame kõigepealt 2010. aasta akadeemilise artikli tulemusi, milles uuritakse rikkuse mõju tähtsust Hiina tarbijate kulutustele.

Käesolevas dokumendis hinnatakse koguvarade pikaajaliseks tarbimiselastsuseks umbes 0,51 ehk ligikaudu pooleks. See tähendaks, et aktsiahindade 20% langus tooks kaasa tarbimise languse umbes 10%. Võrreldes lääne elastsusega, mis on sageli lähemal 0,05-le, on see äärmiselt kõrge. Sellise positiivse seose põhjal jõukuse ja tarbimise vahel võiks eeldada, et eluaseme- ja aktsiahindade hiljutine langus avaldab tarbimisele märkimisväärset negatiivset mõju. Sissetulekute elastsus on hinnanguliselt 0,76, mis tundub meie arvates usutav.

Tuginedes ülaltoodud paberi elastsusele ja arvestades eraldiseisvate varaklasside hinnaarenguid, saame ligikaudselt hinnata varahindade languse mõju tarbimisele. Võtame lähtepunktiks 2021. aasta, sest kinnisvarakriis algas 2021. aasta suvel ja tahame pandeemia ajal tulemused eespool kirjeldatud põhjustel ära jätta. Need hinnangud on esitatud allpool tabelis 2. Hoidume (panga)hoiuste kaudu suurenenud säästmise mõjust.

See põhineb Hiina kinnisvara koguväärtusel 55 miljardit dollarit 2021. aastal. Seega, kui eeldame, et selle dokumendi elastsused on realistlikud, viitab see sellele, et varade väärtuse langus on alates 2021. aasta augustist vähendanud tarbimist umbes 3,4%. See tähendaks tarbimise langust rohkem kui 2 tn dollarit! Arvestades üleriigiliste tarbimiskulutuste taset elaniku kohta 26.796 1.425.000.000 inimest ja praegust USD/CNH vahetuskurssi umbes 7.25, taanduks see tarbimise kogusummale 5.3 tn dollarit. Meie ülaltoodud hinnangud on üldiselt kooskõlas teiste uuringutega, mis näitavad, et “koduhindade 5% langus hävitab 19 triljonit jüaani (2.7 triljonit dollarit) eluaseme rikkusest”.

Peaksime siiski ka lisama, et sissetulekute kasv on selle mõju varjutanud, nii et tulemuseks on ikkagi positiivne tarbimise kasv (nominaalväärtuses).

Asendusmõju (vastupidine)

Sellegipoolest võib olla põhjust eeldada tarbimise suurenemist. Kuidas see siis toimiks? Hiina noored on seisnud silmitsi eluasemehindade pikaajalise tõusuga, seistes samal ajal silmitsi noorte töötuse kõrge taseme ja aeglustuva majandusega. Seetõttu on noored tundnud end üha enam heidutatuna. See on viinud isegi niinimetatud lamava lameda liikumiseni, kus noored otsustavad teadlikult mitte liituda karmi rottide võidujooksuga, millega hiljutised koolilõpetajad tööturule sisenedes silmitsi seisavad. Lisaks, vaatamata eluasemehindade järkjärgulisele langusele (nii äsja ehitatud kui ka olemasolevatele kodudele), ei ole allasurutud palgad muutnud eluasemeid taskukohasemaks, eriti Hiina 1. astme linnades. See võis viia selleni, et paljud Hiina noored viivitasid maja ostmisega või isegi loobusid sellest täielikult.

Teine põhjus, miks mõned noored viivitavad või on loobunud maja ostmisest, on selle tohutu mõju “elukvaliteedile”. Noored, kes on suutnud maja osta, seisavad vaatamata märkimisväärsetele sissemaksetele silmitsi suhteliselt kõrgete igakuiste hüpoteegimaksetega. See on viinud selleni, et suur hulk noori Hiina kodanikke on üha enam valmis kulutama oma raha tarbimisele, näiteks reisimisele. Seda efekti nimetatakse asendusefektiks. Paljud majandusteadlased on tõepoolest väitnud, et Hiinas on vähenevate varude ja eluasemehindade mõju tarbimisele erinev. Oletame, et Hiina omadustega rikkuse efekt, st pöördvõrdeline rikkuse efekt.

Umbes kaks aastakümmet on tarbimine Hiinas osaliselt alla surutud, kuna leibkonnad pidid suunama ebatavaliselt suure osa oma sissetulekust säästudesse, et teha maja ostmiseks vajalik sissemakse. Toona taandus see sageli umbes 30%-le maja väärtusest. Teisisõnu, tarbimine asendati eluasemekuludega. Tõepoolest, eelmisel aastal nägime asendusefekti märke, kui majapidamiste säästumäär langes, samal ajal kui langesid ka kinnisvarahinnad. See mõju on teravas vastuolus varem mainitud akadeemilises töös käsitletud rikkuse mõju tulemustega.

Meie andmed näitavad veel ühte pilti

Kuna meil puuduvad andmed Hiina kodumajapidamiste netosäästumäära kohta, oleme tuletanud säästumäära, lahutades kodumajapidamiste kulutused kasutatavast tulust. Joonistame selle hinnangulise säästusuhte nii kinnisvarahindade kui ka Shanghai börsi liitindeksi suhtes. Selle tulemuseks on kaks allolevat graafikut:

Kuigi esimesest graafikust ilmneb positiivne korrelatsioon (inflatsiooniga korrigeeritud) kinnisvarahindade ja säästude vahel (st negatiivne korrelatsioon tarbimisega), ei näi aktsiahinnad üldse mõjutavat kodumaiseid erahoiuseid ega tarbimist. Mõlemad tulemused on vastuolus eespool käsitletud akadeemilise töö tulemustega, samas kui esimene diagramm viitab sellele, et on olemas – kui üldse – pigem asendus kui rikkuse efekt.

Siiski peaksime olema teadlikud asjaolust, et Hiinas investeeritakse peamine osa kodumajapidamiste rikkusest kinnisvarasse, mitte aktsiaturule. Seega võivad langevad aktsiahinnad vähendada nende varude omanike tarbimist; kuid kui ainult suhteliselt väike osa Hiina kodanikest hoiab aktsiaid või kui paljud Hiina kodanikud hoiavad aktsiates ainult väga väikest osa oma rikkusest, oleks mõju koondtasandil siiski tühine.

Seetõttu on oluline võtta arvesse, et ligikaudu 70% kodumajapidamiste jõukusest on seotud kinnisvaraga, samas kui Atlantic Pressi avaldatud artiklis hinnati, et kodumajapidamiste finantsvarad moodustavad vaid umbes 13%. Ülejäänu suunatakse muudesse finantsvaradesse nagu hoiukontod, hoiused, kuld jne jne. Oluline järeldus, mille võime nende arvude põhjal teha, on see, et suurt osa Hiina kodumajapidamiste rikkusest hoitakse kas mittelikviidsetes varades, näiteks kinnisvaras, või madala tootlusega hoiustes. Selle nurga alt on lihtsam mõista, miks Hiinas on vähem tõenäoline, et aktsiaturu hindade langusest tulenev jõukuse mõju mõjutab oluliselt tarbimisharjumusi.

Pealegi, nagu me väidame, ei pruugi kinnisvarasektori arengust tulenev jõukuse mõju Hiina puhul kehtida. Seetõttu lõpetame selle erilise, arutades mitmeid selgitusi kinnisvarahindade täheldatud mõju kohta tarbimisele.

Aga muud tegurid? (ettemaksu risk)

Eespool oleme näidanud vastuolulisi järeldusi jõukuse efekti olemasolu kohta Hiinas, mis tuleneb hindade arengust nii kinnisvara- kui ka aktsiaturul. Kuigi vanemad uuringud näivad järeldavat, et rikkuse mõju on tõepoolest olemas, näivad viimased andmed viitavat selle puudumisele. Tõepoolest, kinnisvara puhul täheldame tegelikult vastupidist mõju, st madalamad eluasemehinnad toovad kaasa madalamad säästumäärad. Kas see tähendab, et täheldame Hiinas asendusefekti? Me vastaksime, ehkki kõhklevalt, sellele küsimusele jaatavalt. Aga mängus võiks olla rohkem.

Lisaks eespool kirjeldatud asendusmõjule võivad oma osa olla ka madalamatel intressimääradel. Seda nn ettemaksuriski kaudu. On hästi teada, et kui intressimäärad ja/või eluasemehinnad langevad, kipuvad majaomanikud suurendama oma hüpoteegimakseid, et vähendada hüpoteeklaenude tasumata summat. Enamik hüpoteeklaenude ettemaksumudeleid prognoosib tõepoolest ettemaksete suurenemist, kui lepingumäär ja praegune turuintressimäär erinevad, st olukord, kus lepingu intressimäär on praegusest turuintressimäärast oluliselt kõrgem.

Üks võimalus seda nähtust vaadata on järgmine: majaomanikel on stiimul end madalamate intressimäärade eest tagasi maksta ja hüpoteeklaenu tasumata summa tasuda, kui hüpoteegi tingimused seda võimaldavad. Kuid ettemaksuriskid võivad toimida ka vastupidises suunas. Kui koduomanikud ootavad intressimäärade tõusu, on koduomanikul ka stiimul hüpoteeklaen kiiremini tagasi maksta, et vältida tulevikus kõrgemaid intressimakseid. Kuna Hiinas on intressimäärad järk-järgult ja pidevalt langenud, on endine ettemaksurisk tõenäolisem.

Lisaks ei ole kinnisvarahindade ja tarbimise suhe tingimata staatiline. Selle mõju võib aja jooksul väga hästi muutuda. Peamine analoogia on kuulus Phillipsi kõver, mis püüab selgitada (palga)inflatsiooni pöördvõrdelist seost töötuse tasemega. Kui jõukuse ja tarbimise vahelist suhet pööravad aeg-ajalt ümber muud tegurid, oleks väga raske ennustada kinnisvarahindade mõju tarbimisele igal ajahetkel. Lisaks võivad tööturu arengud, näiteks ebasoodsad töötingimused, mõjutada ka säästumäära, kui kõrgem töötuse tase toob kaasa säästude ja tarbimise vähenemise, kui kodumajapidamised on sunnitud tarbimise taseme säilitamiseks oma säästudesse panustama.

Lõpuks – nagu meie analüüs näitab – on kasutatava tulu suurenemisest tulenev tarbimismõju (mille elastsus on paberi kohaselt 0,76) tasakaalustanud varade vähenemisest tuleneva jõukuse mõju. See võib olla veel üks põhjus, miks prognoositud tarbimise vähenemist ei ole võimalik täheldada.

Järeldus

Kokkuvõttes on äärmiselt raske – ja asjakohaste andmete puudumise tõttu – teha kindlaid järeldusi Hiina kinnisvarasektori hinnaarengust tuleneva jõukuseefekti püsiva olemasolu või puudumise kohta. Kahjuks ei saa me esitada tugevat seost kinnisvara hinnaarengu ja tarbimise vahel. Tema ajahetkel võime ainult järeldada, et täheldame negatiivset seost tarbimise ja eluasemehindade vahel ning pakume mõningaid põhjuseid, mis tõenäoliselt on seda suhet mõjutanud, kusjuures asjakohaste teguritena on ettemaksuvood ja võib-olla nõrk tööturu olukord. Ainus kindel järeldus, mida saame teha, on see, et majandusteadus töötab jätkuvalt salapärasel viisil.