Autoriks Alasdair Macleod GoldMoney.com-i kaudu,

Meie patenteeritud kullahinna mudel on kulla hinna jälgimisel teinud väga head tööd alates sellest, kui me seda oma lugejatele esimest korda 2016.aastal tutvustasime. Nagu oleme varem selgitanud, ei ole meie kullahinna mudeli eesmärk pakkuda kauplemissignaale. Selle asemel leiame, et mudel on väga kasulik tööriist kulla hinna põhiliste tegurite põhjalikuks mõistmiseks. Oleme aastate jooksul palju kirjutanud kulla hinna ja tuvastatud muutujate vahelisest seosest. Lugejad saavad neid arutelusid jälgida meie kolmeosalisest raamraportist siin ( Gold Price Framework Vol. 2: The energy side of the equation, 28.mai 2018), siit (II osa, 10.juuli 2018) ja siit (III osa, 24.august 2018), aga ka mõned mudelil põhinevad järelaruanded (Gold Price Framework Update – the New Cycle Accelerates, 28.jaanuar 2021) ja (Kulla hinnad taluvad jätkuvalt kursitormi, 13.aprill 2022).

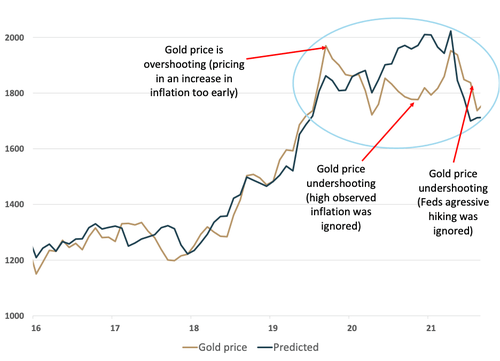

Nagu kõigi mudelite puhul, mille eesmärk on selgitada vara hinda aja jooksul alusmuutujate põhjal, on ka perioode, mil vaadeldav hind ja mudeli prognoositav hind lahknevad oluliselt. Need juhtumid olid meile alati kõige huvitavamad. Kui see juhtub, tõstatab see küsimuse, kas kullaturg hindab midagi, mille aluseks olevad muutujad seda ei tee või kas kullaturg ei kajasta täielikult aluseks olevate muutujate pakutavat teavet.

Mõnel juhul lähenesid hinnad varem, kui mudelipõhised prognoositud hinnad liikusid vaadeldavate hindade suunas. See juhtub siis, kui kullaturg ennetab mõningaid muutusi aluseks olevates tegurites või kui aluseks olevate muutujate hinnad on mingil põhjusel moonutatud. Näiteks võivad TIPS-turul (üks tõukejõu) eeldatud pikaajalised inflatsiooniootused olla tehnilistel põhjustel liiga madalad või kõrged. Mingil hetkel kuulus Föderaalreservile viimaste aastate jooksul palju suurem osa kõigist tasumata TIPS-idest kui nominaalsete riigikassade puhul ning nii selle positsiooni suurendamine kui ka likvideerimine moonutasid meie arvates eeldatavaid inflatsiooniootusi. Sel juhul tegime ettepaneku, et kullaturg peegeldas “tõelisi” inflatsiooniootusi paremini kui TIPS-i turg. Ja kui need moonutused kadusid, lähenesid mudelipõhised prognoositud hinnad vaadeldud kullahinna suunas.

Muudel juhtudel hinnad lähenesid, kui vaadeldud hinnad liikusid prognoositud hindade suunas. Nendel juhtudel hinnati kullaturul aluseks olevaid muutujaid valesti, mis tagantjärele osutusid turu olukorra täpsemaks kajastamiseks. Viimati juhtus see 2020.aasta keskel, kui kulla hind tõusis keskpanga bilansi enneolematu laienemise taustal kiiresti 2200 dollarini. Turg muutus järsku väga murelikuks selle viimase QE vooru inflatsioonimõju pärast. Kuigi reaalintressimäära ootused langesid järsult, peatusid need -1,2% ümber. See tähistas väidetavalt uut madalseisu, kuid kullaturg oli hinnanud veelgi kõrgemaid pikaajalisi inflatsiooniootusi ja seega madalamaid reaalintressimäära ootusi (vt näide 1). Ja kui need pikaajalised inflatsiooniootused TIPSi turul ei realiseerunud, langesid kulla hinnad madalamale. Kuid, inflatsioon hakkas 2021. aastal järsult tõusma, mis mõjutas ka pikaajalisi inflatsiooniootusi TIPSis. See tähendas, et meie mudel ennustas, et hinnad hakkasid tõusma. Kullaturg pidas vaadeldud inflatsiooniga liikumisel pikka aega vastu, kuid lõpuks kapituleerus ja kuld liikus taas 2000 $/ozt suunas, kus mudel oli juba mõnda aega olnud (vt Näidis 1). Irooniline on see, et kui hinnad lõpuks lähenesid, ennustas meie kulla hinnamudel juba Föderaalreservi agressiivse intressitõusu retoorika taustal hinna järsku korrigeerimist (mis tõstis TIPS-i tootlused väga lühikese aja jooksul üle 2%). Jällegi järgnes vaadeldud kulla hind vaid viivitusega. Kogu selle perioodi jooksul juhtis mudeli prognoositud hind vaadeldud kulla hinda (vt näide 1). See tähendas, et meie mudel ennustas, et hinnad hakkasid tõusma. Kullaturg pidas vaadeldud inflatsiooniga liikumisel pikka aega vastu, kuid lõpuks kapituleerus ja kuld liikus taas 2000 $/ozt suunas, kus mudel oli juba mõnda aega olnud (vt Näidis 1). Irooniline on see, et kui hinnad lõpuks lähenesid, ennustas meie kulla hinnamudel juba Föderaalreservi agressiivse intressitõusu retoorika taustal hinna järsku korrigeerimist (mis tõstis TIPS-i tootlused väga lühikese aja jooksul üle 2%). Jällegi järgnes vaadeldud kulla hind vaid viivitusega. Kogu selle perioodi jooksul juhtis mudeli prognoositud hind vaadeldud kulla hinda (vt näide 1). See tähendas, et meie mudel ennustas, et hinnad hakkasid tõusma. Kullaturg pidas vaadeldud inflatsiooniga liikumisel pikka aega vastu, kuid lõpuks kapituleerus ja kuld liikus taas 2000 $/ozt suunas, kus mudel oli juba mõnda aega olnud (vt Näidis 1). Irooniline on see, et kui hinnad lõpuks lähenesid, ennustas meie kulla hinnamudel juba Föderaalreservi agressiivse intressitõusu retoorika taustal hinna järsku korrigeerimist (mis tõstis TIPS-i tootlused väga lühikese aja jooksul üle 2%). Jällegi järgnes vaadeldud kulla hind vaid viivitusega. Kogu selle perioodi jooksul juhtis mudeli prognoositud hind vaadeldud kulla hinda (vt näide 1). kus mudel oli juba mõnda aega olnud (vt Näidis 1). Irooniline on see, et kui hinnad lõpuks lähenesid, ennustas meie kulla hinnamudel juba Föderaalreservi agressiivse intressitõusu retoorika taustal hinna järsku korrigeerimist (mis tõstis TIPS-i tootlused väga lühikese aja jooksul üle 2%). Jällegi järgnes vaadeldud kulla hind vaid viivitusega. Kogu selle perioodi jooksul juhtis mudeli prognoositud hind vaadeldud kulla hinda (vt näide 1). kus mudel oli juba mõnda aega olnud (vt Näidis 1). Irooniline on see, et kui hinnad lõpuks lähenesid, ennustas meie kulla hinnamudel juba Föderaalreservi agressiivse intressitõusu retoorika taustal hinna järsku korrigeerimist (mis tõstis TIPS-i tootlused väga lühikese aja jooksul üle 2%). Jällegi järgnes vaadeldud kulla hind vaid viivitusega. Kogu selle perioodi jooksul juhtis mudeli prognoositud hind vaadeldud kulla hinda (vt näide 1).

Näide 1: 2020.aasta algusest kuni 2022.aasta keskpaigani viis meie mudelipõhine hind kulla hinda mitme kuu võrra nii tõusu kui ka languse suunas

Allikas: Goldmoney Research

Oluline on see, et kui vaadeldud kullahinnad ja meie mudeli prognoositud hinnad minevikus lahknesid, oli see ühel neist kahest põhjusest. Siiski oli alati ka kolmas võimalus: mitu korda minevikus, kui nägime nende kahe vahel suuri lahknevusi, küsisime endalt, kas see, mida me vaatleme, on paradigma muutus ja mudel lihtsalt enam ei töötanud. Kas olime jõudnud punkti, kus kulla ja meie tuvastatud aluseks olevate muutujate vaheline seos oli katkenud?

Nagu me varem rõhutasime, pole seda seni juhtunud. Iga kord, kui vaadeldud kullahinnad eraldusid mudeliga prognoositud hindadest, lähenesid need lõpuks alati tagasi. Seega, kuigi keskpangad on pidevalt rakendanud enneolematut rahapoliitikat, ei ole me veel näinud paradigma muutust, kus kulla hind oleks jätkusuutlikult eraldunud selle aluseks olevatest teguritest. Siiski eeldame lõpuks, et selline paradigma muutus juhtub siis, kui keskpangad kaotavad kontrolli rahanduskeskkonna üle.

Küsime endalt uuesti, kas see on nüüd paradigma muutuse punkt.

Viimastel kuudel on kulla hind mudeli prognoositud hinnast taas irdunud. Ja see on teinud seda tähelepanuväärsel viisil. Esiteks on vaadeldud kullahinna ja mudeli ennustatud hinna vaheline delta saavutanud kõigi aegade kõrgeima taseme. Praegused kullahinnad on rohkem kui 400 dollarit untsi kohta mudeli prognoositud hindadest kõrgemad (vt näidis 2). Eelmine kõigi aegade kõrgeim hind oli 200 dollarit unts ja see kestis vaid lühikest aega.

Näide 2: vaadeldud kullahinnad on mudeli prognoositavast hinnast oluliselt kõrgemad

Allikas: Goldmoney Research

Teiseks toimub see kõigist keskkondadest kõige ebatõenäolisemas. Fed on viimase 12 kuu jooksul agressiivselt intressimäärasid tõstnud, et võidelda viimase 40 aasta kõrgeima inflatsiooniga. Fed tõstis Fed Fundsi intressimäära 0%-lt 4,5%-le vaid 12 kuuga. Väga harva näeme tsiklipõhjast nii suuri intressitõususid. Tegelikult on seda juhtunud vaid viis korda alates 1975.aastast, kui Fed tõstis intressimäärasid põhjast rohkem kui 4% (vt näide 3).

Näide 3: alates 1975.aastast juhtus ainult 5 korda, et Fed tõstis intressimäärasid tsükli madalaimal tasemelt enam kui 4%.

Allikas: FRED, Goldmoney Research

Ja kiirus, millega see hiljutine intressimäärade tõus toimus, on samuti märkimisväärne (vt tabel 1). Ainult 1980.aasta intressimäärade tõstmine oli kiirem (ainult 4 kuud 8,5% tõstmise korral), kuid väidetavalt oli see poliitikakorrektsioon, mis oli tingitud peenhäälestusveast 20% inflatsiooni/inflatsioonimäära keskkonnas (täpsemalt oli Fed intressimäärasid langetanud liiga kiiresti, 1980.aasta märtsi 20%-lt 9,5%-le kõigest kolm kuud hiljem. Seejärel oli see sunnitud seda kiiresti 18%-le tõstma. Seega väidame, et see oli lihtsalt Volkeri šokile järgnenud leevendusperioodi tõrge. Ülejäänud kolmel juhul, kui Fed tõstis intressimäärasid 4% või rohkem, tegi ta seda keskmiselt 28 kuu jooksul. See tähendab, et hiljutine matkatsükkel oli viimase 50 aasta teravaim. Pealegi on see ainus, mis alustas nullist.

Tabel 1: Föderaalreservi viimase intressitõusu kiirus on enneolematu

Allikas: FRED, Goldmoney Research

Lisaks on Fed-fondide intressimäär nüüd selgelt murdnud 45-aastase langustrendi, milles nad on olnud. Sama juhtus kogu fikseeritud tuluturuga (vt joonis 4).

Näide 4: USA intressimäärad on selgelt murdnud oma 45-aastase langustrendi

Allikas: Goldmoney Research

Samal ajal, kuigi tarbijahinnaindeksi inflatsioon on endiselt kõrge, on toormehinnad oluliselt tagasi tõusnud. Sellel on kaks mõju. See alandab kulla tootmise sisendkulusid, kuna pikaajalised energiahinnad on koos laiemate toormeturgudega langenud (vt joonis 5).

Näide 5: nii lühi- kui ka pikaajalised energiahinnad on oluliselt langenud

Allikas: Goldmoney Research

…ja see viitab ka sellele, et tarbijahinnaintressi inflatsioon lähikuudel tõenäoliselt aeglustub (vt joonis 6), mis võib mõjutada pikaajalisi inflatsiooniootusi ja seega ka reaalse intressimäära ootusi (joonis 7).

Näide 6: energiahinnad vs THI

Allikas: Goldmoney Research

Näide 7: pikaajaline energiahind vs inflatsiooniootused

Allikas: Goldmoney Research

Kuid vaatamata sellele kõigele ei ole kulla hind lihtsalt püsinud; nad on tegelikult tõusnud! Väidetavalt võib juhtuda, et kullaturg on järjekordselt lihtsalt endast ette jõudnud. Või näeme seekord tõesti paradigma muutust.

Enne kui jätkame selle mõtte uurimist, peame siia lisama ühe hoiatuse. Oma mudelites kasutame keskpanga netomüügi/ostu kohta avalikult kättesaadavaid andmeid. IMFi ametlikud andmed on kurikuulsalt mahajäänud ja puudulikud ning oleme kindlad, et teatatud netoostude numbrid on liiga madalad. Näiteks Maailma kullanõukogu (WGC) andmetel lisandus 2022.aastal 1136 tonni, mis on enam kui kaks korda suurem kui 450 tonni, mille keskpangad ostsid 2021.aastal. Pole saladus, et keskpangad on 2022.aasta teisel poolel olnud ostulainel eelmisel aastal. Kuid kui palju kulda nad täpselt lisasid, jääb pisut saladuseks. See tähendab, et isegi kui eeldada, et tõelised keskpanga kullaostud ületasid WGC hinnanguid tohutult 50% võrra, tooks mudeli prognoositud hind vaadeldud hinnale lähemale vaid umbes 70 dollarit untsist. Usume, et see on osaliselt meie mudeli puudujääk, kuna see põhineb ajaloolistel andmetel ja me ei ole varem näinud CB kulla ostude volatiilsust. Siiski on meil olnud aastaid suurte keskpanga ostudega ja meil oli aastaid, mil üldine kullanõudlus kõigis sektorites oli suurem, kuid see ei toonud kaasa suuri moonutusi meie mudelis. Seetõttu ei usu me, et keskpanga ostud võivad seletada praegust tohutut lahknevust prognoositud ja vaadeldud hindade vahel.

Seetõttu on meie hinnangul ainus põhjus, miks kulla hind meie mudeli alusmuutujatest nii suurel määral ja nii pikaks ajaks eraldub, see, et kullaturg hakkab lõpuks hinnakujundust tegema, kuna keskpangad, eriti Föderaalreserv on kaotamas kontrolli inflatsiooni üle, mis on märkimisväärne, arvestades valitsevat narratiivi, mille kohaselt Fed on valmis ja suuteline tegema kõik endast oleneva, et inflatsioon kontrolli alla saada.

Käesoleva aruande teises osas sukeldume sügavamale praegusesse turukeskkonda. Selgitame, miks oli Föderaalreservil seni suhteliselt lihtne intressimäärasid tõsta, miks see muutuma hakkab ja miks kullaturg võib paradigma muutuses tõepoolest hindu tõusta.