Autoriks Alasdair Macleod GoldMoney.com-i kaudu,

Krediidimulli deflateerimine

Selle artikli teema on võlgade deflatsioon. Kui tõenäoline on laia rahapakkumise languse jätkumine ja kui jah, siis miks? Ja millised on tagajärjed?

Suuremad keskpangad on nõudluse juhtimise peamise vahendina üha enam kasutanud intressimäärade juhtimist. Siiski näitab ajalugu vähe korrelatsiooni juhitud intressimäärade ja laenukasvu vahel, mida esindab laia raha statistika.

Võib vaid järeldada, et keskpangad on lõplikult kaotanud kontrolli intressimäärade üle ja neid juhib nüüd kommertspankade laenude kokkutõmbumine. Neli aastakümmet valminud krediidimulli suure lõdvenemise põhjuseks on pankurite kasvav hirm laenuriski ees, mida süvendavad mõne olulise panga hiljutised ebaõnnestumised. Pankurite jaoks pole see enam ahnuse, vaid hirmu ja võlakohustuste vähendamise aeg.

See artikkel tugineb empiiriliste tõendite saamiseks 1970.aastate kogemustele ja laiendab selle põhjuseid. Selles märgitakse, et Ühendkuningriigi kriisi taga olnud dünaamika, mis viis nooremiste väljastamiseni üle 15% kupongidega, oli mõnes olulises aspektis leebem kui see, millega USA ja teised riigid praegu silmitsi seisavad.

Selle tulemuseks võib olla ainult võlalõksude tõmbamine valitsussektori rahandusele ja nihe kommertspankade krediidiloomelt keskpankadele.

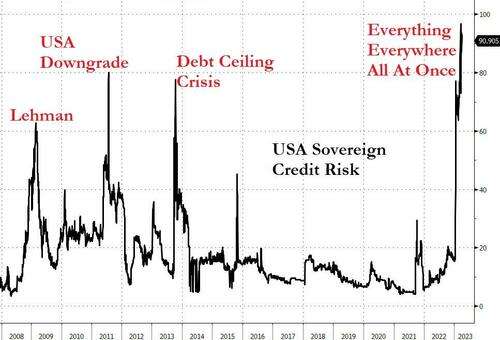

Kõige kõrgema astme laenuvormi nähtav alandamine ainult süvendab probleeme valitsuse rahastamisega, suurendades nende hoolekandekulusid, vähendades maksutulusid ja suurendades laenukulusid.

Sissejuhatus

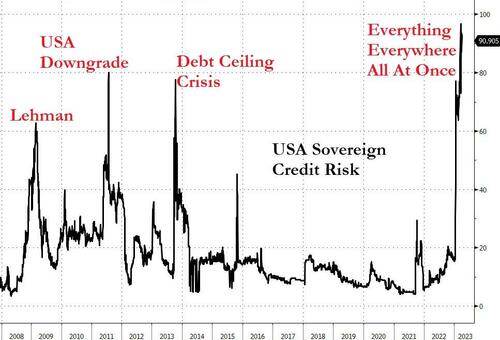

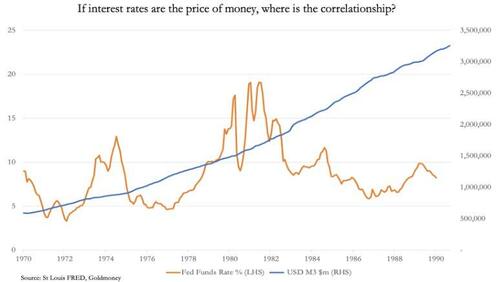

Pikaajaliste intressimäärade trendi põhjapaneva muutuse kohta pole selgemaid tõendeid kui USA 10-aastase võlakirja tootlus, mis on rikkunud oma pikaajalist langustrendi, nagu on näidatud alloleval diagrammil.

Kuigi on viga asetada liiga palju rõhku mehaanilistele diagrammisuhetele, näeme häid põhjuseid, miks see trendi katkestus on väga oluline näitaja. See kutsub üles lõpetama intressimäärade pikaajalise langustrendi, mida soodustab Fedi intressimäärapoliitika. Ajaloolased võivad aja jooksul fikseerida rahapoliitika kujundajate erakordsed pettekujutlused, mis viisid võla- ja hindamislõksuni, mis hävitab valuuta õigesti – välja arvatud juhul, kui poliitikakujundajad kirjutavad ajalugu.

See on ilmselgelt võimalik, kuid poliitika ebaõnnestumise kohta on täpsem kirjeldus. Statistikute erinevad sammud hindade tõusu tõendite varjamiseks lõppesid, kui keskpangad surusid ametlikud intressimäärad nullpiirini või alla selle. Statistiline meetod ei loonud mitte ainult illusiooni, et ametlikult määratletud inflatsioon ei ole probleem, vaid julgustas poliitikakujundajaid agressiivsemalt intressimäärasid alla suruma, et saada näiliselt tasane tarbijahinnaindeksi tõus 2% eesmärgini. Covid-pandeemia põhjenduseks surus Fed intressimäärad nullpiirini ja jätkas kvantitatiivse lõdvendamisega enneolematule tasemele, püüdes alla suruda kogu võlakirjade tootlust. Ja juba enne seda kehtestati Jaapanis, eurotsoonis ja Šveitsis negatiivsed intressimäärad, mis on täiesti ebaloogilised.

Kui Föderaalreserv oleks jäänud kindlaks oma poliitikale kohandada oma vahendite intressimäära vastavalt tarbijahindade inflatsioonile, oleks ta asunud neid tõstma 2021.aasta aprillis, kui tarbijahinnaindeksi (U) inflatsioonimäär hüppas 4,1%ni, võrreldes 1,7%ga aastal ainult kaks kuud. Kuid seda korrigeerimist tehti alles järgmise aasta märtsis, kui Fed suurendas sihtvahemikku vaid veerand protsendi võrra 0,25–0,50 protsendini, milleks ajaks CPI(U) tõusis 8,5% võrreldes aasta varasemaga.

Ametlik jutt, et inflatsioon oli ajutine, oli alusetu. Kuid just sanktsioonid sõdiva Venemaa vastu, mis andis tagasilöögi NATO alliansile, andis kõigile märku tingimuste eest, mis võivad põhjustada laenuväärtuste kokkuvarisemist suuremates lääne valuutades. Sellest tulenevalt tõusid järsku kõrgemale ka juba varem tõusnud energia-, toorme-, toidu- ja tootjahinnad. Keskpangad olid hämmingus. Nad ei näinud selleks muud põhjust peale Venemaa olukorra ja väideti, et Venemaa kas lüüakse või kukub tema majandus sanktsioonide tõttu kokku. Inflatsiooni peeti endiselt mööduvaks.

Ametlikult on see mööduv, kuid 2% juurde naasmine võtab veidi kauem aega, kui esialgu arvati. Iga hinnainflatsiooni statistiline prognoos eeldab, et see nii on. Meie selle artikli pealkiri võlakirjade tootluse uuest tõusutrendist ütleb teisiti. Ja mida kauem kulub inflatsioonidraakoni tapmiseks, seda enam usub üldsus, et see tõenäoliselt muutub püsivaks ja tegutseb vastavalt.

Inglise keskpanga presidendi 27.märtsil London School of Economicsile peetud kõne viitab panga mõtteviisile. Selle kuueteistkümne lehekülje sõnaotsing paljastab ainult ühe viite krediidile ja mitte ühtegi rahapakkumisele, M0, 1, 2, 3 või 4, vaid 31 intressimääradele ja 13 pangaintressile. 27 viidet oli r*, mis on hüpoteetiline intressimäär, mis säilitaks nõudluse kooskõlas pakkumisega. Kord mainiti uusi Keynesi mudeleid ja monetarismi või terminit monetarist üldse mitte.

Keskpanga kõnelemise asemel on need sõnaotsingud kasulikud juhised ametlikule mõtlemisele. Ja arvestades viidete puudumist rahapakkumisele ja krediidile, ei puudutanud see rahapoliitika kõne tegelikult üldse rahapoliitikat, hoolimata sellest, et seda mainiti 46 korda. Viidete põhjal näib, et kuberneri kõne on tema jaoks kirjutanud seitseteist ettevõttesisest majandusteadlast, komitee, mida seob kokku grupimõte, mis tekstis ilmneb.

See grupimõtlemine ei ilmne ainult Inglismaa keskpangas. Fedi FOMC-i protokollides puuduvad samuti rahapoliitika osas viited krediidile ja rahale. Kuid intressimääradele viidatakse alati mitu korda.

Ekslikud uskumused intressimäärade rolli kohta

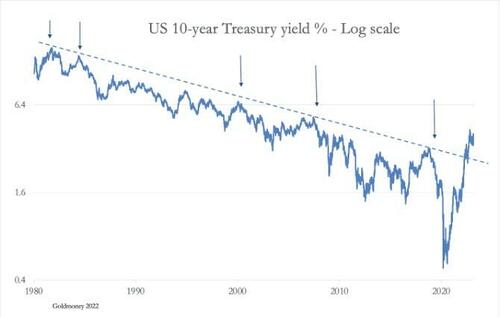

Keskpankurid ja kogu investeerimisringkond usuvad, et hindade ja raha vahelist suhet reguleerivad ainult intressimäärad, nagu näitavad nende poliitikadokumendid. Teisisõnu, inflatsiooni ohjeldamiseks, mida asutus nimetab tarbijahinnaindeksi tõusuks, on intressimäärade juhtimine peamine, võib-olla ka ainus vahend. Kuid vastupidiselt ülalmainitud kuberneri kõne tähtsusele on selle väite toetuseks empiirilisi tõendeid vähe või üldse mitte. Väidetavalt oli ainuke erand 1980.aastate alguses, kui Föderaalreservi esimees Paul Volcker tõstis Föderaalreservi fondide intressimäära 19,5%-ni, kuid ma käsitlen seda järgmisena.

Empiirilistest tõenditest üksi ei piisa – vaja on korralikku selgitust. Volckeri lugu ignoreerib tegelikku intressimäärade ja krediidi vahelist seost, millega võime kindlasti nõustuda, et see on kütus, mis juhib nii tootmist kui ka tarbijate nõudlust ja on monetaristide keskne mure. Seos on näidatud joonisel 1.

Alates 1977.aastast kogunenud ootused pidevalt tõusvate hindade suhtes surusid 1980. aastate alguses alla peaaegu 20% Fed Fundsi intressimäärad. Kuid M3-ga mõõdetud laenukasv jätkas pidurdamatut kasvu – isegi suurendades selle kasvumäära veidi, et rahuldada kõrgemaid intressimakseid. Ainus järeldus, mida sellelt graafikult teha saame, on see, et sõltumata intressimäärade trendidest kasvas rahapakkumine sellest hoolimata hüppeliselt.

Intressimäärade tõstmine karistavale tasemele vähendas aga ootusi hindade tõusule, mis ähvardas õõnestada usaldust valuuta vastu. Kuid peale selle äärmusliku tegevuse oli laenukasvu intressimäärade poliitika kontrollimise vahend ränk läbikukkumine. Sel ajal ei hinnatud seda ebaõnnestumist laialdaselt, kui keskenduti, nagu praegu, tagajärgedele hindadele.

Kuid lõpuks näeme nüüd, et pangalaen hakkab esimest korda pärast depressiooni kahanema. On ahvatlev seostada praegust laia rahapakkumise kahanemist Fedi fondide intressimäära järsu tõusuga. Kuid seos on vaid kaudne ja sellel on vähe või üldse mitte mingit pistmist dollari ostujõu vähenemise või teisiti hindade tõusu kontrollimisega.

Selle asemel on pankade krediidi vähenemine tingitud sellest, et kommertspankurid on muutunud pankade laenude suhtes ettevaatlikuks. Nagu nägime Silicon Valley panga maksejõuetuse puhul, investeerisid mõned pangad keskmise tähtajaga ja pikaajalistesse võlakirjadesse, kui rahastamiskulud olid oluliselt madalamad kui võlakirjade kupongitootlus. Tõusvad intressimäärad suurendasid rahastamiskulusid nii, et need olid kõrgemad kui võlakirjade kupongid ja põhjustasid kapitalikahju. See oli intressimäärade tõusu otsene tagajärg. Lisaks on keskpangad ise välja püütud samamoodi, kuid palju suuremas ulatuses. Kuigi SVB ebaõnnestus, eeldatakse, et keskpangad on sama ebaõnnestumise suhtes immuunsed, sest nad saavad likviidsuse tagamiseks hõlpsasti oma bilanssi laiendada.

Kuid nüüd peame uurima tõelist seost krediidi ja intressimäärade vahel. Selle asemel, et intressimäärade muutused põhjustaksid muutusi pangalaenu kogusummas, on see vastupidine. Kui pangad vähendavad laenu taset nõudluse suhtes, siis intressimäärad peavad peegeldama laenupuudust ja võivad ainult tõusta. Intressimäärasid tõstab praegu kommertspankade kollektiivne tegevus, mitte keskpanga poliitika.

See viib meid murettekitava järelduseni. Oleme praegu ülemaailmses panganduskriisis, mille teatud määral käivitas pangalaenu vähenemine. Kui pangandusrühm ei loobu kollektiivsest laenuandmisest, tõusevad intressimäärad kindlasti veelgi, olenemata keskpankade intressimäärade kehtestajate poliitikast ja soovidest. Ja see ei ole ainult pankurite ettevaatlikkus finants- ja mittefinantssektorile laenu andmisel, vaid ka laenu andmisel oma nõrgematele vendadele.

Pangandussüsteemi toimimiseks tuleb korrigeerida hoiusevoogudest tulenevaid bilansi tasakaalustamatusi. Kuid hetkel, kui pangandusringkond kahtlustab, et üks nende hulgast on jooksnud, lõigatakse see pank lihtsalt nõutavast rahastamisest ära.

Tavapärane meetod panga suutmatuse korral end hulgimüügiturgudel rahastada on see, et keskpank sekkub hoiuste puudujääkide korvamiseks. See, et pank seda rahastamist kasutab, pole mitte ainult piinlik, vaid see kinnitab ka oma paaria staatust. Northern Rock seisis 2007.aasta septembris silmitsi hoiustajaga. Bank of England astus sekkumiseni, kuid vaatamata panga toetusele ei taastunud Northern Rock kunagi ja läks järgmisel veebruaril avalikku omandisse.

Kahtlemata on täna hädas teisigi igas suuruses panku nii kodu- kui ka rahvusvahelistel pangandusturgudel. See on krediidimulli lõppemise tagajärg ja annab tooni pangasisestele suhetele.

Kujutage ette, et juhite panka. Selles üha palavamaks muutuvas laenuõhkkonnas olete vastaspoole riskist väga teadlik. Vähendate hulgimüügiturgudel igal pool oma krediidilimiite. Koostate nimekirja pankadest, kellele te laenu ei anna. Te vaatate üle oma tuletisinstrumentide vastaspoole riskipositsioonid. Loobute kõik turustatavad võlakirjad, mille tähtaeg on üle aasta ja vaatate üle laenutagatiste väärtused.

Te tagate, et teie hoiuseintressid on seatud nii, et hoiused säilitatakse, kuid neid ei tõsteta piisavalt, et tekitada maksejõuetuse kahtlusi. Ja isegi pikaajaliste ärisuhete puhul püüate oma laenuintresse tõsta. Loodate, et laenumarginaalide kaitsmisega edendate usaldusväärse ja konservatiivse juhtimise mainet. Esmatähtsaks on saanud turu ja hoiustajate maine hoidmine. Kuid ennekõike astute samme, et vähendada bilansivarade ja omakapitali suhet konservatiivsemale tasemele.

SVB ja Credit Suisse hoiatavad, et iga pank püüdleb sarnaste eesmärkide poole. Laenude kokkutõmbumine jätkub kõikjal, välja arvatud võib-olla lääne finantsturgudest lahti ühendatud pangandusturud, nagu Venemaa ja Hiina.

Eurotsoonis toob isegi siinne intressimäärade tagasihoidlik tõus peaaegu kindlasti kaasa selle ülespuhutud repoturu olulise kokkutõmbumise, mida sageli toetavad ka võltsitud tagatised. Pankade bilansside kaudu kajastuks see tasumata pangalaenu vähenemises pangandussüsteemis, mis on täis varjatud halbu võlgu ja kus G-SIB pankadel on varade ja omakapitali suhe üle kahekümne korra. Ringmeistrina on EKP tegelikult lõksus. Lisaks, kuna kogu EKP eurosüsteem ja riikide keskpangad on peaaegu kõik bilansis puudujäägis, hoiavad Ameerika ja teised pankurid euroalaga uutest kohustustest ja vastaspoole riskidest poliitikaküsimusena eemale.

USA-l on oma kriis, mis sõltub suuresti finantsturgudest, millele Fed on tuginenud, et hoida majanduskindlust puutumatuna. Kui võlakirjade väärtus langeb jätkuvalt, destabiliseerub tugevalt võlgnev riigi rahandus. Ja ebaproduktiivsete võlgadega ülekoormatud zombikorporatsioonid kukuvad läbi, mis võib viia depressiooniajastu töötuse tasemeni.

Lühidalt öeldes oleme liikunud edasi Volckeri aastatest ja täna on üldine võlaolukord tõsisem, kui see on kunagi olnud kaasajal. Lahendus, mille kohaselt keskpangad laiendavad oma väljapääsu intressimäärade tõusu tagajärgedest ilma oma valuutat kokku kukkumata, ei ole enam võimalik, see on illusioon, kui intressimäärade tagamaid mõjutavaid tegureid õigesti mõista. Et mõista, miks, peame mõistma vastust ülaltoodud küsimusele intressimäärade ning valuuta ja krediidi koguste vahelise seose puudumise kohta. Alles siis saame tõeliselt näha tänapäeva rahapoliitikat juhtivate eksimuste ulatust.

Intressimäärad kajastavad aega, mitte kulu

Kui on üks põhjus, miks riik oma rahapoliitikas alati läbi kukub, on see bürokraatliku meele suutmatus kaasata aega oma otsuste tegemisse. Tootlikus turumajanduses, mis ei ole midagi enamat kui tehinguid tegevate üksikisikute ja nende ettevõtete ühistegevuse nimetus, on aeg kesksel kohal. Tootja arvestab aega oma kasumiarvutustega ja tarbija võtab aega oma vajaduste ja soovide hulka, kas ta soovib midagi kohe või on valmis ostu edasi lükkama. Ja kuna raha on lüli nii sissetulekute ja kulutuste kui ka säästude ja investeeringute vahel, on aeg ka raha jaoks ülioluline. Just see ümberlükkamatu tõsiasi viib selleni, et raha eelistatakse pigem varem kui hiljem omada. Ja kui inimnäitleja peaks temast ajutiselt lahku minema, et hiljem tagasi saada,

Põhimõtteliselt esindab seda turumajanduse üldine intressimäärade tase. See on aja-eelistustegur, mis on seatud tehingut tegevate inimeste vahel ja mis väärtustab omamist tulevikus vähem kui tänast omamist. See on intressimäära taustaks, mida pangad peavad oma raamatupidamise tasakaalustamiseks hoiuste pealt maksma. See on ärimehe arvutuste jaoks ülioluline, määrates laenu rahastamiseks vastuvõetava intressimäära.

Puhta aja eelistuse juurde peame lisama vastaspoole riski elemendi, nii et kui panku peetakse riskantseteks, suureneb vahe puhta aja eelistuse vahel. Ja kui inimesed eeldavad tehingute tegemisel ostujõu langust enne võlgnetava raha tagastamist, on see veel üks tegur, mida hoiustajad peavad arvesse võtma.

Keskpanga ühine eesmärk hinnainflatsiooniks 2% tähendab, et intressikompensatsioon, mis sisaldab ajaeelistuse ja rahalise odavnemise elementi, viitab 3–5% vahelise hoiuseintressi baasjuhule. Jõuame selle arvuni teadmisega, et üheksateistkümnendal sajandil oli kullastandardi kohaselt hoiuseintress langenud 3%ni ilma hindade inflatsioonita, võib-olla on oodata mõõdukat deflatsiooni.

Seega, kui dollarites hinnad tõusevad praegu umbes 6% tasemel, peaksid hoiustajad pärast maksude mahaarvamist eeldama, et üheaastase hoiuse intressimäär on umbes 7% või 8%. Seetõttu näeme, miks Fed on motiveeritud vähendama hinnainflatsiooni 2% eesmärgini. Ja miks seetõttu peavad nõuetele vastavad investorid USA riigikassa ostmist praeguse 3,6% tootlusega mõistlikuks väärtuseks.

Kuid miski muu kui turvamäng lühikuupäevaga USA võlatähtede jaoks ei saa olla tõest kaugemal. Pikaajaliste intressimäärade trend on nende jaoks selgelt tõusmas, kuna laenud jätkavad kokkutõmbumist, tuues kaasa võlakirjade tootluse ning võlaturud muutuvad tõenäoliselt üha volatiilsemaks. See oli kindlasti samalaadse olukorra kogemus viiskümmend aastat tagasi, mis väärib uurimist.

Võlgade rahastamine 1970.aastatel

Kuna pangalaen väheneb, on vaid aja küsimus, millal USA valitsus leiab, et rahastamiskulud oluliselt kasvavad. See ei mõjuta mitte ainult tema kuluplaanide väljavaateid, vaid on olemas ka rahastamishäirete perioodide oht. Selle tõestatud oksjoniprotsessile lootma jäämine ei pruugi enam olla mõistlik – on ju oksjonite edu taganud üldiselt langevad intressimäärad ja võlakirjade tootlused, mis tagavad pensionifondide, kindlustusseltside ja välisriikide valitsuste jätkuva nõudluse.

Tasub uuesti üle vaadata 1970.aastate pretsedenti, et hinnata tulevasi rahastamistingimusi, kuna praegu on aluseks intressimäärade tõus aja jooksul. 1970.aastatel oli intressimäärade tõusu tõttu viimati rahastamiskriis. Kuid mitte USA valitsus ei kannatanud nii palju, sest selle eelarvepuudujääk oli tollase majanduse mahuga võrreldes suhteliselt väike – suurim oli 1976.aastal pretsedenditult 74 miljonit dollarit (võrreldes 3 131 917 miljoni dollariga 2020.aastal, üle 42 000) korra suurem kui 1976.aasta puudujääk).

Ühendkuningriigil oli probleeme, kuid suhteliselt väiksemas mahus kui praegu. Ühendkuningriigi riigikassa eest vastutav Inglise Pank ei suutnud perioodiliselt rahastada oma eelarvepuudujääki, mis saavutas 6,9% SKTst aastatel 1975/76, sundides tollast kantslerit (Denis Healey) IMF-ilt laenama 3900 miljonit dollarit kogu puudujääki. Pärast seda episoodi piirasid IMF-i piirangud valitsuse kulutustele Ühendkuningriigi eelarvepuudujäägile järgnevatel aastatel ligikaudu 5% ning hinnainflatsioonimäär, mis oli saavutanud haripunkti 25% 1975.aastal, langes 1978.aastal 8,4%ni. 1973. aastal oli Ühendkuningriigis varem nähtud ärikinnisvara ja panganduskriis. Ja aktsiaturu ajal langes FT 30 aktsiaindeks 1972.aasta maist 1974.aasta lõpuni üle 70%.

Võrdluseks, USA puudujäägi suhe SKTsse oli 2020.aastal 11,6% ja 2021.aastal 10,3%, mis on peaaegu kaks korda suurem kui Ühendkuningriigis kriisi haripunktis. Samasuguse sotsialistliku poliitikaga, mis viis nelikümmend viis aastat tagasi naelsterlingi kriisini, ei ole dollarit ähvardavad ohud, mis võivad olla palju suuremad, veel realiseeruda jõudnud. Ja IMF ei saa USA-le appi tulla, nagu ta tegi Ühendkuningriigi jaoks 1976.aastal.

Ülioluline on see, et Inglise Pangal puudusid vahendid rahainflatsiooni tegeliku ulatuse varjamiseks. Tahtlikult või mitte, kuid teatud määral saavad valitsuse statistikud ja keskpangad tänapäeval numbreid masseerida, kuigi finantsajakirjandus on seda targem. Kuid see ei muuda midagi, peale turgude lollitamise vaid veidi pikemaks ajaks.

Seitsmekümnendatel Suurbritannias oli rahastamiskriiside seeria algpõhjus see, et poliitikute survel Inglismaa keskpank ei nõustunud turu kõrgemate intressimäärade nõudmisega. See saatis välismaistele naelsterlingiomanikele negatiivse sõnumi, nõrgendas vahetuskurssi, käivitas nooremiste välismaiste müügi ja suurendas kartusi imporditud hindade edasise inflatsiooni ees.

Samal ajal jätkasid valitsussektori kulutused hoogsalt (nagu ülalpool kirjeldatud), tõrjudes ringlusse lisaraha, ilma et seda neelaks tõeliste säästude kaudu rahastatud võlakirjade emissioon. Ja kuna naelsterling nõrgenes ja rahapakkumise näitajad halvenesid kiiremas tempos, oleks siiski vaja kõrgemaid intressimäärasid, et veenda investeerivaid asutusi uusi kullatud emissioone märkima. Neid episoode nimetati ostjate streikideks.

Mida pikemaks venis reaalsuse aktsepteerimine, seda suurem oli kuristik turuootuste ja võimude positsiooni vahel. Ainult viimase abinõuna viskaksid Ühendkuningriigi rahandusministeeriumi poliitikud ja keyneslased rätiku vahele. Inglismaa Pangal oli seejärel õigus rahastada oma äranägemise järgi. See kasutas seda, mida kullaturul sai tuntuks Yorki suurhertsogi strateegiana, lasteriimi järgi: „Tal oli kümme tuhat meest. Ta marssis nad üles mäe tippu ja siis uuesti alla.” Inglismaa keskpank tõstaks intressimäärad mäe tippu, et kõrvaldada turult kõik ootused kõrgemate intressimäärade suhtes, ja seejärel emiteeriks kullatud aktsiaid, et absorbeerida investeeringute likviidsust, enne kui lubab ja julgustab intressimäärasid uuesti langema. Nii oli 15% riigikassa 1985, 15 ¼% riigikassa 1996,

Intressimäära mäe tipus ja pärast uue kulla tingimuste teatavakstegemist taastuks naelsterlingi välismüügis nõrgenemine. Kriis möödus ja rahapakkumise näitajad korrigeerisid ennast. Paul Volcker Fedis tegi midagi sarnast 1981.aasta juunis, kui ta tõstis Föderaalreservi fondide intressimäära 19,1%-ni – välja arvatud see, et eesmärk oli vähem rahastamine, vaid pigem hinnainflatsiooni ootuste hävitamine.

Kuigi neid praegu ignoreeritakse, on Ühendkuningriigi seitsmekümnendate aastate keskpaiga kogemuse ja Föderaalreservi praeguse positsiooni vahel murettekitavad sarnasused. USA eelarvepuudujääk on olnud ja jääb palju kõrgemaks kui see, mis sundis Ühendkuningriiki IMF-i kutsuma, kuni 11,6% SKTst ja üle 42 000 korra suurem kui USA defitsiit 1976.aastal. Kuna USA suure võlakoormaga majandus saab kindlasti löögi alla. intressimäärade tõusu tõttu ei ole väljavaade mitte taastumiseks, nagu ennustas Kongressi eelarvebüroo, vaid olukorra edasiseks halvenemiseks, mis nõuab pidevat ja kiirenevat inflatsioonilist rahastamist.

Ja keegi ei kaalu veel riigikassa kuponge, nagu 15% Ühendkuningriigi nooremiste puhul 1970.aastate sarnastel tingimustel.

Vastus tõusvatele intressimääradele

Nüüd on väidetud, et intressimäärasid tõstavad laenulepingud, mitte keskpanga poliitika. Olles harjunud fiat-valuutadega seotud krediidi pideva laienemisega – teisisõnu, mille väärtus ei ole ankurdatud millegi olulise külge –, peame õppima kohanema laenude kokkutõmbumise tingimustega.

Monetaristid ja neokeynesistid väidavad, et laenude kokkutõmbamine toob kaasa hindade languse ja deflatsiooni. Näib, et nad ei mõista tagajärgi, kui töötud tarbijad ei tooda enam kaupu ega teenuseid. Kui üldse, tähendab tootlikkuse suundumus, et pakkumine väheneb tõenäoliselt kiiremini kui tööhõive, mis põhjustab madalamate hindade asemel tootepuuduse. See ilmnes Ühendkuningriigis seitsmekümnendate aastate keskel, kui kõrge tööpuudusega kaasnes majandusseisak – nn stagflatsioon.

Lisaks on nii Keynesi kui ka monetaristlikus modelleerimises inimreaktsiooni jaoks vähe või üldse mitte mänguruumi. See ei võimalda muuta fiat-valuuta kasutajate usalduse taset, mida ei toeta midagi käegakatsutavat. Selle asemel on rahapoliitilised soovitused kooskõlas neokeynesistidega ja see tähendab hullumeelsust, et vältida majanduslangust või veelgi hullem – depressiooni.

Kui jätta kõrvale peavoolu majandusanalüüsi vead, siis on peaaegu kindel, et keskpangad teevad kõik endast oleneva, et peatada laia rahapakkumise statistika kahanemine. Ja kuigi nad kuulutavad oma sõltumatust oma valitsustest, on neil esmane kohustus neid rahastada.

Tõusvate intressimäärade tagajärjed toovad kahtlemata kaasa suurema riigieelarve puudujäägi. Maksutulud vähenevad ja hoolekandekulud suurenevad. Ja niivõrd, kuivõrd valuuta kaotab oma väärtust, lisandub hoolekandekulude ja indeksvõlakirjade indekseerimisest tulenevat lisakoormust.

Intressimäärade tõusuga kaasnevad ohud

Nüüd käsitleme valitsuse rahastamise intressimäärade tõusu tagajärgi. Näib vähe kahtlust, et kui intressimäärad tõusevad ja võlgade rahastamise kulud koos nendega kaasnevad, ei suuda valitsused võlgade lõksust välja pääseda.

Rahvusvahelise Arvelduspanga andmetel moodustas valitsussektori põhivõlg arenenud majandusega riikides möödunud aasta septembris 103,3% SKTst. Ameerika Ühendriikides oli see 112,6%, Ühendkuningriigis 100,8% ja euroalal 93,1%. Itaalia oli 147,2%, Kreeka 178,8% ja Jaapan 228,3%. Kõikidel juhtudel on valitsemissektori koguvõla suhtarvud, kaasa arvatud põhivõlad, veelgi suuremad. [ii]

Aastal 2010 jõudsid lugupeetud majandusteadlased (Carmen Reinhart ja Kenneth Rogoff) järeldusele, et kui valitsemissektori võla määr SKT suhtes on üle 90%, on riigil äärmiselt raske oma võlakoormast välja tulla. Paljude riikide jaoks ületati Rubicon varsti pärast seda. Nüüd, kui pikaajaline intressimäärade langustrend on dramaatiliselt ümber pööratud, on Reinharti ja Rogoffi arutluskäik testimisel.

Siiani ei mõisteta laialdaselt, et pangalaenu kahanemine sunnib laenuintresse tõstma ja et need ei ole enam rahapoliitika kontrolli all. Näib, et Fed tajub seda, sest ta on suunanud oma tähelepanu lühiajaliste intressimäärade kontrollimiselt oma pangatähtajalise rahastamisprogrammiga riigikassa tootluste allasurumisele pikemate tähtaegade jaoks. BTFP võimaldab pankadel esitada Föderaalreservi üheaastase laenu vastu tagatisena riigikassa ja agentuuri võla lunastusväärtuses ilma allahindluseta. Kuigi rahastamiskulud on seotud kõrgemate intressimääradega kui olemasoleva võla kupongid, võimaldab see pangal osta võlga turul märkimisväärse allahindlusega. Arvestades rahastamiskulusid, on kasum oluline, välja arvatud juhul, kui riigikassade ja agentuuride võla tulusid see arbitraaž palju madalamaks ei vii.

Kokkuleppest kasu saav pank lihtsalt investeerib Föderaalreservi kogunevad laenud lühiajalistesse riigikassasse ja muudesse võlakirjadesse, mille tootlus on praegu sarnane rahastamiskuludega. USA riigikassa seisukohast vähenevad uute võlakohustuste intressid oluliselt ja võla tähtaegu saab pikendada. Fedi seisukohast on Silicon Valley panga kokkukukkunud turuhinna kriis ära hoitud. Kuid BTFP pole midagi enamat kui viivitamise taktika.

Pangad, kes eraldavad sellele tegevusele väärtuslikku bilansiruumi, tõrjuvad hoiustajad välja Föderaalreservi valuuta rahastamise allikana. Basel 3 stabiilse netorahastamise reeglite kohaselt lükatakse suuremad hoiustajad üha tõenäolisemalt tagasi. Seega, samal ajal kui Fed tegeleb võlakirjaturu võltsimisega, on turunõudlus hoiuste asendamise järele: suured hoiused rändavad riigivõlakirjadesse jms.

See on osa protsessist, mille käigus kommertspankade laenulepingud asendatakse keskpanga laenu laiendamisega. Kogu krediit, olgu see üksikisikute või üksikisikute ja nende pankade vahel, viitab oma väärtuselt keskpangakrediidile, mille vastu on võimalik vahetada pangatähti. Just keskpanga laenude laienemine mõjutab kaupade ja teenuste valuuta väärtust kõige rohkem.

Kokkuvõte ja järeldus

Tundub erakordne, et valitsused, rahandusasutused ja kogu investeerimisasutus eiravad täielikult seost valuuta ja krediidi koguste muutuste, mida iseloomustab hoiustepõhine rahastatistika ning intressimäärade vahel. Kuid see on kindlasti nii tänapäeval. Ja tundub, et keegi ei oota enamat kui globaalsete intressimäärade mõne baaspunkti võrra tõusu, enne kui need hiljem langevad.

Peale selle on tarbijahinnaindeksiga mõõdetud hinnatõusud poliitikakujundajad ootamatult tabanud. Samuti ei tohiks me olla üllatunud, et praegust olukorda analüüsitakse jätkuvalt läbi neokeynesliku objektiivi, kui teame, et praeguse kriisini on viinud keinsilikud eksimused. Kriis on praegu tekkivate võlalõksude tõttu mitte ainult USA valitsuse, vaid ka peaaegu kõigi teiste suuremate jurisdiktsioonide valitsuste jaoks.

Keynesi uskumus, et valitsuse majandus- ja rahajuhtimine on parem kui vabad turud, diskrediteerib turureaalsuse, mida saab seni vaid alla suruda. See on viinud selleni, et hoiustajad on sunnitud sügavalt leppima ja oma võlakirjainvesteeringute negatiivse tootlusega veelgi süvenema. Seni on nad olnud valmis laskma oma taskud sel viisil korjata, kuid see ei saa kaua kesta. Kui saab selgeks, et hindade inflatsioon on ainult valuuta alandamise marker ja et see alandamine saab ainult jätkuda, ei ole need sügavalt negatiivsed määrad enam kättesaadavad valitsuse raiskavate kulutuste subsideerimiseks.

Tundub, et dollari kui reservvaluuta intressimäära ja võlakirjaturu kriisi ulatus on tõsiselt alahinnatud. Eelmise aasta järsk hinnainflatsioon on viinud esialgse olukorra võrdlemiseni 1970.aastate vahel. Kuid seni on vähe tõendeid selle kohta, et neid võrdlusi võetaks piisavalt tõsiselt.

Kui see nii oleks, peaksid analüütikud järeldama, et 1970.aastatega sarnased sündmused, mis viisid võlakirjade kõrge nominaaltootluseni ja Ühendkuningriigi nooremiste kupongide üle 15%, on tänapäeval potentsiaalselt palju destabiliseerivamad kui tol ajal. Seetõttu on maailm finantsvarade olulise langusturu äärel, mida juhivad ülemaailmsed võlakirjade hinnad, mis normaliseeruvad praegustelt sügavalt negatiivsetelt reaalmääradelt tasemeni, mis kajastab tõepoolest riigi rahanduse halvenemist. See korrigeerimine kahjustab kõiki finantsvarade väärtusi.

Nendest raskustest väljapääsu on üha raskem näha ja keinsilik lootus, et majanduskasv võlaprobleemiga hakkama saab, on lihtsalt naiivne. Aastal 2010 jõudsid lugupeetud majandusteadlased (Carmen Reinhart ja Kenneth Rogoff) järeldusele, et kui valitsemissektori võla määr SKT suhtes on üle 90%, on riigil äärmiselt raske oma võlakoormast välja tulla. Arenenud majandusega riikides, mille keskmine võla suhe SKTsse on oluliselt suurem kui 90%, on valitsustel peaaegu kõikjal võlalõksud, mis on valmis võlaks.

Suure võlakoormusega fiat-valuutamajanduses saab olla ainult üks tulemus: kui üks langeb kriisi, järgnevad teised. Valuuta alandamise kiirendamisega kaasnevad kulud toovad kaasa ka avalikkuse usu nende valuutadesse hävimise. Ning kuna valitsuse põhivõla suhe SKTsse on 112,6%, on USA oma dollaritega üleval ja teised on destabiliseeritud, olles juba dollarit müüma hakanud välismaalastele üle omanduses ja kandes riski edasi kõikidele valuutadele, mis peavad dollarit ebastabiilseks selle peamise reservvaluutana.

Võib vaid järeldada, et turureaalsusega kohanemine on tõenäoliselt vägivaldsem kui 1970.aastatel nähtu.