Autor Yves Smith via NakedCapitalism.com,

Yves siin. On paljastav, et tõsine majandusteadlane Jeffrey Frankel piirdub oma allpool toodud juhtumiuuringutes valimistejärgse devalveerimise kohta kolmanda maailma näidetega.

Võib-olla oleks kohatu vaadata näiteks USA-d, Ühendkuningriiki, Jaapanit, Lõuna-Koread või isegi Austraaliat (tõsi küll, viimase ja Kanada valuutaväärtusi mõjutavad oluliselt toormehinnad). Muidugi võib Frankel väita, et mis tahes poliitiliselt seotud valuutategevus arenenud majanduses ei tähendaks amortisatsioonitaseme langust. Lõppude lõpuks on neil sõltumatud keskpangad.

Nagu paljud, sealhulgas teie alandlik blogija, on märkinud, ajab USA range rahapoliitika kõrval väga tulist eelarvepoliitikat. Seetõttu on Ameerikal püsinud kindlad kuni väga tugevad groaf-näitajad, mis on viinud Fedi range rahapoliitika püsimiseni. Kõik see on viinud dollari kauplemiseni väga kõrgel tasemel.

Peab arvama, et dollar hakkab valimiste lähedal, näiteks oktoobris, pöörduma. Kuid inflatsioon on olnud väga kleepuv ja just intressimäärad on need, mis rohepööret hoogustavad, nii et see võib püsida suhteliselt tugev ka pärast valimisi. Lisaks on USA-l vähemalt alates Clintoni administratsioonist olnud selgelt tugev dollaripoliitika. Nõrgad valuutad ja finantskeskused ei eksisteeri õnnelikult koos. Fed ei ole ajalooliselt hoolinud sellest, mida intressimäärade liikumised on teinud sisse- ja väljavoolude osas arenevatesse riikidesse, keda kuumad rahaliigutused regulaarselt piitsutavad. Võib küsida, kas me näeme lõpuks, et Fed muutub dollari väärtuse suhtes tähelepanelikumaks.

Kõiki lugejaid, kes on valuutateadlikud, julgustatakse oponeerima, millised riigid võiksid tunduda atraktiivsemad, kui King Dollar taandub oma praegusest kõrgeimast tasemest.

Jeffrey Frankel, majandusteadlane ja professor, Harvardi Kennedy kool. Algselt avaldatud VoxEU-s

2024. aastal läheb kogu maailmas valima enneolematult palju valijaid. Juba ammu on täheldatud, et turgu valitsevad ettevõtjad kalduvad valimiste eel tegelema ekspansiivse fiskaal- (ja võimaluse korral raha-) poliitikaga, et elavdada majandust ja seega ka oma valimisväljavaateid. See veerg laiendab seda kontseptsiooni, et vaadelda vahetuskursse ja leida, et valuutad odavnevad pärast valimisi sageli, kuna ametisoleva riigi jõupingutused valuutat valimiste eel ülehinnata on lahti keeratud ning uus valitsus lepib ammendunud reservide ja jooksevkonto hädadega.

Paljud riigid hääletavad, kusjuures 2024. aasta on valimistele minevate inimeste arvu poolest enneolematu aasta. Hiljutised valimised mitmes tärkava turumajandusega riigis ja areneva majandusega riigis on taas näidanud väidet, et suured valuutade devalveerimised toimuvad tõenäolisemalt kohe pärast valimisi, mitte enne valimisi. Tõepoolest, Nigeeria, Türgi, Argentina, Egiptus ja Indoneesia on viis riiki, mis on viimase aasta jooksul kogenud valimisjärgset devalveerimist.

Valimiste-devalveerimise tsükkel

Majandusteadlased meenutavad Nobeli preemiaga pärjatud professori Bill Nordhausi 50 aastat vana artiklit, mis sisuliselt algatas poliitilise äritsükli (PBC) uurimise. PBC viitab valitsuste üldisele kalduvusele eelarve- ja rahapakkumise laiendamisele valimistele eelneval aastal, lootuses, et ametisolev president või vähemalt ametisolev partei valitakse tagasi. Idee seisneb selles, et toodangu ja tööhõive kasv kiireneb enne valimisi, suurendades valitsuse populaarsust, samas kui peamised kulud võlaprobleemide ja inflatsiooni näol tulevad pärast valimisi.

Kuid Nordhausi 1975. aasta põhjapanev dokument sisaldas ka valuutavahetustsükli prognoosi, mis on eriti oluline EMDEde jaoks. See on ettepanek, et riigid püüavad üldiselt enne valimisi oma valuutade väärtust toetada, kulutades vajaduse korral oma välisvaluutareserve ainult selleks, et pärast valimisi devalveerida.

Nordhaus kirjutas: “Ennustatakse, et mure reservide kadumise ja maksebilansi puudujäägi pärast on suurem valimisrežiimide alguses ja vähem lõpu poole…. Põhiline raskus demokraatlikes süsteemides ajaliste valikute tegemisel on see, et tarbimise kaudsel kaalumisel on valimisperioodil positiivne kaal ja tulevikus null (või väike) kaal.”

Devalveerimise võib ette võtta ametisseastuv valitsus, kes otsustab ebameeldiva sammu – koos inflatsiooni ebapopulaarse süvenemisega – kõrvale jätta, samal ajal kui ta saab endiselt süüdistada oma eelkäijaid. Või võib devalveerimine toimuda tohutu maksebilansi kriisi kujul varsti pärast valimisi. Mõlemal juhul on valitsusel stiimul koguda oma ametiaja alguses rahvusvahelisi reserve ja kulutada neid vabamalt, et kaitsta valuutat oma ametiaja lõpus.

Poliitilisel liidril on peaaegu kaks korda suurem tõenäosus kaotada ametis kuue kuu jooksul pärast suurt devalveerimist kui muidu, eriti presidendidemokraatiate seas (Frankel 2005). Miks on devalveerimised nii ebapopulaarsed, et valitsused kardavad neid enne valimisi ette võtta? Traditsioonilises õpikumudelis stimuleerib devalveerimine majandust, parandades kaubandusbilanssi. Kuid devalveerimine on alati inflatsiooniline riikides, kus imporditakse vähemalt osa tarbitud kaupade ostukorvist. Lisaks on devalveerimine elektromagnetväljade puhul sageli majandustegevuse vähenemine, eelkõige negatiivse bilansimõju kaudu nendele kodumaistele laenuvõtjatele, kellel olid tekkinud dollarites nomineeritud võlad.

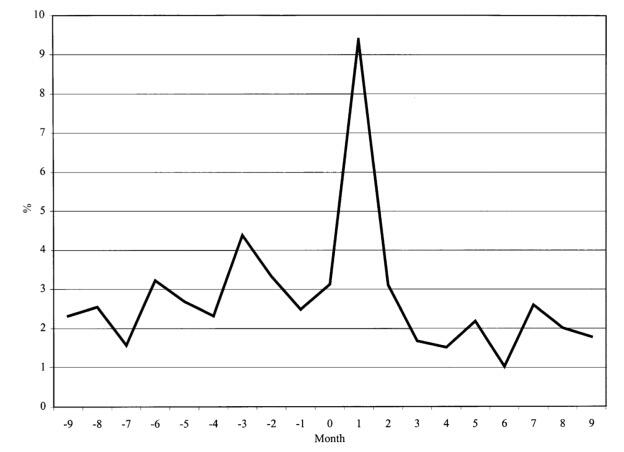

Poliitilise devalveerimise tsükli teooria töötati välja Ernesto Steini ja kaasautorite töödes. Võiks arvata, et valijad teeksid need tsüklid targaks ja hääletaksid juhi vastu, kes lükkas vajaliku vahetuskursi korrigeerimise vargsi edasi. Kuid arvestades teabe puudumist poliitikute tegeliku olemuse kohta, võivad valijad tegelikult käituda ratsionaalselt. Joonis 1, Stein ja Streb (2005) näitavad, et devalveerimine on palju tavalisem vahetult pärast valitsuse vahetusi. (Valim hõlmab 118 muutuste episoodi, välja arvatud riigipöörded, 26 Ladina-Ameerika ja Kariibi mere piirkonna riigis aastatel 1960–1994.)

Joonis 1 Keskmine devalveerimise muster enne ja pärast valimisi

Allikas: Stein ja Streb (2004).

Mõned devalveerimised viimase aasta jooksul

Paljud EMDEd on viimase kahe aasta jooksul olnud maksebilansisurve all. Üks tegur on see, et USA Föderaalreserv tõstis aastatel 2022-23 intressimäärasid järsult ja jätab need nüüd kõrgemaks kauemaks, kui turud olid oodanud. Sellest tulenevalt leiavad rahvusvahelised investorid, et USA riigivõlakirjad on atraktiivsemad kui EMDE laenud ja väärtpaberid.

Hea näide poliitilisest devalveerimise tsüklist on Nigeeria. Aafrika kõige suurema rahvaarvuga riik korraldas 25. veebruaril 2023 vaieldavad presidendivalimised. Turgu valitsev operaator, kes oli tähtajaline, oli pikka aega kasutanud välisvaluuta sekkumist, kapitalikontrolli ja mitut vahetuskurssi, et vältida valuuta, naira, devalveerimist. Nigeeria uus president Bola Tinabu pühitseti ametisse 29. mail 2023. Kaks nädalat hiljem, 14. juunil, devalveeris valitsus naira 49% (logaritmiliselt arvutatuna 465 naira/$-lt 760 naira/$-le). Peagi selgus, et sellest ei piisa maksebilansi tasakaalu taastamiseks. 2024. aasta jaanuari lõpus loobus valitsus jõupingutustest naira ametliku väärtuse toetamiseks, devalveerides veel 45% (900 naira/$ kuni 1,418 naira/$, logaritmiliselt).

Teine näide on Türgi valimised 2023. aasta mais. President Recep Tayyip Erdoğan oli pikka aega püüelnud majanduskasvu poole, kohustades keskpanka hoidma intressimäärasid madalal – populistlik rahapoliitika, mida laialdaselt naeruvääristati, kuna president nõudis, et see vähendaks hüppeliselt kasvavat inflatsiooni –, sekkudes samal ajal liiri väärtuse toetamiseks. Valitsus tagas Türgi pangahoiused amortisatsiooni vastu, mis on kallis ja jätkusuutmatu viis valuuta ülehindamise pikendamiseks. Pärast valimisi devalveeriti liir kohe, nagu teooria ennustab. Valuuta odavnes ülejäänud aasta jooksul jätkuvalt.

Järgmisena valis Argentina 19. novembril 2023 presidendiks üllatuskandidaadi Javier Milei. Sageli kirjeldatakse teda kui paremäärmuslikku libertaarlast, kuid ta ei ole pärit ühestki väljakujunenud erakonnast. Ta tegi kampaaniat platvormil, kus vähendas järsult valitsuse rolli majanduses ja kaotas keskpanga võime raha trükkida. Milei vannutati ametisse 10. detsembril. Kaks päeva hiljem, 12. detsembril, vähendas ta peeso ametlikku väärtust enam kui poole võrra (logaritmiliselt arvutatud 78% devalveerimine 367 peesolt $ 800 peesole / $). Samal ajal võttis ta kettsaagi valitsuse kulutustele, näiteks energiatoetustele, saavutas kiiresti eelarveülejäägi ja algatas ulatuslikud reformid. Argentina inflatsioon on endiselt väga kõrge, kuid keskpank lõpetas pärast devalveerimist välisvaluutareservide kaotamise, nagu teooria ennustas.

Neljas näide on Egiptus, kus president Abdel Fattah al-Sisi alustas just kolmandat ametiaega 2. aprillil 2024. Majandus on juba mõnda aega kriisis olnud. Sellegipoolest oli valitsus taganud oma ülekaaluka tagasivalimise 10.–12. detsembril 2023, lükates edasi ebameeldivaid majandusmeetmeid, rääkimata tõsiste oponentide kandideerimise takistamisest. Egiptuse naela laialdaselt oodatud devalveerimine toimus 6. märtsil 2024, odavnedes logaritmiliselt 45% (31-lt Egiptuse naelalt/$-lt 49 naelale/$). See oli osa täiustatud juurdepääsuga IMFi programmist, mis hõlmas ka tavapärast ebapopulaarset raha- ja eelarvedistsipliini.

Lõpetuseks, Indoneesias saab laialdaselt meeldinud, kuid tähtajaliselt piiratud presidendi Jokowi järglaseks peagi kaitseminister Prabowo Subianto, kes on vähem meeldinud, kuid keda ametisolev toetas 14. veebruari valimistel. Ruupia on odavnenud alates 20. märtsi teadaandest vaieldava presidendihääletuse tulemuste kohta. 16. aprillil langes see dollari suhtes peaaegu kõigi aegade rekordmadalale tasemele.

Mis saab edasi?

Loomulikult ei ole seos valimiste ja vahetuskursi vahel vältimatu. Indias toimuvad praegu valimised ja Mehhikos juunis valimised. Kuid kumbki ei tundu vajavat eriti suurt valuuta korrigeerimist.

Venezuelas on juulis kavas korraldada presidendivalimised. Nagu mõne teise riigi puhul, eeldatakse, et valimised on pettus, sest ühelgi suuremal opositsioonikandidaadil ei lubata kandideerida. Majandus on pikas halvas seisus pikaajalise halva juhtimise tõttu, mis hõlmas lähimineviku hüperinflatsiooni ja krooniliselt ülehinnatud bolivari. Kuid sama valitsus, mis sisuliselt keelab poliitilise opositsiooni, keelab sisuliselt ka välisvaluuta ostmise. Seega ei pruugi tasakaal valuutaturul mõnda aega taastuda.

Devalveerimise ärahoidmiseks teevad need riigid enamat kui lihtsalt kulutavad oma välisvaluutareserve. Nad kasutavad sageli kapitalikontrolli või mitut vahetuskurssi, selle asemel et lubada vabu finantsturge. See ei muuda kehtetuks valimistejärgse devalveerimise nähtust; see lihtsalt töötab selle nimel, et isoleerida valitsusi veidi kauem vajadusest kohaneda makromajanduslike põhialuste reaalsusega. Kahjuks ei suuda paljud neist riikidest lubada ka vabu ja õiglasi valimisi, mis aitab ka valitsust isoleerida vajadusest reageerida valijate otsusele.