Keset Credit Suisse’i nooremvõlgnike õigustatult šokeeritud pahameelt, kes nägid, et kogu nende AT1 võlaosa kustutati enne omakapitali täielikku väärtuse langust, rikkudes kõiki tavalisi likvideerimisjugasid, kaitses Šveitsi finantsregulaator Finma neljapäeval oma otsust pühkida suur hulk võlgnevusi. riskantseid allutatud võlakirju Credit Suisse’i päästetehingu raames isegi siis, kui võlakirjaomanike armee valmistub Šveitsi valitsuse vastu kohtusse kaevama.

Pühapäevasest šokeerivast päästmisest, mis muutis väärtusetuks 17 miljardi dollari väärtuses investeeringud, on saanud üks vastuolulisemaid elemente Šveitsi võimude vahendatud Credit Suisse’i ja selle suurema rivaali UBS-i vahelises püssiabielus. Vaid mõni tund pärast tehingu väljakuulutamist hakkasid teised suured tururegulaatorid otsusest distantseeruma, kartes, et see ohustab pankade võimet tulevikus kapitali kaasata.

Vahepeal on raevunud võlakirjaomanikud lubanud Šveitsi valitsuse ja Finma kohtusse kaevata, teatas FT.

Finma ütles neljapäeval oma esimeses avalduses tehingu kohta pärast nädalavahetust, et kõik lepingulised ja juriidilised kohustused on olukorra kiireloomulisust arvestades ühepoolseks tegutsemiseks täidetud.

“Pühapäeval leiti lahendus klientide, finantskeskuse ja turgude kaitsmiseks,” ütles Finma tegevjuht Urban Angehrn.” Selles kontekstis on oluline, et Credit Suisse’i pangandus toimiks jätkuvalt sujuvalt ja katkestusteta.”

Neljapäeval ajakirjandusega rääkides väitis Šveitsi keskpanga juht Thomas Jordan, et UBS-i ostmine oli Credit Suisse’i jaoks ainus võimalus, öeldes, et panga ülevõtmine valitsuse poolt ja selle stabiliseerimine protsessis, mida nimetatakse kriisilahenduseks riskiti süsteemse kriisiga.

“Teoreetiliselt on lahendus tavatingimustes võimalik, kuid olime äärmiselt habras keskkonnas, kus finantsturgudel üldiselt oli tohutu närvilisus,” ütles Jordan. “Resolutsioon sellistes tingimustes oleks vallandanud suurema finantskriisi mitte ainult Šveitsis, vaid kogu maailmas.”

„[See] ei oleks aidanud olukorda stabiliseerida, vaid vastupidi, tekitanud tohutut ebakindlust. . . Oli selge, et peaksime seda vältima, kui oleks mõni muu võimalus.

Ükski neist ei selgita, miks otsustati säilitada CS aktsionäride väärtus 3,25 miljardit Šveitsi franki – kes oleksid nominaalselt allutatud kapitalistruktuuri mis tahes võlakirjaomanikule – isegi siis, kui väiksemad võlausaldajad kaotati.

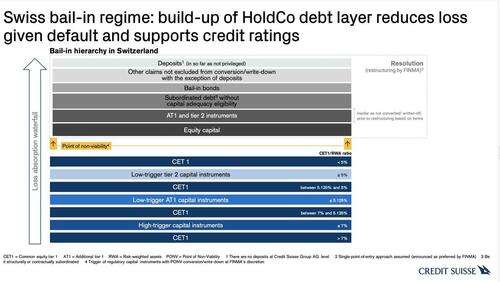

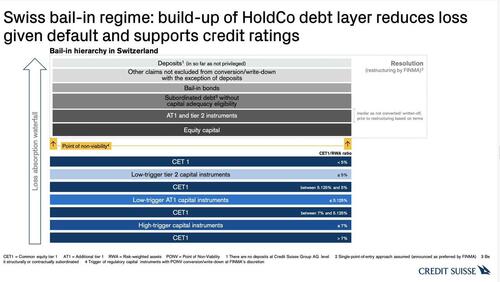

Sellegipoolest hoiatati kõnealuste täiendavate 1.taseme (AT1) võlakirjade kohta, kuna need sisaldasid selgesõnalist lepingukeelt, et need “hinnatakse täielikult alla elujõulisuse sündmusel, eriti kui antakse erakorralist valitsuse toetust”, ütles Finma. See võimaldas regulaatoril eelistada aktsiaomanikke AT1 omanikele. Veelgi enam, kui AT1-d loodi pärast 2008.aasta finantskrahhi hübriidvõlainstrumendina, oli nende kogu eesmärk anda pankadele kriiside korral suurem kapitalipaindlikkus ja vajaduse korral võlakirjade abistamine.

Samal ajal on valitsuse sekkumine UBS-CS-i ühendatud üksuse päästmiseks – sest kui Credit Suisse oleks alla läinud, oleks UBS kindlasti järgmine –, on vaieldamatu: osana UBS-i omandamise tehingust saab ühendatud pank 9 miljardit Šveitsi franki valitsuse garantiisid ja SNB 100 miljardi Šveitsi frangi likviidsuse päästerõngas. Berni pühapäeval välja antud valitsuse täiendav erakorraline määrus kinnitas veelgi volitust teha otsuseid panga kapitalistruktuuri elementide üle Šveitsi seadustes, ütles Finma.

“[Šveitsis] instrumendid on kavandatud nii, et need hinnatakse alla või konverteeritakse [aktsiateks] enne, kui asjaomase panga omakapital on täielikult ära kasutatud või alla hinnatud,” ütles ta, viidates, et võlakirjad olid mõeldud kasutamiseks kogenud institutsionaalsetele investoritele nende riskantse hübriidse olemuse tõttu.

Ükski neist ei ole aga aidanud leevendada võlakirjaomanike viha, kes nägid ühe nädalavahetuse jooksul kogu oma investeeringu hävitamist. Quinn Emanuel Urquhart & Sullivan ja Pallas Partners kuuluvad võlakirjaomanikke esindavate advokaadibüroode hulka, kes on lubanud Šveitsi otsuse vastu võidelda. Quinn korraldas kolmapäeval kõne, millega liitus üle 750 osaleja.

Partner Richard East ütles Financial Timesile, et tehing oli “liitumisena kujundatud resolutsioon” ning viitas Euroopa Keskpanga ja Inglise Panga avaldustele, mis distantseerusid Šveitsi lähenemisviisist.

“Te teate, et midagi on valesti läinud, kui teised reguleerivad asutused tulevad ja viitavad viisakalt sellele, et [nad] oleksid resolutsioonis austanud tavalisi prioriteete,” ütles ta.

“Kui see seisma jätta, siis kuidas saab usaldada Šveitsis või laiemalt Euroopas välja antud võlakirja, kui valitsused saavad pärast fakti lihtsalt seadusi muuta,” ütles Appaloosa Managementi miljardärist asutaja David Tepper Financial Times. “Lepingud on tehtud selleks, et neid austada.”

Tepper on üks edukamaid investoreid probleemsetesse finantsettevõtetesse, teenides miljardeid dollareid 2009.aasta kihlveo peale, et USA panku ei natsionaliseerita viimase finantskriisi ajal. Appaloosa oli ostnud hulga Credit Suisse’i kõrgemaid ja väiksemaid võlgu, kuna pank langes kaosesse.

Credit Suisse AT1 võlakirju hoidnud RBC BlueBay investeerimisjuht Mark Dowding ütles, et Šveits “näeb rohkem välja nagu banaanivabariik”. Tema finantskapitali võlakirjade fond on sel kuul langenud 12,2 protsenti.

Ükskõik, kuidas kohtuasjad ka ei läheks, on aga kindel: Šveitsi pangandus kui sajandeid õitsenud ja õitsev majandusharu on sisuliselt lõppenud ja keegi ei hakka pärast seda katastroofiliselt kokku pandud valitsuse sekkumist Šveitsi pankadesse vabatahtlikult hoiuseid tegema ega neisse investeerima. Šveitsi majandusest järelejäänu huvides võime vaid loota, et juustu- ja šokolaaditööstus ei vaja abi.