Autoriks Matthew Piepenburg via VonGreyerz / kuld,

Kui soovite mõista võla, intressimäärade, USD, inflatsiooni, riskivaraturgude, kulla ja USA lõppmängu suunda, võib olla parem eksperte mitte kuulata.

Tegelikult on Johny Cash palju parem allikas …

Viis jalga kõrge ja tõusev

Johny Cashi klassikalises 1959. aasta loos küsib laulja: “Kui kõrge on veemama?”

Sellele küsimusele vastab seejärel riff, mis laulab: “Ta ütles, et see on kaks jalga kõrge ja risin.””

Ja iga järgneva hoidumisega läheb veetase kolmele jalale, neljale jalale ja seejärel viiele jalale, “kõrgele ja risinile”.”

Lühidalt: Ilmselge üleujutus.

Ja kui tegemist on võlgadega maailma reservvaluuta maal, võib Johny Cashil olla midagi õpetada Jerome Powellile ja teistele DC lastele, kes uputavad USA (ja selle võlgadest läbiimbunud dollari) aeglasesse, kuid püsivasse võlauputusse.

Igav?

Olen sageli öelnud, et hea ajakirjandus, nagu aus majandusteadus, on igav.

Tuleb mõista “raskeid” näitajaid, nagu võlakirjade tootlus (mis liiguvad pöördvõrdeliselt võlakirjade hinnaga) ning pakkumise ja nõudluse jõudude keskkoolitaseme põhitõed.

Aga nagu ma olen ka lugematuid kordi öelnud ja ütlen lugematuid kordi rohkem: Võlakirjaturg on SEE asi, sest võlakirjad on seotud VÕLAGA.

Kui mõistate võlakirju ja eriti Fedi varjatud (reaalset) mandaati päästa onu Sami suveräänne IOU-d hinna langusest, siis saate hõlpsasti ette näha (mitte kuupäeva ennustada) riskivarade, kulla, BTC, USD ja jah, inflatsiooni tulevikku.

Kompleks on tõesti nii lihtne.

Kui suur on võla mama? 120% ja Risin”

Ja kui pöördute Johny Cashi poole ja küsite “Kui kõrge on võlatase mama?” noh … nüri vastus teavitab peaaegu kõike, mida peate teadma.

Niisiis, hoiame selle lihtsana.

Lihtne, mitte igav

Võlg on SEE, KUST see kõik algab, ja see ütleb teile täpselt, KUIDAS Ameerika laul lõpeb.

Ja kui kõrge on vee (võla) mama?

Kümme aastat tagasi oli USA riigivõlg 17T dollarit “ja risin”.”

Täna on see $ 34.5T “ja risin’.”

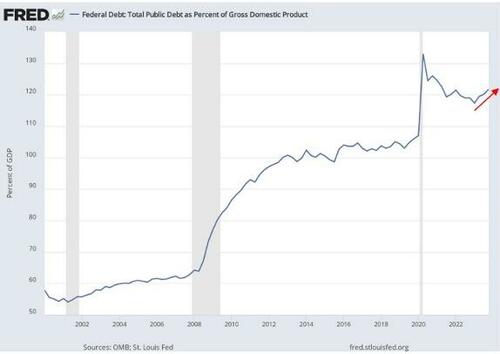

Ameerika võlg SKP-sse on 120%, selle puudujääk SKP-sse on umbes 6% ja iga 100 päeva järel lisame veel 1 T dollarit laenamist meie häbitule võlasõltuvuse baarikaardile, mis maskeerub kapitalismiks.

Isegi meie enda kongressi eelarveamet tunnistab, et kui me ei väljasta rohkem võlgu (ja trükime selle monetiseerimiseks rohkem devalveerunud raha), on meie Medicare’i ja sotsiaalkindlustuse notsu pank 2030. aastaks tühi.

Samal ajal jõllitab USA 212 miljoni dollari suurust barrelit rahastamata kohustustes, kuid ainult 190 miljoni dollari väärtuses varasid.

Teisisõnu ja objektiivse matemaatika põhjal on Ameerikal sõna otseses mõttes banaanivabariigi bilanss.

Kriisi pole?

Apologeedid (st tõde ja matemaatikat vaidlustavad politoloogid) ütlevad teile aga, et kriisi ei ole, isegi kui veetase tõuseb meie suletud silmadest mööda.

Nutikad tuletavad meile meelde, et Ameerika USD moodustab 85% valuutatehingutest, valdava osa (80%) rahvusvahelistest kaubandusarveldustest ning on eurodollari, tuletisinstrumentide ja SWIFT-maksesüsteemide pidevas “piimakokteili” nõudluses.

Teisisõnu, dollariga saab kõik korda.

Hmmm…

Faktid vs. “Lihtsalt hea”

Nagu hoiatati Putini-vastaste müoopiliste (ja suitsidaalsete) sanktsioonide 1. päevast, milles USA relvastas maailma reservvaluutat, lõppesid need “lihtsalt trahvi” USD päevad.

Mitte kõik korraga, vaid aeglane ja püsiv, nagu üleujutuse veetrass…

Vaid 2 aasta jooksul oleme näinud vaieldamatuid märke BRICS+ riikide dedollariseerumisest ja erakordselt kõnekat nihet naftadollari dünaamikas (20% 2023. aasta ülemaailmsest naftast, mida müüdi väljaspool USD-d), mis oleks sanktsioonide-eelsel ajastul olnud muidu kujuteldamatu.

Kuid kui olete endiselt veendunud, et Ameerikal ja selle reservvaluutal on maagiline immuunsus dedollariseerimise aeglase tilguti greenbacki hääbumise suhtes, lähme tagasi USA riigikassa turu oh-nii igava, kuid oh-nii ausate hüüete juurde.

Miks?

Jälle. Sest võlakirjaturg on kõik.

Sama oluline on see, et võlakirjaturul on kõik võlaga seotud ning USA praegune võlg uputab rahva ja lahjendab USA dollarit, üks aeglane triljon korraga.

Kõlab sensatsiooniliselt?

Faktipõhise rusika löömine

Olen aastaid rusikaga löönud, tuletades lugejatele ja vaatajatele meelde, et võlg hävitab riike ja valuutasid. Iga kord ja eranditult.

Ja aastaid olen ma rusikaga löönud, öeldes, et Powelli “sõda inflatsiooni vastu” oli ruse, sest iga võlgadest läbiimbunud rahvas peab võlgade paisutamiseks oma valuutat devalveerima.

Ja alates Powelli väite (vale) 1. päevast, et inflatsioon oli “ajutine”, olen nimetanud teda bluffiks.

Olen aastaid väitnud, et Fed lihtsalt valetaks inflatsiooni kohta (st teataks sellest jämedalt alahinnata), et see tunduks statistiliselt madalam kui see, mida me tegelikult teadsime/tundsime.

Isegi Larry Summers, kes on klassikaline süütaja (alates Glass-Steagalli tühistamisest kuni tuletisinstrumentide turgude dereguleerimiseni), kes mängib nüüd tuletõrjujana, on avalikult öelnud, et tegelik USA CPI skaala, kasutades enne 1983. aastat eluasememeetodeid, saavutas eelmisel aastal tipptaseme 18%, mitte ametliku 3,7% vahemiku …

Kui me siis näpistame USA võla ja SKP suhet, mis on täna 30% kõrgem kui 2009. aastal, näeme matemaatiliselt, et hoolimata Powelli repressiivsest “pikemaks ajaks kõrgemaks” määrast, oleme oma võlas null mõlki teinud – selle asemel oleme seda suurendanud.

Teisisõnu, meie sõda inflatsiooni vastu on kaotus; ja meie võlad on suurenenud.

Ja viimase paari aasta jooksul olen ma oma rusikaga löönud, et Powell pöörduks intressimäärade tõusust kuni intressimäärade kärpimise peatamiseni, millele järgneb omakorda otsene rahatrükk (või pigem hiireklõpsuga dollarid), et “maksta” onu Sami võlga meie valuuta arvelt selle kaudu, mida Luke Gromen nimetab “super QE-ks”.

Ja kui tagasihoidlikkus kõrvale jätta, siis ma arvan, et mul/meil on olnud õigus…

Õige või vale?

Juba ja eelmise nädala seisuga on Powell avalikult prognoosinud intressimäära kärpeid 2024. aastal ja need tulevad tõenäoliselt septembriks või selle lähedal.

Eks näis.

Praegu on piisanud vaid intressimäärade kärpimise lubadusest (sõnadest), et saata Pavlovia (Fedist sõltuvad) turud kõigi aegade tippudele, hoolimata sellest, et reaalmajandus on juba vee all.

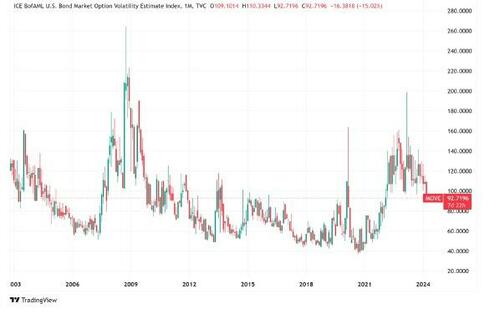

Ja sellele järgnenud turuoptsioonide volatiilsuse hinnangu (“MOVE” indeks) langus oli neoonvilkuv märk sellest, et turg valmistub uueks dollarit lahjendava likviidsuse üleujutuseks …

Kus on QE, Matt?

Aga kuidas on minu hoiatatud QE-ga?

Mis saab sellest ülimast hetkest, kui Powell tunnistab täielikku lüüasaamist oma niinimetatud “sõjas” inflatsiooni vastu (otsides samal ajal vaikselt inflatsiooni) ja teeb avalikult seda, mida paljud meist eemal (noogutavad uuesti Luke Gromenile jt) juba teavad, et ta teeb, see tähendab: devalveerige valuutat, et “päästa” võltsitud (st võlapõhine) USA?

Ilmselgelt tundub, et ma/me oleme selles QE-s eksinud, ei?

Hästi… Mitte nii kiiresti.

Tagaukse kaudu tulles

Tegelikult on Powell koos oma endise Fedi kolleegi-meeli tuimestava riigikassa sekretäri Janet Yelleniga teinud märkamatut tagaukse QE-d vapustaval tasemel, mis on liiga keeruline (või ilmne), et meie niinimetatud peavoolumeedia vaimsed kääbused seda isegi märkaksid.

Vastikus? Vaevalt…

Faktid on kangekaelsed asjad

Fakt on see, et viis korda viimase nelja aasta jooksul on DC teinud QE-d lihtsalt teise nimega (mida ma nimetan “tagaukseks QE”), et vältida otsese QE piinlikkust.

Hoolimata “mitte-QE-st” (mis tegelikult oli QE) 2019. aastal, kui Fed päästis välja sularahakuiva repoturu (millest disaini järgi keegi aru ei saanud), on DC mustkunstnikud teinud triljonite väärtuses QE-laadseid likviidsusmeetmeid, ilma et nad peaksid seda nimetama, noh QE …

See tähendab, et Fed ja riigikassa osakond on tõmmanud likviidsust kuivavast riigikassa üldkontost, nüüdseks pensionile jäänud BTFP meetmetest ja tahtlikult segadusse ajavatest pöördrepoturgudest.

Viimasel ajal (ja sama ka tahtlikult massidele segadust tekitades) on Fed vaikselt äärel, lubades Fedi pankadel kasutada piiramatut finantsvõimendust, et osta Fedi bilansist piiramatus koguses UST-sid, eemaldades selle, mida väljamõeldud poisid nimetavad “täiendavateks reservimääradeks”.

See viimane trikk, muide, on lihtsalt bilansiväline QE ja veel üks sümptom sellest, et suurtest pankadest saavad Fedi harukontorid, kuna meie juba tsentraliseeritud Ameerika muutub veelgi grotesksemaks, noh … tsentraliseeritud, mis on meeleheitel ja võlgadest läbiimbunud režiimi klassikaline sümptom.

Kuid igaks juhuks, kui ükski eelnevatest tagaukse QE trikkidest pole teid veennud selles, mis põhimõtteliselt võrdub lihtsalt QE-ga, saame oma kõige selgemad signaalid – arvasite ära: VÕLAKIRJATURG.

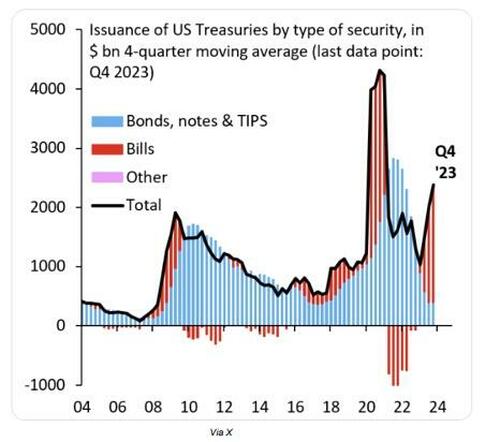

See tähendab, et üks kõige ilmsemaid näiteid “tagaukse QE” kohta on rahandusministeeriumi avatud, kuid ignoreeritud trikk emiteerida suurem osa oma hiljutisest võlast tulukõvera lühikesest otsast.

Mida T-arved ütlevad

Väljastades rohkem lühiajalisi IOU-sid T-Billide kujul, võtab see pakkumise tõuke inflatsioonisurve maha avalikult armastamata 10Y UST-delt, kelle hinnalangus (ja sellele järgnenud ning saatuslikult maksmata tootluse/intressimäära tõusud) mitte ainult ei purustanud piirkondlikke panku, vaid ka onu Sami rahakotti.

OK. Tulukõverad ja kestuse mõjud võivad tunduda, noh… igav, aga jääge minuga, sest see on tõesti, tõesti oluline.

T-Billi emiteerimise äärmuslikel tasemetel (erinevalt 10Y IOU-dest) on tohutud tagajärjed ja see on vilkuv neoonmärk, et USA ei liigu majanduskriisi, vaid on tegelikult juba kriisis.

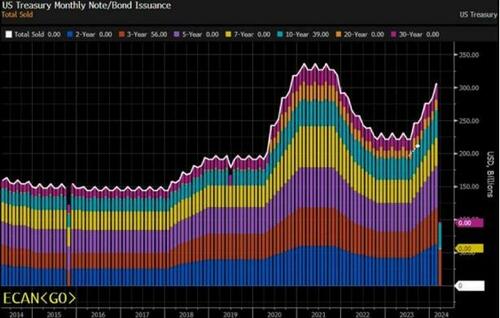

Praegu on T-Billi emissioon kahe aastakümne kõrgeimal tasemel ja moodustab üle 85% kõigist USA riigikassa emissioonidest.

See lühiajaline emissioon sarnaneb palju rohkem QE-ga, st lihtsa rahatrükiga – mis, tuletame teile meelde, on väga inflatsiooniline / reflatsiooniline.

Raske uskuda? Vaadake ise:

Viimane kord, kui nägime sellist QE-laadset meeleheidet tulukõvera T-Billi poolelt, oli suure finantskriisi ja COVIDi kriisi ajal.

Kriisi pole? Ah?

Kuid meie niinimetatud “juhtide” sõnul ei ole me täna üldse kriisis. Nagu nad meile pidevalt meelde tuletavad, oleme “täistööhõives” (eh-hmmm) ja nominaalne SKP kasvab 6%.

Siis jällegi, nominaalne SKP “kasvab” üle 23T dollari UST emissiooni (võlakirjad, võlakirjad ja arved) arvelt on lihtsalt võlapõhine “kasv” ja võlapõhine kasv ei ole kasv, see on lihtsalt võlg.

Lühidalt ja nagu Luke Gromen järeldas palju paremini kui mina: “Te teate, et võlakriis on tõeline, kui USA kasutab lühiajalist võlakirjade emiteerimist.”

Kokkuvõte

Alati, kui tegemist on tõe vaidlustamise profiilidega, nagu Fed, Treasury Dept või Valge Maja, on palju parem / lihtsam vaadata, mida nad teevad, mitte seda, mida nad ütlevad, kuna erinevus on umbes 180 kraadi …

Kõik ülaltoodud tõendid (alates võlatasemest, dedollaristumise suundumustest, naftadollarite nihetest, tagaukse QE meetmetest ja T-Billi üleväljastamisest) karjuvad avatud ja ilmsest võlakriisist, mis ALATI viitab järgnevale valuutakriisile.

Alati.

Ja nagu ma olen aastaid öelnud, sealhulgas avalik arutelu Brent Johnsoniga, ei saa USA endale lubada tugevat USD-d, sest selle võlatase nõuab nõrgemat, pumbatud USD-d, olenemata selle “suhtelisest”/DXY “tugevusest”.

Ülaltoodud tõendite string (ja lisaks lihtsalt intressimäära kärbetele) on lihtsalt nutikalt looritatud viis, kuidas Fed ja Treasury ütlevad meile, et nad tahavad (vajavad) palju nõrgemat USD-d, et säästa oma kaela teie portfellis, arvelduskontol või rahakotis oleva dollari arvelt.

Kuld muidugi nuusutab seda välja.

Nii on ka aktsiaturud ja BTC.

Sama teevad ka globaalsed keskpangad, kes kuhjavad kulda ja paiskavad UST-sid rekordtasemele.

Ka COMEXi ja Londoni börsid nuusutavad seda välja, kuna füüsiline kuld ja hõbe liiguvad rekordtasemel tegelikest füüsilistest tarnetest tegelikule füüsilisele kohaletoimetamisele.

Vahepeal on isegi BIS teinud kullast Tier-1 vara.

Lihtsalt öeldes …

Empiirilised (mitte “sensatsioonilised”) tõendid armastamata UST ja umbusaldatud (alandatud ja relvastatud) USD kohta on olemas kõigile, kellel on silmad näha ja kõrvad kuulda.

Kuld on tabanud kõigi aegade rekordeid (ja läheb palju-palju kõrgemale) lihtsalt seetõttu, et USD läheb palju-palju madalamale.

Kuid muidugi ei ütle keegi DC-s vaikset osa valjusti.