Kuigi turg keskendub jätkuvalt THI trükisele ja vähemal määral aprilli jaemüügiaruannetele, mis mõlemad avaldatakse 15. mail kell 8.30. peaksime märkima veel ühe olulise aruande, mis tavaliselt palju tähelepanu ei pälvi: New Yorgi Fedi äsja avaldatud 1Q 2024 leibkonna võla- ja krediidiaruanne, kus viimased andmed krediitkaardivõlgade ja võlgnevuste kohta on hiljuti olnud aruande kõige olulisem osa.

Kuigi me juba teame, et viimases igakuises tarbijakrediidi aruandes, mille Fed avaldas eelmisel nädalal ja mis hõlmas märtsikuud, jõudis tarbijate koguvõlg rekordiliselt kõrgele (hoolimata krediitkaardi kasvu järsust aeglustumisest) isegi siis, kui isiklik säästumäär langes kõigi aegade madalaimale tasemele, vaevalt et see kõlab USA tarbija tugevusele …

… Aruanne sisaldas üksikasjalikumaid üksikasju, mis siiski ei muutnud järeldust: USA tarbija muutub nõrgemaks ja kuigi ta ei ole veel kriisis, jõuab ta sinna piisavalt kiiresti.

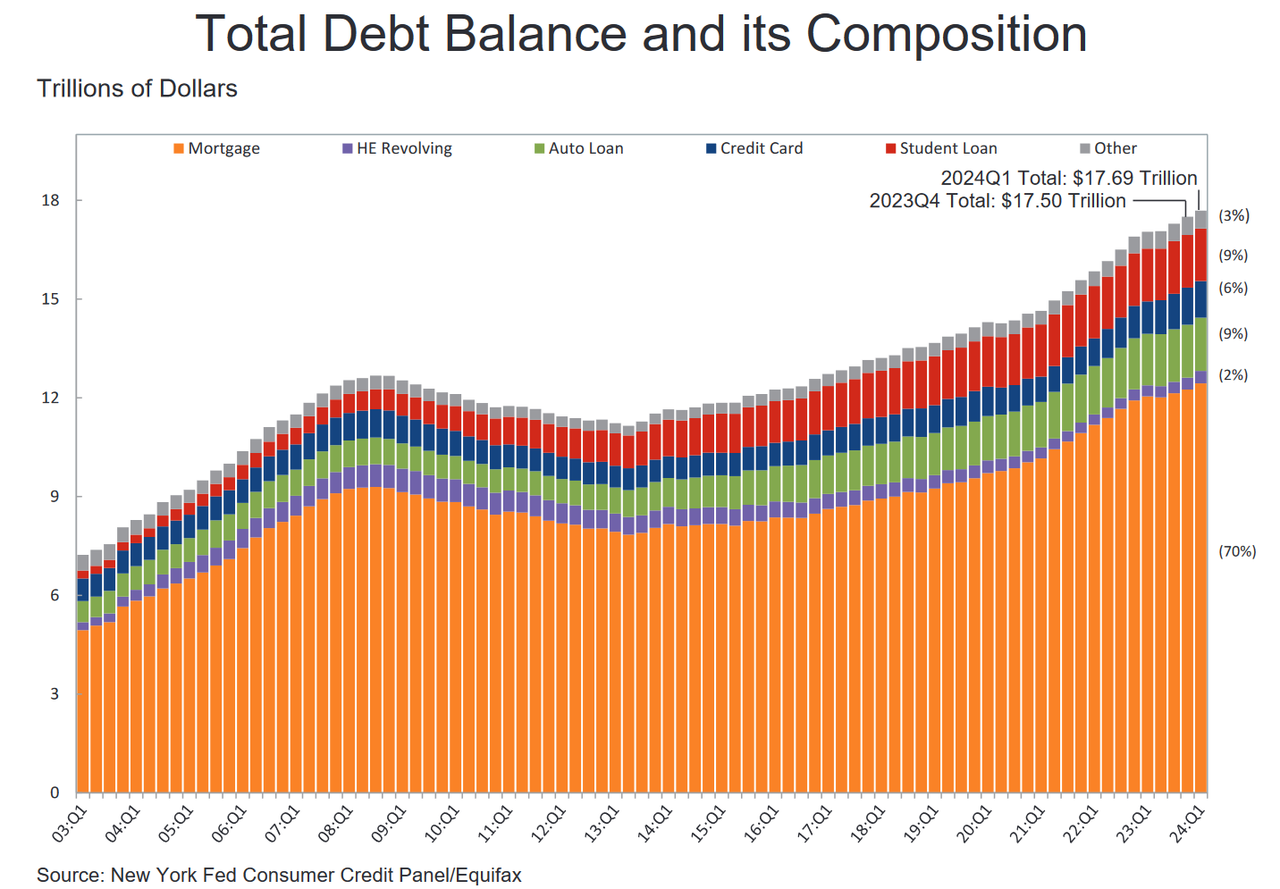

Nagu näitab NY Fedi graafik, jõudis USA majapidamiste võlg esimese kvartali lõpus rekordini ja rohkem laenuvõtjaid näeb vaeva, et sammu pidada: USA majapidamiste koguvõlg kasvas 17.69 triljoni dollarini, selgus NYFedi majapidamiste võla ja krediidi kvartaliaruandest (link siin). See on 184 miljardi dollari ehk 1,1% kasv võrreldes neljanda kvartaliga.

Tarbijad on alates pandeemiast lisanud 3,4 triljonit dollarit võlga ja see suurenenud võlg kannab palju kõrgemaid intressimäärasid.

Ja kuna nii krediitkaardimäärad kui ka kogukrediit on alati kõrged, kinnitavad andmed kasvavat finantssurvet Ameerika peredele kõrge inflatsiooni ajastul. Esmatarbekaupade, näiteks toidu ja üüri pidev hinnatõus on pingestanud majapidamiste eelarvet, sundides inimesi laenama oma krediitkaartide vastu, et maksta esmatarbekaupade eest.

Aruande kohaselt oli krediitkaardi koguvõlg 2024. aasta esimeses kvartalis 1,12 triljonit dollarit (see arv erineb NY Fedi eelmisel nädalal teatatud igakuisest trükist, mis oli palju suurem), kuid üha rohkem laenuvõtjaid on krediitkaardimaksetest maha jäänud. Kuigi selle andmekogumi (kui mitte NY Fedi muu andmekogumi) järgi veidi järjestikku allapoole, on see arv kooskõlas hooajaliste mustritega, kus tarbijad maksavad pühade ajal tekkinud võlga. Kuid nagu Bloomberg märgib, on krediitkaardi saldod võrreldes 2020. aasta esimese kvartaliga kasvanud peaaegu 25%.

“Krediitkaardi saldod tõusevad tavaliselt teises ja kolmandas kvartalis ning siis kipuvad need tõesti 4. kvartali pühade paiku tõusma,” Bankrate’i vanemanalüütik Ted Rossman kirjutas klientidele märkuses. “Kuna inflatsioon ja intressimäärad jäävad tõenäoliselt kõrgeks, on väga suur tõenäosus, et krediitkaartide saldod tõusevad 2024. aasta lõpus uutele rekorditele.”

Vahepeal hoiatasid nad NY Fedi majandusteadlaste blogipostituses, et “rahalise kitsikusega silmitsi seisvad tarbijad võivad oma krediitkaarte maksimeerida ja maksetest maha jääda” ning lisasid, et “üks jälgitav tegur, mis on tugevalt korrelatsioonis tulevaste võlgnevustega, on kõrge krediitkaardi kasutamise määr.”

“2024. aasta esimeses kvartalis tõusid krediitkaardi ja autolaenude üleminekumäärad tõsiseks kuritegevuseks kõigis vanuserühmades,” ütles New Yorgi Fedi majapidamis- ja avaliku poliitika uuringute osakonna piirkondlik majandusdirektor Joelle Scally. “Üha rohkem laenuvõtjaid jättis krediitkaardimaksed tegemata, mis näitab, et mõnede leibkondade finantsraskused süvenevad.”

Märtsi seisuga oli 3,2% tasumata võlgadest mingis võlgnevuse staadiumis. See on endiselt 1.5% madalam kui 2019. aasta neljandas kvartalis, kuid Fedi andmetel kasvasid kuritegevuse ülemineku määrad kõigi tooteliikide puhul. Ja ka intressimäärad enne covidit olid umbes 5% madalamad.

Eraldi postituses juhtisid St. Louis Fedi majandusteadlased tähelepanu sellele, et krediitkaardipettuste määrad naasevad ajalooliselt normaalsemale tasemele pärast seda, kui pandeemiaga seotud valitsuse abiprogrammid surusid need ebatavaliselt madalale arvule. Nad lisasid siiski, et “krediitkaardikuritegevuse praegune tase on suurem kui pandeemiaeelne tase, mis viitab sellele, et enne pandeemiat alanud suundumus on kiirenenud.”

Ligikaudu 121 000 tarbijal oli eelmises kvartalis krediidiaruannetele lisatud pankrotimärge ja ligikaudu 4,8% tarbijatest omas mõningaid võlgu kolmandate osapoolte inkassodes. Tähelepanuväärne on see, et praegu kogumises olevate tarbijate arv on kõige suurem. Mis tähendab, et kui kuritegevuse rong lõpuks jaamast lahkub ja võlausaldajad hakkavad sissetulekuid koguma, on 3. osapoolte inkassodes võlasumma sõna otseses mõttes graafikust väljas!

Ja kõige selgem vihje, et me sinna jõuame, on see, et laenuvõtjad, kes kasutavad rohkem kui 60% oma krediidist, langevad kuritegevusesse kiiremini kui enne pandeemiat, moodustades suurema osa krediitkaardipettuste määra kasvust. Ligikaudu kolmandik saldodest, mis on seotud laenuvõtjatega, kes kasutasid rohkem kui 90% oma krediidist, muutusid viimase aasta jooksul kuritegelikuks, võrreldes umbes 25%-ga enne pandeemiat.

Kõige tähelepanuväärsem on siin see, et hoolimata õppelaenu tagasimaksmise moratooriumi nn lõpetamisest näib, et mitte ainult keegi ei maksa oma õppelaenu tagasi, vaid et võla väljaandjad ei vaevu isegi kurjategijate võlga kui sellist tegema (siis on jällegi raske kindlaks teha, kui suur osa sellest võlast on kuritegelik, kuna tasumata föderaalsetest õppelaenumaksetest ei teatata krediidibüroodele enne neljandat kvartalit).

Andmed näitavad ka krediitkaardi kasutusmäärade laia valikut. Umbes iga kuues krediitkaardi kasutaja kasutab vähemalt 90% oma olemasolevast krediidist. Ja veel 11% kasutab 60–90% oma olemasolevast krediidist.

Fedi teadlased leidsid, et nooremad laenuvõtjad ja madalama sissetulekuga laenuvõtjad on rahaliselt stressis rohkem kui vanemad laenuvõtjad ja suurema sissetulekuga laenuvõtjad, kellel võib olla rohkem krediiti. “Millenniumi põlvkonnad olid ainus rühm, kelle kuriteod ületasid pandeemiaeelse määra,” kirjutasid New Yorgi Fedi teadlased blogipostituses.

Fedi aruanne näitas, et 6.9% krediitkaardivõlgadest läks eelmises kvartalis üle tõsisele kuritegevusele, võrreldes 4.6%-ga aasta tagasi. 18–29-aastaste krediitkaardiomanike puhul oli 9,9% saldodest tõsises kuritegevuses.

Autolaenude võlgnevused on samuti suuremad, kuna keskmine igakuine automakse hüppas 2023. aastal 738 dollarini. Ligi 2,8% autolaenudest on nüüd 90 või enam päeva kurjategijad – see võrdub enam kui 3 miljoni autoga. Autolaenud on hüpoteeklaenude järel suuruselt teine võlakategooria, tasumata on 1.62 triljonit dollarit.

Majapidamiste suurim võlahoiak on seotud eluasemega. See moodustab rohkem kui 70% koguarvust. Sellel võlal läheb hästi, kuid koduomanikud kasutavad üha enam oma kogunenud kodukapitali kodukapitalilaenude kujul, samal ajal kui uued hüpoteeklaenud on tõusvate intressimäärade tõttu langenud rekordiliselt madala taseme lähedale …

… mis tähendab ka seda, et sundvõõrandamised hakkavad tiksuma.

Samal ajal väljastati teisel pool tabelit umbes 16 miljardi dollari väärtuses täiendavaid kodukapitalilaene – mis on suurim kasv alates 2008. aastast – ja viimase aasta jooksul lisandus 37 miljardit dollarit. Majaomanikel on saadaval umbes 580 miljardit dollarit tasumata kodukapitalikrediiti, mis on kõige rohkem umbes 15 aasta jooksul.

Mida siis sellest teabest teha, eriti kui isegi Fed hoiatab, et USA tarbija on üha nõrgemas vormis.

Noh, krediitkaardivõlg on viimastel kvartalitel järsult kasvanud. Kui see ületas 2023. aastal esimest korda ajaloos 1,0 miljardit dollarit, läksid mõnes ringkonnas häirekellad põlema, kuigi Bank of America (eriti sanguine) majandusteadlaste sõnul on krediitkaardivõla tõus osaliselt lihtsalt normaliseerumine, pärast seda, kui tarbijad kasutasid oma fiskaalstiimuleid oma saldode tasumiseks aastatel 2020–21. Lisaks märgivad nad, et isegi kui jätta kõrvale struktuurne kõrvalekaldumine sularahast, peaks krediitkaardivõlg suurenema koos nominaalse majandusega. Kasutatava tulu osakaaluna oli krediitkaardi koguvõlg 2023. aasta 4Q-s endiselt pandeemiaeelsest tasemest madalam.

Kogu krediidinumbri asemel kutsub BofA kliente üles pöörama rohkem tähelepanu krediitkaardipettustele: kuritegelike krediitkaardivõlgade kogusumma oli 4. kvartali 2023 seisuga 110 miljardit dollarit, kasvades 42%; see arv kasvas 2024. aasta 1. kvartalis veelgi suuremaks.

Nende numbrite konteksti panemiseks pakub BofA kahte lähenemist: esiteks, miks te ei peaks liiga palju muretsema

- Kui palju koormavad kasvavad võlgnevused tarbijate kulutusi? Hea uudis on see, et krediitkaardid moodustavad vaid 6,5% kogu tarbijavõlast. Vaatamata hiljutisele kasvule moodustavad kuritegelikud krediitkaardivõlad vaid 0,5% kogu kasutatavast tulust.

- Samal ajal moodustavad hüpoteegid 70% tarbijavõlast ja on ülekaalukalt suurim kõikuv tegur kogu võlgnevuse puhul. Suur osa majapidamistest on seotud madala fikseeritud intressimääraga 30-aastaste hüpoteeklaenudega. See on hoidnud hüpoteeklaenude võlgnevused ja kogu kuritegeliku võla ajalooliste standardite järgi väga madalal ning muutnud tarbijate kulutused Fedi tõusude suhtes vastupidavamaks kui varem. Isegi kui õppelaenu võlgnevused lõpuks normaliseeruvad, ei liigutaks see nõela palju, eeldades, et hüpoteekvõlg jääb stabiilseks.

Ja siis, siin on põhjus, miks peaksite muretsema:

- Siiani on kõik hästi, kuid pilt muutub sissetulekute jaotuse alumises otsas veidi murettekitavamaks. Madalama sissetulekuga leibkonnad on väiksema tõenäosusega koduomanikud, seega saavad nad madalatest fikseeritud hüpoteegimääradest vähem kasu. Samal ajal on tõenäolisem, et nad on ka oma krediitkaartidel kurjategijad. Sellest asjaolust võib järeldada, et krediitkaardiga seotud võlgnevused näivad olevat suuremad nooremate tarbijate seas (kellel oleks keskmiselt madalam sissetulek.

- Lisaks võivad võlgnevused alahinnata probleeme, millega tarbijad krediitkaardivõlgade tõttu silmitsi seisavad. Tõenäoliselt on suur hulk tarbijaid, kes maksavad oma minimaalse saldo ja seega ei ole nad kurjategijad, kuid ei suuda tasuda kogu jääksummat ning maksavad seega tähtajaks tasumata summadelt kõrgeid krediidi kulukuse määrasid (krediidi kulukuse aastamäärad). Krediidi kulukuse aastamäärad on Fedi tõusude tõttu märkimisväärselt tõusnud, leevendadesselliste tarbijate koormust.