Jessica Rabe, DataTrek

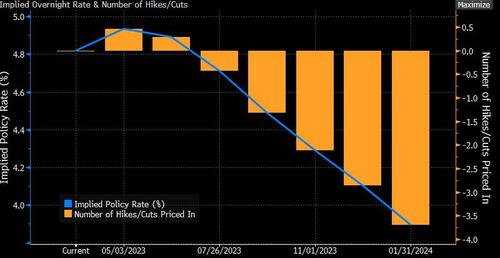

Fed Funds Futures arvab, et Föderaalreservi praegune intressitõusutsükkel on läbi. Tegelikult annavad nad üle 50-protsendilise tõenäosuse intressimäärade langetamiseks alates juulist. Selle tulemusena oleme saanud klientidelt päringuid selle kohta, mis saab USA aktsiatest, kui Fed lõpetab lähiaja intressimäärade tõstmise.

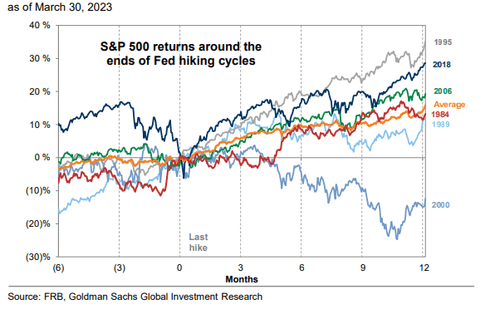

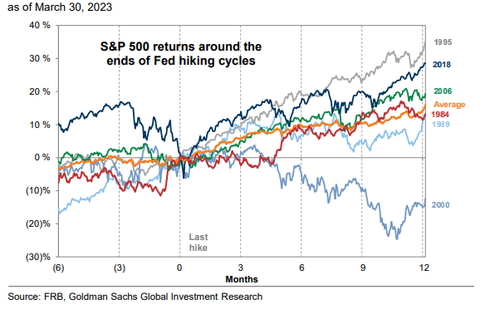

Seetõttu vaatleme täna USA aktsiate tootlust ja volatiilsust pärast intressitõusu tsüklite lõppu 1990.aastani. Valisime selle ajavahemiku, kuna see kajastab kaasaegset aktsiaturgu, mil rahapoliitika muutus läbipaistvamaks, seega on see võrreldavam tänapäevaga võrreldes eelnevate intressitsüklitega.

Alates 1990.aastate algusest on toimunud 4 erinevat intressitõusu tsüklit. Jätame sellest analüüsist välja 1997.aasta, kuna sellel oli vaid üks intressimäära tõus 25 baaspunkti võrra. Esiteks on S&P 500 tulemus kuu, 3 kuu ja aasta jooksul pärast neid rahapoliitika karmistamise perioode:

31.jaanuar 1995 (1994. aasta veebruaris alanud intressitsükli lõpp):

- Kuu aega hiljem: +3,6%

- 3 kuud hiljem: +9,4%

- 1 aasta hiljem: +35,2%

15.mai 2000 (tsükkel algas juunis 1999):

- Kuu aega hiljem: +1,8%

- 3 kuud hiljem: +2,2%

- 1 aasta hiljem: -14,0%

28.juuni 2006 (tsükkel algas juunis 2004):

- Kuu aega hiljem: +2,6%

- 3 kuud hiljem: +7,5%

- 1 aasta hiljem: +20,8%

19.detsember 2018 (tsükkel algas detsembris 2015):

- Kuu aega hiljem: +5,0%

- 3 kuud hiljem: +13,0%

- 1 aasta hiljem: +27,9%

Keskmine:

- Kuu aega hiljem: +3,3%

- 3 kuud hiljem: +8,0%

- 1 aasta hiljem: +17,5%

Väljavõte: USA aktsiad kipuvad tõusma kuu, 3 kuu ja aasta jooksul pärast seda, kui Fed on lõpetanud lähiaja intressimäärade tõstmise. Ainus erand oli aasta pärast Föderaalreservi viimast intressitõusu 15.märtsil 2000 dot comi mulli lõhkemise ajal. Peale selle ühe juhtumi tõusis S&P järgmisel aastal pärast intressitõusu tsüklit kindla kahekohalise numbriga (+28,0 protsenti). „Saak” – ja see on märkimisväärne – seisneb selles, et igal juhul alustas Fed intressimäärade kärpimist 12 kuu jooksul pärast iga tsükli lõppu.

Mis puudutab USA aktsiate volatiilsuse mõõtmist, siis jälgime, mitu korda S&P liigub lähedalt sulgemiseni rohkem kui 1 protsenti üles või alla. See on meie eelistatud mõõt selle kohta, kui palju investorid “tunnevad” reaalajas volatiilsust. Kaks lühikest taustapunkti:

- Iga ühepäevane liikumine, mis on suurem kui 1 protsent, on +1 standardhälve S&P keskmisest päevast tootlusest alates 1958. aastast (esimene täisaasta andmetega).

- Iga kvartali ja aasta jooksul on S&P keskmiselt olnud vastavalt 13 ja 55 üheprotsendilist päeva. See tähendab, et nädalas on umbes üks protsent päevast.

Siin on, mitu üheprotsendilist päeva oli kuus, 3 kuud ja aasta pärast seda, kui Fed lõpetas intressimäärade tõstmise viimase +3 aastakümne jooksul:

31.jaanuar 1995:

- Kuu aega hiljem: 1

- 3 kuud hiljem: 3

- 1 aasta hiljem: 18

15.mai 2000:

- Kuu aega hiljem: 9

- 3 kuud hiljem: 21

- 1 aasta hiljem: 103

28.juuni 2006:

- Kuu aega hiljem: 6

- 3 kuud hiljem: 8

- 1 aasta hiljem: 27

19.detsember 2018:

- Kuu aega hiljem: 9

- 3 kuud hiljem: 13

- 1 aasta hiljem: 42

Keskmine:

- Kuu aega hiljem: 6

- 3 kuud hiljem: 11

- 1 aasta hiljem: 48

Kokkuvõte: USA aktsiaturu volatiilsus on tavaliselt umbes keskmine kuu ja 3 kuu jooksul pärast seda, kui Fed enam intressimäärasid ei tõsta ning järgmisel aastal alla keskmise. Need suundumused on mõistlikud, arvestades, et USA aktsiate tootlus ja volatiilsus on pöördvõrdelises korrelatsioonis, seega langes aastane turu keskmist ebastabiilsus kokku sellega, et S&P oli pärast Föderaalreservi intressitõusu tsüklit 1990.aastani keskmiselt positiivse kahekohalise tootlusega. Üks erand oli taas 2000.aastal. 2001.aastani, arvestades majanduse põhinäitajate nõrgenemist sel perioodil. Järelikult oli aastas pärast 15.märtsi 2000 103 üheprotsendilist päeva – peaaegu kaks korda rohkem kui keskmine –, samal ajal kui S&P langes 14,0 protsenti. Suurem volatiilsus tähendab suuremat turu ebakindlust, mis kahjustab aktsiate tootlust.

Alumine rida: Kaasaegne turuajalugu ütleb, et kui Fed lõpetab lähiaja intressimäärade tõstmise ja hakkab neid järgmisel aastal langetama, peaksid USA aktsiad järgmise kuu, 3 kuu ja aasta jooksul tõusma. Tõsi, see järeldus põhineb nelja viimase intressitõusu tsükli väikesel valimil, kuid see näitab, kuidas turg reageerib rahapoliitika muutustele läbipaistvama Fed-i abil. Veelgi enam, 2000.aastate algus on kasulik näide näitamaks, et majanduslik šokk võib olla kahjulikum, kui rahapoliitiline pöördepunkt kasulikuks osutub. Kuigi Fed võib selle aasta lõpus intressimäärasid langetada vastuseks USA võimalikule majanduslangusele, võib majanduslanguse tõsidus ületada 2000. aastate alguses kohanemisvõimelise poliitilise reaktsiooni. Lisaks, erinevalt ülejäänud neljast perioodist, mil Fed otsustas intressimäärade tõstmise lõpetada, võitleb keskpank praegu püsiva kõrgenenud inflatsiooniga. See dünaamika piirab Föderaalreservi võimet USA majanduse jahtudes muutuda vaenulikuks.

Üldiselt viitavad need andmed USA aktsiate ettevaatlikult optimistlikule väljavaatele, kui Fed on oma intressitõusutsükli lõpus või selle lõpus.