Autoriks Ryan McMaken Misesi Instituudi kaudu,

Eelmisel nädalal edastas Fox News lõigu, kus arutati võimalust, et USA dollar lakkab olemast globaalne reservvaluuta ja mida see ameeriklastele tähendaks. Teose toon viitas sellele, et USA dollari “katastroofiline” langus pole mitte ainult võimalik, vaid võib-olla isegi peatne. CNN edastas eelmisel nädalal ka oma lõigu, mis viitab sellele, et kui dollari domineerimine maailmamajanduses langeb märkimisväärselt, seisab USA silmitsi “sellise arvestusega, nagu ei kunagi varem”.

Suur osa analüüsist oli koostatud selleks, et õhutada avalikkust Hiina geopoliitilise võimu ees ja Foxi segment oli eriti hüperboolne oma prognoosides peaaegu täielikku majanduslikku hävingut, mis tuleneb mis tahes liikumisest dollarist rahvusvahelises kaubanduses ja reservides.

Siiski on mõlemal segmendil õigus, et kuhjuvad sündmused, mis viitavad dollari ülekaalu vähemalt järkjärgulisele langusele maailmamajanduses ja et see võib Washingtonile kaasa tuua tõsiseid majandusprobleeme. Sündmused ei liigu nii kiiresti, kui asjatundjad ennustavad, kuid need liiguvad ja kui praegused trendid jätkuvad, on USA ees seismas uus ja kestev kangekaelse hinnainflatsiooni ja USA geopoliitilise võimu nõrgenemise ajastu.

Trendi algus?

Suur osa arutelust dollari languse üle on kujundatud Hiina renminbi (RMB või jüaani) muutumises ülemaailmseks reservvaluutaks. See väidetav dollari peatne asendamine RMB-ga ei toimu aga niipea. Sellel on palju põhjuseid. Hiina kasutab endiselt kapitalikontrolli, tema majandus pole kaugeltki nii avatud kui USA majandus ning USA valitsusvõlg tundub endiselt vähem riskantne kui Hiina võlg. Ometi oleme tunnistajaks maailma režiimide kasvavale suundumusele, mille kohaselt loobutakse dollarist kui rahvusvahelises kaubanduses kasutatavate valuutade ülekaalukast lemmikust.

Esiteks on hiljuti Venemaa-Hiina tippkohtumisel sõlmitud kokkulepe teostada kaubandustehinguid “Venemaa ning Aasia, Aafrika ja Ladina-Ameerika riikide vahel”, nagu ütles Vladimir Putin. See oleks üsna suur muutus status quo suhtes, kus mittedollarilised tehingud moodustavad väikese osa rahvusvahelistest kaubandusarveldustest. See trend on jõudmas ka mujale. Eelmisel kuul jõudsid Hiina ja Brasiilia teadaolevalt “leppele, et võimaldada ettevõtetel arveldada oma kaubandustehinguid kahe riigi enda valuutas, loobudes vahendajana USA dollarist”. Samal ajal ostis üks Prantsuse ettevõte kuuskümmend viis tuhat tonni veeldatud maagaasi (LNG), mis tähendab, et “Hiina riiklik naftaettevõte CNOOC ja Prantsusmaa TotalEnergies on lõpetanud Hiina esimese jüaanis arveldatud veeldatud maagaasi kauplemise.” Naftahiiglane Saudi Araabia on ka korduvalt teatanud, et on valmis avama oma naftakaubanduse muudele valuutadele peale USA dollari, pidades silmas RMB aktsepteerimist.

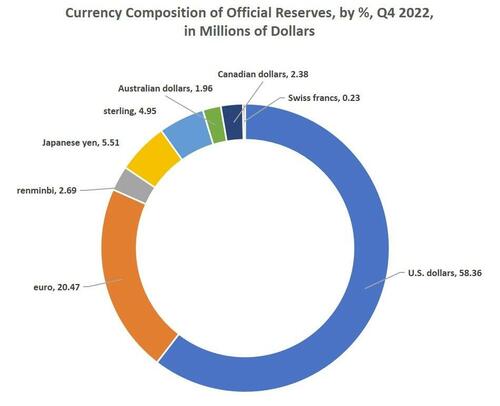

Ükski neist ei ähvarda dollari viivitamatult sabaseina või “kokkuvarisemisega”. Dollari roll maailmamajanduses on endiselt tohutu ja dollar on siiani kõige enam kasutatud valuuta. See muutub veelgi ilmsemaks, kui vaatame, kui palju USA dollar ikkagi domineerib välisvaluutareservides, mis on keskpankade reservides hoitavad välisvaluutas olevad varad. Need reservid näitavad osaliselt, kui palju keskpangad eeldavad, et rahvusvahelises kaubanduses osalemiseks on vaja dollareid.

Välisvaluutareservidest moodustavad dollarid endiselt 58 protsenti. See on kaugelt üle isegi teisel kohal oleva valuuta euro, mis on kõigest 20 protsenti. Kõik teised valuutad jäävad sellest kaugele maha. Jaapani jeen moodustab kõigist reservidest umbes 5,5 protsenti ja naelsterling alla 5 protsendi. RMB on umbes 2,7 protsendiga viiendal kohal.

Allikas: Rahvusvaheline Valuutafond.

Kuigi RMB ei kavatse dollarit asendada, on üldine dollarist eemaldumine – teiste valuutade segu kasuks – tõepoolest paigas. Tegelikult moodustas dollar eelmise aasta neljanda kvartali seisuga madalaima protsendi välisreservidest alates 1995.aastast, langedes 2014.aasta 66 protsendilt reservidest.

Miks on reservvaluuta staatus oluline?

Riigiks olemine, mille valuutal on globaalse reservi staatus, toob USA režiimile nii siseriiklikke kui ka rahvusvahelisi eeliseid.

Siseriiklikult toob reservvaluuta staatus suurema ülemaailmse nõudluse dollarite järele. See tähendab rohkem ülemaailmset valmisolekut neelada dollareid välismaistesse keskpankadesse ja välispankade kontodele isegi siis, kui dollar paisub ja ostujõud väheneb. Lõppkokkuvõttes tähendab see, et USA režiim võib pääseda suuremast rahainflatsioonist, suurematest rahalistest repressioonidest ja suuremast võlast enne, kui kodumaine hinnainflatsioon kontrolli alt väljub. Lõppude lõpuks, isegi kui USA keskpank (Föderaalreserv) loob USA varade hindade tõstmiseks 8 triljonit dollarit uusi dollareid, viib suur osa maailmast need dollarid USA siseturgudelt välja ja see vähendab hinnainflatsiooni USA – vähemalt lühiajalises perspektiivis. Lisaks tähendab asjaolu, et dollar domineerib ülemaailmsetes kaubandustehingutes, suuremat ülemaailmset nõudlust USA võla järele või nagu Reuters 2019.aastal ütles, kasutatakse dollarit “vähemalt poolte rahvusvahelise kaubanduse arvete jaoks – viis korda rohkem kui Ameerika Ühendriikide osa maailma kaupade impordist –, et toita nõudlust USA varade järele”.

Nende varade hulka kuulub USA valitsuse võlg ja see surub alla intressimäära, millega USA valitsus peab maksma oma tohutu 30 triljoni dollari suuruse võla eest. See vähendab ka USA riigivõlakriisi tõenäosust. Siseriiklikult USA-s summutab dollari reservi staatus inflatsiooni, alandab intressimäärasid ja võimaldab rohkem valitsuse kulutusi teha.

Rahvusvaheliselt saab USA valitsus reservi staatusest palju eeliseid. Näiteks USA režiim suudab tänu dollarite rollile rahvusvahelises kaubanduses ja panganduses palju kergemini kehtestada konkureerivatele riikidele majandussanktsioone. Dollarid on kesksel kohal SWIFT-süsteemis Worldwide Interbank Financial Telecommunication, mis on peamine sõnumivahetusvõrk, mille kaudu algatatakse rahvusvahelisi kaubandustehinguid. Viimastel aastatel on selline kontroll SWIFTi üle võimaldanud USA-l nii Iraani kui ka Venemaa suures osas rahvusvahelisest pangandussüsteemist välja jätta. USA on ka sageli ähvardanud sanktsioonidega mitmeid riike, kes ei ole kiirelt aktsepteerinud USA ülimuslikkust kõigis maailma piirkondades. Seda jõudu suurendab veelgi pikaajaline leping, mille kohaselt naftat tootvad araabia riigid – eeskätt Saudi Araabia – kasutavad naftatehinguteks dollareid vastutasuks teatud USA sõjaliste kohustuste eest. Need niinimetatud naftadollarid kindlustavad veelgi USA domineerimise geopoliitilises valdkonnas.

Nõrgenev reservi staatus tähendab USA režiimi nõrgenemist

Sageli tekitab arutelu dollari reservi staatuse üle vale dihhotoomia ühelt poolt globaalse rahasüsteemi täieliku domineerimise ja teiselt poolt dollari täieliku hülgamise vahel.

Tõenäolisem stsenaarium on, et dollar nõrgeneb märgatavalt, kuid jääb enim kasutatavate valuutade hulka. Lõppude lõpuks, isegi pärast seda, kui naelsterling kaotas oma reservvaluuta staatuse 1930.aastatel, ei kadunud see kuhugi.

Oletame näiteks, et USA dollar langeb 40 protsendini kõigist välisvaluutareservidest ja seda kasutatakse ainult ühes kolmandikus kõigist rahvusvahelise kaubanduse arvetest – poole asemel, nagu praegu. See ei hävitaks tingimata dollarit ega USA majandust, kuid kindlasti nõrgestaks USA režiimi geopoliitilist positsiooni. Kuna globaalne infrastruktuur teiste valuutade ümber kasvab, muutub režiimidel ja eraettevõtetel USA sanktsioonidest mööda hiilimine lihtsamaks. Võib-olla veelgi olulisem on see, et maailm, kus on vähem dollareid, tähendab maailma, kus on vähem nõudlust USA varade, näiteks USA valitsuse võla järele. See tähendab USA valitsuse kõrgemaid intressimäärasid ja vähem võimalusi rahastada valuutat paisutades valikulisi sõdu.

Teisisõnu, isegi dollari globaalse nõudluse nõrgenemine piirab USA režiimi võimet oma kaalu rahvusvaheliselt ümber visata. Seetõttu muretses USA senaator Marco Rubio hiljutises intervjuus Fox Newsile, et kui teised riigid kasutavad kaubanduses oma valuutat, siis „me ei räägi sanktsioonidest 5 aasta pärast. . . sest meil ei ole võimalust neid karistada.

See ei nõua dollari täielikku kokkuvarisemist. See nõuab lihtsalt raamistikku teiste valuutade jaoks. See võtab natuke aega ja mõned katsed ebaõnnestuvad. Kuid neid raamistikke ehitatakse praegu ja kõik neist ei ebaõnnestu.

Kuidas peatada reservvaluutast eemaldumist

Arusaadavatel põhjustel soovib USA režiim säilitada USA dollari staatuse. Kui USA režiim oleks motiveeritud tagama ameeriklastele majanduslikku õitsengut ja julgeolekut, saaks ta seda kergesti teha. Kõik, mida on vaja, on lõpetada USA keskpanga rahavaba poliitika, vähendada rahainflatsiooni ja piirata puudujäägikulutusi. See toetaks koheselt nii dollari tegelikku kui ka tajutavat väärtust ning muudaks dollari väärtust hoidva valuutana palju atraktiivsemaks. Veelgi enam, USA režiim võiks tagada dollari jätkuva laialdase kasutamise, kui ta lõpetab dollari kasutamise teiste režiimide kiusamiseks ja peab majandussõda iga režiimi vastu, mis ärritab välispoliitilist võimu. Ilma dollari relvastuseta – eriti vähenenud rahainflatsiooniga – on väga vähe motivatsiooni loobuda dollarist teiste valuutade kasuks. Lõppude lõpuks paisutab enamik teisi režiime oma valuutat vähemalt sama palju kui dollarit ja tegeleb ulatuslike defitsiidikulutustega. Majanduslikult on dollar vähem tormiline kui nii euro kui ka jeen. Seni, kuni Washington jätkab dollari relvastamist, on teistel režiimidel siiski hea põhjus dollarisüsteemist põgeneda.

Siiski on raske näha, kuidas USA režiim sellest status quost peagi loobub. Washington on sõltuvuses puudujäägikulutustest, rahalisest inflatsioonist ja rahvusvahelisest sekkumisest USA ülimuslikkuse ja sõja nimel. See ei lõpe enne, kui siseriiklik inflatsioon muutub poliitiliselt väljakannatamatuks ja välisriigid on lõpetanud dollarisüsteemist kõrvalekaldumise ehitamise.