See artikkel uurib seost krediidi ja selle väärtuse ankru vahel. Tänapäeval on see ankur fiat-valuuta, mis on nii kirglik kui ka ebastabiilne. Ajalooliselt ja õiguslikult on see alati olnud kuldne.

Levinud viga on mõelda krediidile kitsamas tähenduses, mõistmata, et ametlikult registreeritud krediit pangatähtede ja kommertspankade hoiusekontode näol moodustab vaid väikese osa kogu laenust majanduses. See artikkel vaatleb krediiti terviklikult.

Krediidi ja kõige muu vaheline suhe, mis annab selle väärtusele ankru, on palju suurem teema kui see, mida tavaliselt arutatakse majandusajakirjades. See hõlmab arusaamist valuutakrediidi ja kommertspankade krediidi vahelistest suhetest, mille tagajärjed majanduskommentaatorid harva ette jõuavad.

On tõendeid selle kohta, et muutused keskpanga krediidis avaldavad hindadele suuremat mõju kui samaväärsed muutused kommertspankade krediidis – see on meie jaoks uus ja oluline teema.

See artikkel tugineb panganduse, raha ja krediidi valdkonnas kehtivale õiguse ajaloole. Nii kaasaegsete majandusteadlaste kui ka võhiku jaoks hõlmab see mõningaid mõisteid, mis võivad nende jaoks olla uudsed. Kuid arvestades, et need puudutavad tänapäevaste valuutade ellujäämist, tasub nende mõistmiseks pingutada.

Sissejuhatus

Selle artikli eesmärk on selgitada, miks kuld ankurdab krediidiväärtusi – ankur, mis puudub seda asendavatel fiat-valuutadel. See on teema, mille üle valitseb märkimisväärne segadus, eriti kahe domineeriva majandusmõtte koolkonna poolt: keinsilik ja monetarist. Ja kuigi Ludwig von Mises, kes oli rohkem vastutav kui keegi teine Austria majanduskoolkonna edendamise eest USA-s, selgitas ja taunis inflatsiooni, käsitles tema töö peamiselt fiat-valuutade inflatsiooni, ilma et oleks palju uurinud väljastatud teise tasandi krediiditasemeid kommertspankade poolt, välja arvatud selle suhte loomine majandustsükliga.

Paljudele von Misesi järgijatele Ameerikas ja Hayeki järgijatele Suurbritannias sai lühikese sammuna jõuda järeldusele, et pangalaenude tsükkel on majanduslik pahe ja et kui pangad oleksid sunnitud saama hoiupankadeks, tegutsedes depoopankadena, samas kui teised institutsioonid tegutseksid rahanduse korraldajad, siis kaotaksime krediiditsükli.

Ilmselgelt kipub krediidi laienemine õõnestama selle ostujõudu. Kuid seos laenumahu muutumise ja selle ostujõu vahel ei ole selge. Ja siis tuleb arvestada keskpanga krediidi ja kommertspanga krediidi erinevusega: kas üks õõnestab ostujõudu rohkem kui teine? Niipalju kui teada, ei ole seda võimalust uurivat majandusalast kirjandust.

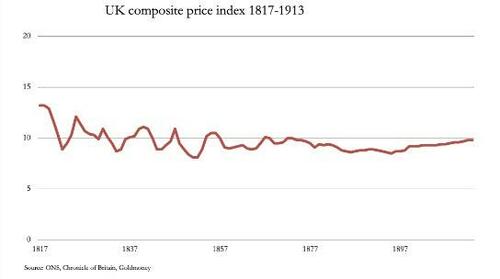

Praegune olukord, kus valuutad, millel pole kullaga seost, on kestnud alles viiskümmend kaks aastat. Enne seda katkes see seos järk-järgult: Roosevelti keeld omada omandiõigust Ameerika kodanikele 1933.aastal, selle ümberhindlus dollarites järgmisel aastal ja Bretton Woodsi kokkulepe 1944.aastal. Aastal on üheksakümmend aastat kestnud teekond usaldusväärsest rahast eemale. Vaatamata sellele järkjärgulisele amortisatsioonile olid hinnad, eriti kaupade ja toorainete hinnad suhteliselt stabiilsed enne kõigi kulla ja valuutade vaheliste seoste lõppemist. Nüüd peaksime pöörduma empiiriliste tõendite poole hinnakäitumise kohta õige kullastandardi alusel, nagu on näidatud alloleval diagrammil.

See on ainus pikaajaline statistiline tõend hindade stabiilsuse kohta kullastandardi alusel ja hulgimüügihinnad Ühendkuningriigis pärast Napoleoni sõdu. Nagu tavaliselt juhtub, tekkis sõjajärgne madalseis, kuna sõjakulutused lakkasid, muutes sõjaaegse inflatsiooni ja põhjustades hindade langust. 1817.aastal võeti kasutusele suveräänsete kuldmüntide standard, mis oli endiselt vahetatav Bank of England pangatähtede vastu kuni Esimese maailmasõjani. Ja kui uus kuldmüntide standard hakkas kehtima, vähenesid hinnataseme tsüklilised muutused järk-järgult, osaliselt tänu paranemisele pangandussüsteemis, näiteks Londoni pankade loodud kliiringusüsteemis, millega aastal ühines Inglismaa keskpank 1864.

Enne 1914.aastat tasus Briti valitsus suurema osa oma rekordiliselt kõrgest Napoleoni sõja võlast. Tööstusliku arengu kaudu parandas Briti majandus inimeste elatustaset oluliselt. Ja vaatamata oma väikesele suurusele sai Suurbritanniast maailma jõukaim riik. Nagu graafikult näha, muutusid tootjahinnad pärast ebastabiilset algust märkimisväärselt stabiilseks, muutudes kokkuvõttes peaaegu sajandi jooksul vaevu.

Inglise keskpanga pangatähtede emissioon, mida oli nõudmisel sularahas võimalik kullasuveräänideks sulandada, oli 1820.aastal 22 082 909 naela. 1844.aasta pangaharta seadus kõrvaldas teiste Londoni pankade pangatähtede emissioonid, kuid vaatamata nende ringlusest eemaldamisele ja pärast sajandi keskpaika Dip BoE pangatähtede emissioon kasvas 1900.aastaks vaid 28 437 985 naelsterlingini. Aastatel 1844–1900 suurenes laia raha pakkumine hinnanguliselt peaaegu üksteist korda ja ka kommertsvekslid suurenesid oluliselt, mida ei tohiks tähelepanuta jätta, kuna tegemist on krediidiga. [i]

Hoolimata sellest laenumahu suurenemisest oli tootjahindade tasemele väike puhasmõju. 1844. aastal oli koondhinnaindeks 8,9 ja 2000. aastal 9,2. See viitab sellele, et kommertspankade laenude laiendamisel on hindadele väiksem mõju kui võlakirjade emissiooni laiendamisel ja et kõik laenuvormid ei avalda oma mõju hindadele võrdselt.

Tasub hetkeks peatuda, et see sisse vajuda. Ostujõule avalduva mõju osas on tõestatud, et panga- ja muude laiemate laenuvormide koguste muutus mõjutab üldist hinnataset oluliselt vähem kui muutused keskpanga krediidi koguses.

Kuid me peame lisama hoiatuse: pangalaenude ja kommertsarvete laienemine 19. sajandi Suurbritannias ei võimaldanud üldiselt tarbimist rahastada, tõstes seeläbi hindu. Tänapäeval oleme kulla asemel lõdval dollari standardil, pidades silmas selle rolli peamise reservvaluutana ning selle funktsiooni kaupade ja rahvusvaheliste tehingute hinnakujunduses. Ja ilma kulla püsiva mõjuta on kulla, valuuta ja allutatud pangakrediidi vahelise suhte peamine tegur see, kuidas inimeste arusaamad krediidi laienedes muutuvad. See kehtib eriti siis, kui laenu laiendamine rahastab tarbijate kulutusi.

Kui tarbijad lisakrediidi kulutavad, kipuvad nad üldist valuutas mõõdetavat hinnataset ülespoole. Kui nad seda säästavad, kipuvad nad suurendama investeeringuteks saadaoleva kapitali taset, aidates kaasa tootmismeetoditele ja kehtestama sellega vastupidise teguri, mis peaks piirama tarbijahindade tõusu. Lisaks aitavad muutused puhtalt finantstegevuse ja mitterahalise SKP majanduse krediidi rakendamises muuta pikad hinnaandmed eksitavaks, et hinnata krediidikoguse suurenemise mõju ringleva meedia ostujõule.

Otsustades, kuidas ringlevat meediat hinnatakse seoses vahetatavate kaupade ja teenustega, ei saa me ignoreerida nende rakendamist iidsete rikkuse klassifikatsioonide puhul. Aristoteles lõi seose järgmiselt: “Me nimetame rikkuseks kõike, mille väärtust saab mõõta rahas” (Nicomachean Ethics Book V). Rikkuse tõeline tähendus on vahetatavad õigused. Ja majandus ehk kaubandus on põhimõtteliselt vahetatavate õiguste teadus.

Vahetatavaid õigusi, mida saab osta, müüa või vahetada, on kolme tüüpi:

- Materiaalne omand või õigus sellele, olles konkreetne materiaalne substants, mida seaduses nimetatakse kehaliseks omandiks, teise võimalusena materiaalseks rikkuseks.

- Immateriaalne omand, mis on üksikisiku intellektuaalne ja töövõime osutada mis tahes teenust. Sellesse kategooriasse kuulub ettevõtte firmaväärtus.

- Kehatu vara, mis ei ole materiaalne ega immateriaalne. Seda esindab kõige laiemas tähenduses võlg, mis on krediidi sünonüüm, kohustused, mis on vahetatavad ja on seega rikkus. See võib olla üksikisiku valduses, mitte veel üksikisiku valduses või eksisteerida alles tulevikus, näiteks õigus saada sissetulekut. Kuid õigus sellele, kui see eksisteerib, on olemas ja seda võib osta ja müüa nii, nagu oleks see materiaalne vara. Rooma ja inglise õiguses on kehatu omand mis tahes konkreetsest korpusest eraldatud õigus.

Kohe võib märgata, et valduses olev kuldmünt on materiaalne ehk kehaline omand, krediit aga lubaduse või kohustusena on kehatu. Kuid esemete väärtus, olgu siis isiklik või kollektiivne rikkus, tuleb kõigis kolmes kategoorias väljendada vahetusvahendis. Kui see meedium on materiaalne omadus, on see täiesti erinev asi kui kehatu olemine.

Kullastandardi kohaselt võttis kehatu vara väärtuse materiaalsest omadusest. Tänapäeva fiat dollari standardi kohaselt võtavad kõik kehalise omandi vormid oma väärtuse teisest kehalisest omandist, pangatähtedest, mis on keskpanga kohustus. Krediiti hinnatakse ainult teises krediidis, mis on oma olemuselt ebastabiilne, sõltumata selle koguse muutumisest. Selle kõige eraldamine on meie ees seisva mõistatuse olemus.

Kulla mõistmine – päris raha

Alates vahetuskaubanduse lõppemisest on vahetusvahenditena kasutatud erinevaid kehalisi omadusi, kuid lõppkokkuvõttes on erinevad omavahel kauplevad kogukonnad ja teised täiesti iseseisvad kogukonnad asunud kolmele metallile kui parimale väärtuse hoidjale: kullale, hõbedale ja vasele. Neist kuld tekkis üheksateistkümnendal sajandil ühise standardi kehtestajana, mida kehaline krediit viitas selle väärtusele ja mille hindamisel võtsid oma hinnangu kõik rikkuse kategooriad.

Füüsikalised omadused, mis muudavad kulla selle rolli jaoks sobivaks, on hästi teada. Vähem hinnatud on võib-olla see, et maapealsete kullavarude hulk on aja jooksul kasvanud ligikaudu sama kiirusega kui maailma rahvaarv, st alates reformatsioonist on aasta keskmine umbes 1,2%. Ja kui võtta selle kasvutempo 20.sajandi algusest, mil rahvastiku kasvutempo kiirenema hakkas, siis maapealsete varude aastane kasvumäär kahekordistus. Seetõttu on selle kasutusväärtus inimkonnale jäänud üldjoontes samaks.

Kahte põhikategooriasse – rahaline ja dekoratiivkulla – kasutatud kullakoguste jaotust on võimatu kvantifitseerida. Viimastel aastatel on analüütikud eeldanud, et jagunemine on umbes 60% ehete kasuks ja 40% rahaline; kuid nende hinnangute kinnituseks puuduvad usaldusväärsed arvud. Ja suurem osa ehete turust on Aasias, kus naised peavad seda nii kantavaks rahaks kui ka kaunistuseks. Nende abikaasad kasutavad seda rahalaenuandjate ja pandimajade kaudu krediidi tagamiseks. Selles mõttes on kuldehted omanike meelest rahaline kuld.

Kulla ja hõbeda roll kõige levinuma rahavormina ulatub tagasi Rooma kaheteistkümne tabeli seaduste eelsesse aega 449. aastal eKr, kui vandekohtunik Gaiuse sõnul võeti esmakordselt kasutusele Rooma mündid. Kaksteist tabelit olid Rooma õiguse alus, mis kinnistas varasemaid traditsioone. Need olid aluseks, millele vandekohtunikud hiljem sajandite jooksul oma tõlgendusi laiendasid.

Mis puudutab raha ja krediidi eristamist, siis teisel ja kolmandal sajandil määratlesid Ulpianus ja Paulus, kus need erinevused peituvad. Nende juriidilised leiud lisati Justinianuse pandektidesse kuuendal sajandil. Ja just neilt tehti selgeks, et krediidi väärtus põhineb rahal, milleks oli füüsiline kuld ja hõbe. Ilma väärtuse seoseta kulla või hõbedaga ei olnud krediidi hindamise vahendeid ja kõik lubadused, mis on krediidi põhiolemus, nõuavad väärtustamist.

See on juriidiline seisukoht kõikjal tänapäevalgi. Justinianuse pandects avaldati ladina keeles aastal 530 pKr, kaks sajandit pärast seda, kui Rooma valitsuse asukoht oli kolinud Konstantinoopoli. Kohtud rakendasid Rooma õigust ladina keeles valdavalt kreeka keelt kõneleva elanikkonna suhtes, mis oli ilmselgelt ebarahuldav. Sellest lähtuvalt avaldas Theophilus kümme aastat hiljem teose Justinianuse instituudid nii ladina kui ka kreeka keeles algsete pandektide juhendina, millest sai kogu Ida-impeeriumi tsiviilõiguse alus.

Aastal 892 pKr vaadati üle ja konsolideeriti kogu õigussüsteem Basiliaanide dünastia ajal ning seda hakati nimetama basiilikaks, mis asendas pandektid ja instituudid Idaimpeeriumi seadusena ning raha ja krediidi õiguslikuks aluseks. Stepid ja isegi kaugemale. Justinianuse ladinakeelsed roomaõigused olid jätkuvalt Lääne-Euroopa õigusarengu aluseks. Nii levis Rooma raha- ja krediidiõiguse euroopalik tõlgendus üle maailma, kui Hispaania, Portugal, Holland ja Suurbritannia uurisid ja koloniseerisid kogu Ameerika, Aafrika, India ja isegi kaugemate Vürtsisaarte ja Australaasia Vaikne ookean.

Teadaolevalt ei ole üritatud kulla õiguslikku staatust muuta, vaid mõned seadused, mis ajutiselt keelavad või piiravad selle kasutamist rahana. Kuigi kulda tänapäevases majanduses ja majanduses sellisena ei esine, jääb kuld siiski peamiseks kehaliseks vahetusvahendiks.

Krediidi määratlemine

Tõenäoliselt arvab enamik inimesi, et krediit arenes pärast raha mündi kujul, kuid see on vale. Krediit eksisteeris ammu varem, määratletuna tarnitava kauba väärtuses. Tuhat aastat enne Rooma kahtteist lauda kauplesid foiniiklased kogu Vahemerel ja isegi kuni Cornwallini, kust nad hankisid väärtuslikku tina. Foiniiklastel oleks olnud samad probleemid, millega tänapäeva ettevõtted silmitsi seisavad. Kauplemisettevõtete elluviimiseks vajasid nad krediiti, sest enne kui nad naasid oma reisidelt mitu kuud hiljem müüdavate toodetega, tuli neil teha kulutusi.

Nagu ütles Kreeka kõnemees ja riigimees Demosthenes, Makedoonia Filippuse ja tema poja Aleksandri kaasaegne samal ajal, kui Rooma kuulutas välja kaksteist tabelit:

“Kui te ei oleks sellest teadlik, et krediit on suurim kapital rikkuse omandamiseks, oleksite täiesti teadmatuses.” [ii]

Võib-olla tänapäeval veelgi enam, me toetume igas oma elu aspektis krediidile. Legaalset raha ei kasutata peaaegu kunagi – suuremates arenenud majandustes mitte kunagi. Kuid isegi varem allus sellele Greshami seadus, seda koguti ja seda ei kulutatud.

Krediit on võla sünonüüm. Asi pole ainult selles, et meil on pangatähed ja sümboolsed mündid (esinduskrediit) ja pangakontod (krediit olenemata sellest, kas olete hoiustaja või laenuvõtja). Kuid kui võtate töölise tööle, tekib teil kohustus talle maksta, mis on teie võlg, mille katmiseks ta lubab teile vastavat krediiti, kuni täidate kohustuse teise krediidiga, kas pangatähtede või oma krediidi ülekandmise teel pank oma pangas krediiti. Teise võimalusena võite osta lennu- või rongipileti ette. Maksate oma pangas krediidiga ja lennu- või raudtee-ettevõte krediteerib teid kohustusega osutada teenust tulevikus. Kui lubate oma pojale, et maksate tema ülikoolimaksud ja annate talle toetust, võtate endale kohustuse, lubadus krediiti oma tulevaste võlakohustuste katteks seniks, kuni ta ülikoolis käib. Iga tehing, iga lubadus, iga garantii hõlmab kehatut krediiti ja vastavaid võlakohustusi. Demosthenesel oli kindlasti mõte.

Erinevus kehalise raha ja kehalise krediidi vahel seisneb selles, et esimene eksisteerib füüsiliselt ja teine tekib alati nõustuvate poolte vahel. Kommentaatorid, kes väidavad, et pangalaen tuleks keelustada, ei tundu olevat teadlikud krediidi tegelikust mahust majanduses ning krediididiilerite keelustamise ebaõiglusest ja mõttetusest, mis on kommertspanga ülesanne. Mitte ainult ei lakkaks peaaegu kogu kaubandus, vaid selle jõustamiseks oleks vaja ka kõige karmimat sorti politseiriiki. Eksivad ka monetaristid, kes usuvad, et rahapakkumise statistika määratleb kogu ringleva meedia, kui see on vaid palju suurema krediidijäämäe tipp.

Kuid võlg ja krediit peavad millestki oma väärtuse võtma. Ühel tasandil võtab see oma väärtuse lubadusest tarnida midagi muud – kehalist, immateriaalset või muud kehatut vara. Kuid see eeldab, et krediidi ostujõud on seotud millegi muuga. Ajaloos oli väärtusankur alati kehaline üksus, näiteks kuld. Selle asemel on see tänapäeval ankurdatud teisele kehalisele varale – keskpanga krediidile ehk pangatähtedele. Teisisõnu, kogu riikliku krediidi struktuur sõltub valitsuse usaldusväärsusest valuutakohustuste väljastajana.

Lisaks on igal jurisdiktsioonil krediidiväärtused, mis viitavad erinevatele valuutadele ja erinevad kehalised kohustused keskpanga pangatähtede kujul. Ühine kehaline kullastandard asendub potentsiaalselt kehatu kaosega.

Kuigi praegu on krediidiväärtuste kaose potentsiaal olemas, võib valitsuse usaldusväärsusel põhinev krediit toimida pikka aega. Kuid me peame tunnistama, et poliitikud esitavad neile kõrgeid nõudmisi, mis paratamatult viib nad valuutat kui vahendit rikkuse salaja ülekandmiseks kodanikelt valitsusele, et see saaks oma kohustusi täita. Viimase kaheksakümne aasta jooksul on nad sellest isegi vooruse teinud, väites erinevalt, et laenukogust tuleks majandustegevuse ergutamiseks, kaheprotsendilise hindade tõusu tagamiseks tarbimise ettepoole toomiseks ja laenuvõtete kunstlikuks odavndamiseks suurendada säästjate arvelt. Aeglaselt, kuid kindlalt on inflatsioonitegijad laskunud ebamõistuse majandusse.

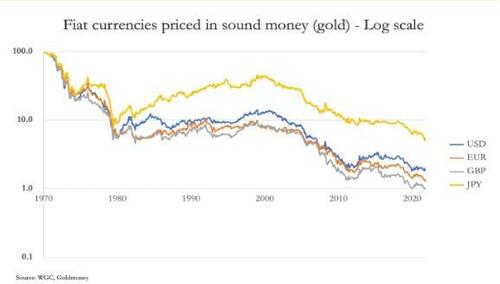

Mõju krediidi ostujõule kulla suhtes on illustreeritud alloleval graafikul, mis näitab peamiste valuutade ostujõudu kulla suhtes, kuna Bretton Woodsi lepingu peatamisega loobuti seose viimastest jääkidest.

Dollar on kullaga võrreldes kaotanud 98% oma väärtusest ja naelsterling 99%. Need valuuta alandamised mõõdavad allutatud krediidi väärtuse vähenemist seni kehtinud valuutarežiimi raames. Iga tehing, iga tehingulubadus ja iga kohustus tulevasele tehingule on devalveeritud ja seda ka edaspidi devalveeritakse seni, kuni krediit on lahutatud kehalisest rahast, milleks on kuld.

Krediidiväärtuste edasine käik

Enam pole vastuoluline väita, et suuremate valuutade emitendid on jõudnud ristteele. Olles püüdnud kasutada enneolematus mahus rahalist stimuleerimist, et hoida ära oma majandusi covid-sulgude ja seejärel poliitilise otsuse isoleerida Venemaa ülemaailmsest kaubandusest negatiivsete tagajärgede eest, on tarbija- ja tootjahindade üldine tase hakanud järsult tõusma. Sellest tulenevalt on intressimäärad hakanud koos nendega tõusma, ähvardades viia peamiste valuutade majandused majanduslangusesse.

Nüüd, kui valuutade ja nendega seotud laenude ostujõud kahanevad kiirelt, tuleks lasta intressimääradel leida tase, mille juures taastub usaldus nende ostujõu vastu. Kuid see tähendab tõenäoliselt veelgi kõrgemaid intressimäärasid, et nende valuutade välisomanikele täielikult hüvitada nii krediidirisk kui ka ostujõu kaotus. Praegu võime julgelt eeldada, et valuuta ja sellest sõltuva krediidi kodumaised omanikud on alandamise tagajärgedest vähem teadlikud kui välismaised omanikud, kellel on selle järele vaid spekulatiivne vajadus.

Kõrgemate intressimäärade tagajärjeks on sotsialiseerivate valitsuste kohustuste suurenemine ja valuuta odavnemise kiirenemine. Nad seisavad silmitsi võlalõksudega, mis on nüüd väljapääsmatud. Peamiste valuutade ostujõu vähenemise määr kindlasti kiireneb, kuna välisvaluutade edasimüüjad on alandamise probleemist teadlikumaks saanud, mis ei anna neile alternatiivi oma arveldusvaluutadesse taandumiseks või välisvaluutade realiseerimiseks materiaalsete kaupade jaoks lihtsalt selleks, et neist lahti saada.

Kõrgemad intressimäärad, et kaitsta valuutat välisvaluutadel müümise eest, õõnestavad eeldatavasti finantsvarade väärtust ja põhjustavad pankrotte mittefinantsmajanduses, kuna äriplaanid satuvad kaosesse. See on nüüdseks selgeks saanud kõigile, kellel on finantsturgude vastu huvi, mistõttu loodavad kodumaised investorid, kes on valuutaprobleemi suhtes vähem tundlikud kui välismaalased, et nende keskpank järgib alternatiivset kurssi, milleks on intressimäärade langetamine ja kvantitatiivse lõdvestamise taastamine, et oma majandust peatada majanduslangusse sattumisest.

Kuid just need reflatsioonipoliitikad tõid kaasa lõhe suurenemise kehalise kulla ja kehalise krediidi vahel. Nende poliitikate kahekordistamine ainult kiirendab kehatute valuutade ostujõu langust. Näib, et olenemata poliitika tulemusest, kas intressimääradel lastakse tõusta või jääda tugevalt alla, seisab peamiste valuutade järelejäänud kindlustunne silmitsi suure väljakutsega.

Lahendus on nüüd poliitiliselt võimatu

Ainus lahendus, et vältida fiati valuutade täielikku kokkuvarisemist, on kulla ametlik tunnustamine ja taaskasutamine rahana, muutes selle standardiks, mille alusel kogu krediiti hinnatakse. Seejärel muutub probleemiks korralduse kinni panemine.

Pole mõtet lihtsalt deklareerida mingisugust seost valuuta ja kulla vahel, reformimata keskpankade ja nende valitsuste rolli majanduses. Keskpangad peaksid laskma turgudel määrata intressimäärasid, millele nii keskpangad kui investorid tugevalt vastu seisavad.

Lisaks rahapoliitika reformile tuleb otsustada, millised eelarvereformid on vajalikud ja millised peaksid olema valitsuse rollide piirangud. Asjaomaste probleemide mõistmine nõuab, et kogu valitsusorgan tunnistaks majanduspoliitikas tehtud vigu, mis on saanud tarkuse pärast Teist maailmasõda. Keinsismi õpikud, mis kordavad kõiki John Law’i dogmasid, peavad olema määratud uudishimu poodi. Sarnase saatuse peaksid tabama ka monetarismi pooldajad, kes ei suutnud kohanduda fiat-valuutade ja eraldatud krediidi kasutuselevõtuga. Valitsused peavad mõistma, et majandusasjadesse sekkumine, mis on kõige parem jätta tehingutega tegelevatele isikutele, tagab ainult majanduslanguse.

Sellest tulenevalt peavad nad kehalise raha juurde naasmisel kehtestama õigusaktid, mis tühistavad enamiku hoolekandekohustustest. Nad peavad väljuma tervishoiu- ja haridussektorist, töötades välja alternatiivsed korraldused neile, kes seda tõeliselt vajavad. Nad peavad tühistama eeskirjad, mis annavad juhiseid ettevõtete juhtimiseks ja standarditele, millele nad ja nende tooted peavad vastama. Nad peavad vähendama oma koormust majandusele alla 20% SKTst – 10% oleks veelgi parem. Nad ei tohi lubada eelarvedefitsiiti. Nad ei tohi lubada tööstuslikku lobitööd. Nad peaksid piirama oma tegevust kriminaal- ja tsiviilseaduste järgimise tagamisega, kusjuures viimane annab lepinguõigusele selge raamistiku. Nad peavad tagama riigikaitse. Välispoliitikast, nad ei tohiks sekkuda teiste riikide asjadesse, välja arvatud juhul, kui need puudutavad nende endi rahvuslikke huve. Nad peaksid kaotama kaubanduspiirangud…

Mõnede valitsusreformide loetlemise eesmärk ja selle seos majandusega laiemalt, mis on vajalikud uue kullastandardi püsimiseks, on illustreerida ülesande tohutut suurust. Ühelgi poliitikul pole mandaati isegi kaaluda samme vajalikus suunas. See hõlmab nii poliitiliste kui ka püsivate asutuste loovutamist võimust. See nõuab uuenenud arusaama, et riik on rahva teenija, mitte peremees. Ükski neist ei juhtu vabatahtlikult. Seetõttu kukub kokku iga fiat-valuuta, millest saab üha suurem valitsuse rahastamisallikas. See on ülim pikk buumi ja languse tsükkel.

See libiseb kas WW3 või kulla poole

Oleme näinud, et enne Esimest maailmasõda olid peamised valuutad, peamiselt Ühendkuningriigi nael ja USA dollar, edukatel kullastandarditel. Valitsuse üldine seisukoht oli, et vabad turud tagavad parema elatustaseme ja et valitsuse roll majanduses on koorem, mis tuleb viia miinimumini.

On selge, et peamiste valuutade puhul on nende tingimuste juurde tagasipöördumine praktiliselt võimatu. Kuid uus oht fiat-valuutade status quo-le on tõusnud Aasia arengutest, mis tervikuna sõltuvad rohkem tootmisest kui puhtalt finantstegevusest. See on teravas vastuolus USA ja Ühendkuningriigiga, mis on krediidi huvides muutunud eriti sõltuvaks laenust.

Venemaa ja Hiina egiidi all on kogu Aasia kontinent, välja arvatud mõned lääneliidu liitlased Kagu-Aasias, nüüd keskendunud tööstusrevolutsiooni loomisele, kopeerides üheksateistkümnenda sajandi Suurbritannia edu. Kaasatud planeerijad näivad tunnistavat, et mõistlikum raha kui fiat-dollar peab olema selle lahutamatu osa.

Lisaks sellele, et need Aasia riigid püüavad kaotada dollari kasutamise valuutatehingute hõlbustamiseks ning kaupade ja toorainete hinna määramiseks, näivad need Aasia riigid püüdvat siduda oma valuutasid kehalise standardiga. Täpsemalt on asja arutava Euraasia Majandusliidu juhi Sergei Glazjevi ülesandeks välja töötada uus valuuta, mis on mõeldud spetsiaalselt piiriüleste tehingute tegemiseks ja kaupade hinnakujunduseks. Esialgsest kontseptsioonist, mis esmakordselt avalikustati eelmise aasta aprillis, on see viimistletud arusaamani, et uus valuuta tuleks siduda kullaga, tuginedes tagasipöördumisele status quo ante juurde.

Me ei saa teada hr Glazjevi tegelikku rahaasjade mõistmise taset, kuid nii tema kui ka president Putin on näidanud üles põhjalikud teadmised lääne liidu fiat-valuutade nõrkustest. Sarnaselt Hiinaga seab Venemaa nüüd prioriteediks kullakaevanduse toodangu, kogudes oma füüsilisi varusid, et asendada sanktsioonide tõttu väärtusetuks muutunud fiat-valuutad. Glazjev tegeleb ka Moskva kullabörsi tugevdamisega ja ka Aasia keskpangad koguvad kullavarusid.

Kaasatud riigid on laiemad kui EAEU liikmeskond, mis hõlmab Shanghai koostööorganisatsiooni ja kasvavat BRICS+. Otseselt on SCO osapooled osariigid, kus valitsevad umbes 3,8 miljardit Aasia elanikku ja võib-olla veel 1,5 miljardit Aafrikas ja Lõuna-Ameerikas muutuvad majanduslikult sõltuvaks või huvitatud tarnijatest. Ameerika toetub praegu tugevalt kõikidele riikidele, kus neil on mõju, püüdes veenda neid mitte ühinema Aasia hegemoonide mõjusfääriga. Ta suurendab ka sõjalisi rünnakuid NATO kaudu Ukraina kaudu Venemaale ja tõstab nüüd Hiina-vastast retoorikat Taiwani ja väidetava Venemaale relvade tarnimise pärast. See on kolmeosaline rünnak, mis ähvardab kolmanda maailmasõja suunas üha meeleheitlikuma Ameerika kontrolli alt väljuda.

Praegu on hädasti vaja eelkõige Venemaad ja ka tema lähedasi liitlasi, mitte ainult selleks, et kaitsta oma valuutasid lääne liidu valuutakriisi tagajärgede eest, vaid ka dollarit aktiivselt õõnestada. Selle tegevuse aluse panevad Glazjevi plaanid kaubanduse arveldusvaluuta kohta, mis olemasoleva teabe põhjal on peaaegu kindlasti kullaga seotud krediit. Lisaks andis Putin mullu juunis Peterburi rahvusvahelisel majandusfoorumil ametlikele valitsusdelegatsioonidele märku, et dollareid ja eurosid tuleks müüa ning lääne alliansi keskpankade kontrolli all olevates varahoidlates hoitud kulda tuleks tagasi saata.

Mitte ainult kogu EAEU, SCO ja BRICS+ keskpankadele ja valitsustele on teatatud oma valuutareservide müümisest, vaid varsti on neil nende asemel saadaval ka uus kullal põhinev kaubandusvaluuta. Venemaa jaoks on ainus viis vältida kolmanda maailmasõja tuumaks muutumist võidelda sellega rahalistel põhjustel.

Kullal põhineval kaubandusarveldusvaluutal on olulisi eeliseid. Põhikujunduse osas viitan lugejale oma 23. veebruari Goldmoney artiklile jaotise “Hea” all. Mõned täiendavad kommentaarid valuuta kujunduse kohta krediidi kontekstis on asjakohased.

Krediidiklassid jagatakse kolme erinevasse kategooriasse. Kõrgetasemeline krediit eksisteerib ainult osalevate riikide keskpankade ja spetsiaalselt selleks otstarbeks loodud uue keskpanga vahel. Valuuta on uue keskpanga kohustus, mis on välja antud osalevate keskpankade esitatud füüsilise kulla 40% tagatise lihtsa valemi alusel. Osalevad keskpangad saavad uue kulla valuuta proportsionaalselt kullaga, mille nad individuaalselt uude keskpanka üle kannavad. Ja osalevad keskpangad võivad selle valemi alusel vabalt lunastada või lisada. Uue valuutaga saaks asendada praegu osalevate keskpankade välisvaluutareserve, mis muutuksid suures osas üleliigseks.

Kullaga seotud krediidi teine tase on osalevate keskpankade ja nende litsentsitud kommertspankade vahel. Need oleksid kulla valuutareservid, mis on samaväärsed fiat valuutapankade reservidega, mida me tänastes rahasüsteemides tunneme. Reservivõimalus avaks ka riigi keskpangale võimaluse soovi korral kehtestada reservitasemed ning osaleda kliiringusüsteemides, pakkudes soovi korral krediidilikviidsust.

Kolmas krediiditase on see, mille loovad kommertspangad, et hõlbustada erasektori osalejate kaubaarveldusi ja kaupade ostmist. Kõigi riikide kommertspangad võivad osaleda, kui nad seda soovivad, kas osaleva keskpanga litsentsi või omades füüsilist kulda oma krediidiväärtuste tagamiseks. Sel juhul muudaks selline pank nagu JPMorgan oma jaotamata kullakonto vahendiks kaubanduse rahastamise nõudlusega seotud hoiusekonto, selle asemel et olla peamiselt finantsspekulatsioonideks kasutatav vahend.

Selle uue kaubandusvaluutasüsteemi eelised seisnevad selles, et see jätab üksikutele keskpankadele ise oma rahapoliitikat oma äranägemise järgi juhtida. Seetõttu ei vaja see poliitilist toetust. Ja nagu on selles artiklis varem näidanud, on kõrgeima krediiditaseme korral uues valuutas nomineeritud kommertspankade krediidi üldisel laienemisel hinnatasemetele väike mõju või puudub see üldse. Ja on ebatõenäoline, et kommertspangad seda tarbijate kulutuste rahastamiseks kättesaadavaks teevad.

Venemaa dollarivastase sõja eskaleerumise ajastust lükkavad tõenäoliselt edasi Ameerika eelmistes lõikudes kirjeldatud kolmeosalised katsed. Mitte ainult turusurve fiat-valuutadele toob kaasa kõrgemad intressimäärad ja võlakirjade tootlused, mis õõnestavad lääne kapitalituru väärtusi, vaid uue kehalisel kullal põhineva kaubandusvaluuta väljakuulutamine juhib kindlasti soovimatut tähelepanu kommertspankade krediidi nõrkusele selle väärtus ebastabiilsele keskpanga laenule.

Viimasel loendusel oli dollarite ja dollarites nomineeritud finantsvarade välisomand umbes 30 triljonit dollarit, mis on mõnevõrra rohkem kui USA kogu SKT. Putini Peterburi majandusfoorumil osaleva kaheksakümne ühe valitsusdelegatsiooni jaoks muutub see kiiresti müügiks, kuni nad saavad.