Autor Lance Roberts RealInvestmentAdvice.com kaudu,

Majanduslangus näitab valju helinat.

Siiski keskendub Fed endiselt oma inflatsioonivõitlusele, nagu Jerome Powell pärast eelmise nädala FOMC koosolekut korduvalt märkis. Oma pressikonverentsil tegi ta konkreetselt kaks kriitilist kommentaari. Esimene oli see, et inflatsioon on endiselt liiga kõrge ja ületab oluliselt Fedi kahe protsendi eesmärki. Teine oli see, et pangakriis karmistab laenustandardeid, millel on poliitikat karmistav mõju majandusele ja inflatsioonile.

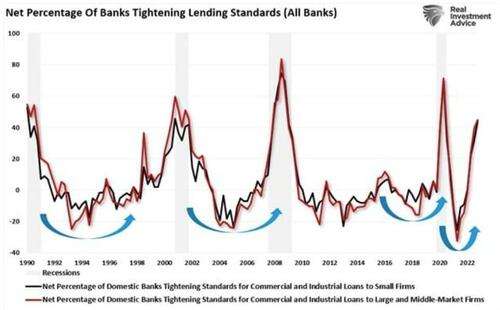

Nagu näidatud, on laenutingimused märkimisväärselt karmistunud ja selline karmistamine eelneb alati majanduslanguse aeglustumisele.

Kuigi turg hakkab hindama vaid ühte täiendavat intressitõusu Föderaalreservi poolt, on intressitõusude „viivitusefekt” endiselt kõige olulisem risk.

Föderaalreservi probleem seisneb selles, et majandus näitab endiselt palju jõudu, alates hiljutistest tööhõivenumbritest kuni jaemüügini. Suur osa sellest “jõust” on aga illusioon tarbimise “edasitõmbest” pärast tohutuid fiskaal- ja rahasüste majandusse.

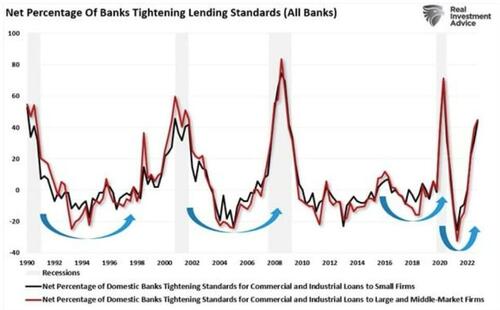

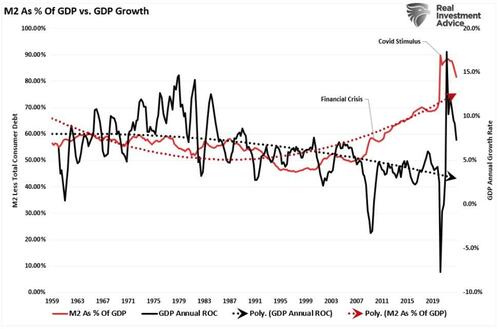

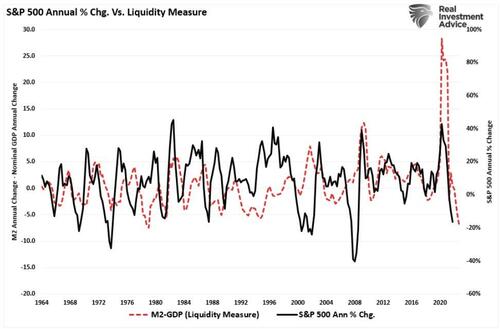

Nagu näidatud, on rahalise likviidsuse näitaja M2 protsent SKTst endiselt kõrgel tasemel. Seda “siga püütonis” töötleb endiselt majandussüsteem. Siiski nõuab tohutu kõrvalekalle varasematest kasvutrendidest pikemat aega tagasipöördumiseks. Seetõttu on üleskutsed majanduslanguse järele olnud varajased ja andmed üllatavad jätkuvalt majandusteadlasi.

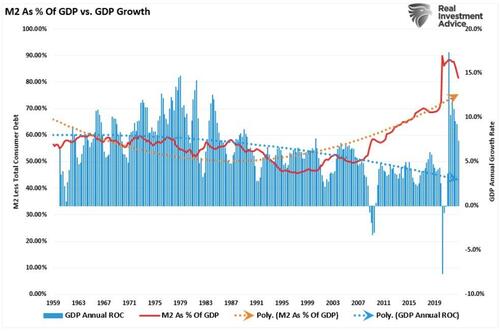

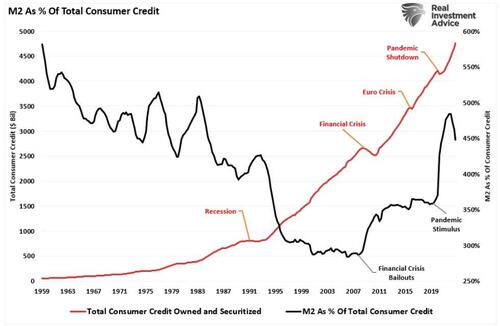

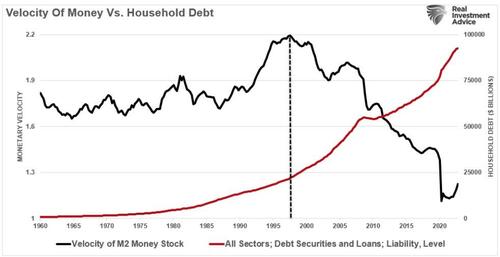

Arvestades, et majanduskasv koosneb ligikaudu 70% ulatuses tarbimiskulutustest, ei ole üllatav võlgade suurenemine, et “ots-otsaga kokku tulla”, kuna likviidsusimpulss kaob. Pange tähele, et iga kord, kui mõnele kriisile järgneb likviidsusimpulss, väheneb tarbijavõlg ajutiselt. Kuid nagu me varem ütlesime, on võimatu säilitada praegust elatustaset ilma võlgade suurenemiseta. Seega, kui need likviidsusimpulsid kaovad, peab tarbija võtma endale kasvava võlataseme.

Raha- ja fiskaalpoliitika on deflatsiooniline

Probleem on selles, et Föderaalreserv ja valitsus ei suuda aru saada, et raha- ja fiskaalpoliitika on “deflatsiooniline”, kui selle rahastamiseks on vaja “võlga” .

Kuidas me seda teame? Rahaline kiirus räägib loo.

Mis on “rahaline kiirus?”

„Raha liikumise kiirus on oluline selleks, et mõõta, kui kiiresti kasutatakse ringluses olevat raha kaupade ja teenuste ostmiseks. Kiirus on kasulik majanduse tervise ja elujõu hindamisel. Suurt raha liikumiskiirust seostatakse tavaliselt terve ja laieneva majandusega. Madalat raha liikumiskiirust seostatakse tavaliselt majanduslanguste ja kokkutõmbumisega. – Investopedia

Iga rahapoliitilise sekkumisega on raha liikumiskiirus aeglustunud koos majandustegevuse laiuse ja tugevusega.

Kui teoreetiliselt peaks “raha trükkimine” kaasa tooma majandusaktiivsuse ja inflatsiooni kasvu, siis seda pole juhtunud.

Iga rahapoliitilise sekkumisega on raha liikumiskiirus aeglustunud koos majandustegevuse laiuse ja tugevusega. Kui teoreetiliselt peaks “raha trükkimine” kaasa tooma majandusaktiivsuse ja inflatsiooni kasvu, siis seda pole juhtunud.

Alates 2000.aastast kasvas rahapakkumine protsendina SKTst plahvatuslikult. Majandustegevuse “tõus” on tingitud “taasavamisest“ kunstlikust “seiskamisest”. Seetõttu on kasv alles pöördumas tagasi pikaajalise langustrendi juurde. Kaasnevad trendijooned näitavad, et rahapakkumise suurendamine ei ole toonud kaasa jätkusuutlikumat majanduskasvu. See on olnud täiesti vastupidine.

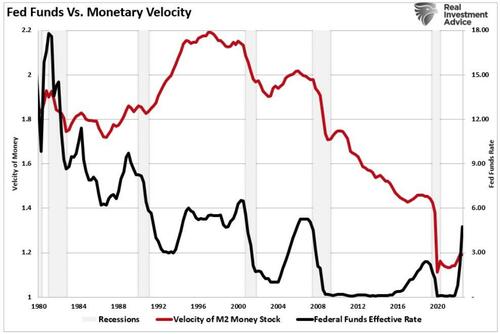

Pealegi ei õõnesta majanduse tugevust ainult M2 laienemine ja võlg. See on ka jätkuv intressimäärade allasurumine, et püüda stimuleerida majandustegevust. 2000.aastal ületas Föderaalreserv “Rubiconi”, mistõttu intressimäärade langetamine ei stimuleerinud majandusaktiivsust. Seetõttu kahandas seda „võlakoormuse” jätkuv kasv.

Samuti väärib märkimist, et rahavoogude kiirus paraneb, kui Fed tõstab intressimäärasid. Huvitav on see, et sarnaselt majanduslanguse näitajatele, mida me järgmisena arutame, kipub rahavoogude kiirus paranema vahetult enne seda, kui Fed “midagi purustab”.

Majanduslanguse indikaatorid häirekellade helisemine

Paljud “languse indikaatorid” helisevad häirekellasid, alates ümberpööratud tulukõveratest kuni erinevate tootmis- ja tootmisindeksiteni. See postitus keskendub aga kahele majanduskasvu ja majanduslangusega seotud teemale.

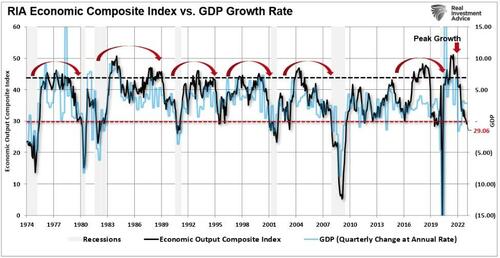

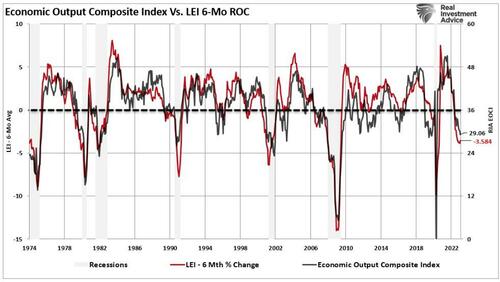

Esimene on meie liitmajandusindeks, mis koosneb enam kui 100 andmepunktist, sealhulgas juhtivatest ja mahajäänud näitajatest. Ajalooliselt, kui see näitaja on langenud alla 30, oli majandus kas märkimisväärses aeglustumises või languses. Nii nagu ümberpööratud tulukõverad viitavad majandusaktiivsuse aeglustumisele, kinnitab seda ka liitmajandusindeks.

Ka juhtiva majandusindeksi (LEI) 6 kuu muutuse määr kinnitab liitmajandusindeksit. Majanduslanguse indikaatorina on LEI 6 kuu muutumismäär täiusliku liiklusrekordiga.

Loomulikult arutletakse täna selle üle, kas need majanduslanguse näitajad on esimest korda pärast 1974. aastat valed. Nagu eespool öeldud, püsib rahapoliitiliste stiimulite (protsendina SKTst) tohutu tõus endiselt kõrgel tasemel, mis annab illusiooni, et majandus on jõulisem kui tõenäoliselt on. Kuna rahapoliitilise karmistamise viivitusefekt saab tunda hiljem sel aastal, üllatab majandusjõu taastumine tõenäoliselt enamikku majandusteadlasi.

Investorite jaoks ei ole rahapoliitiliste stiimulite tagasipööramise mõju hindadele tõusuteel. Nagu näidatud, korreleerub likviidsuse vähenemine, mida mõõdetakse SKP lahutamisel M2-st, varade hindade muutustega. Arvestades, et rahalised stiimulid taastuvad oluliselt rohkem, viitab see sellele, et tõenäoliselt järgneb varade madalamate hindadega.

Muidugi toimub selline varade hindade tagasipööramine, kui Fed “midagi purustab” rahapoliitika liigse karmistamisega.

Fed lõhkus midagi

Kuna Fed jätkab intressimäärade tõstmist, et võidelda inflatsioonilise “buuti” vastu, on suuremaks ohuks endiselt deflatsioon, mis tuleneb majandus- või krediidikriisist, mille on põhjustanud liiga karmistunud rahapoliitika.

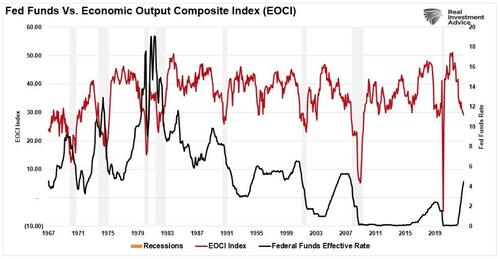

Ajalugu on selge, et Föderaalreservi praegused tegevused on taas kord tagaplaanil. Kuigi Fed soovib majandust aeglustada, mitte lasta sellel kokku kukkuda, on tegelik oht “midagi puruneb”. Iga intressimäära tõus viib Fedi soovimatule sündmuste horisondile lähemale. Kui rahapoliitika viivitusefekt põrkab kokku üha kiireneva majandusnõrkusega, muutub Föderaalreservi inflatsiooniprobleem hävitavamaks deflatsiooniliseks majanduslanguseks.

Kui asetame Föderaalreservi karmistamise perioodid oma majanduslanguse koondnäitajale, muutub risk üsna selgeks.

Kuigi Fed tõstab intressimäärasid inflatsiooniprobleemide tõttu, muutub tegelik risk deflatsiooniks, kui midagi puruneb.

„Seda seetõttu, et kõrge inflatsiooniperioodiga kaasnevad ka kõrgemad intressimäärad. Suure võlakoormusega riikides, nagu praegu USA-s, põhjustab see nõudluse kiirema hävimise, kuna hinnad ja võlateeninduskulud tõusevad, kulutades seeläbi rohkem kasutatavat tulu. Allolev diagramm näitab “reaalseid intressimäärasid”, mis hõlmavad inflatsiooni, ulatudes tagasi aastani 1795.

Pole üllatav, et igale kõrge inflatsiooni perioodile järgneb väga madal või negatiivne inflatsiooniperiood (deflatsioon).

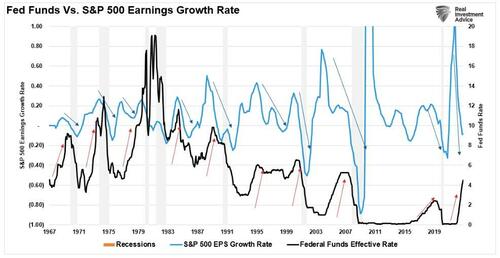

Investorite jaoks kinnitavad need majanduslanguse näitajad, et tulud vähenevad veelgi, kuna karmim rahapoliitika aeglustab majanduskasvu.

Ajalooliselt ei ole Föderaalreservi karmistamise perioodidel kunagi olnud tuludele positiivset tulemust ja tõenäoliselt pole see ka seekord.

See kehtib eriti juhul, kui Fed midagi “murrab” .

Kuigi investeerimise seisukohast seekord “võiks olla teistsugune” , ei panustaks ma oma pensionile jäämisele sellele vaatele.