Esmapilgul tunduvad kuld ja hõbe üsna vahetatavad. Mõlemad on hüpnootiliselt ilusad. Nende hinnad kipuvad tõusma ja langema samade finants-/poliitiliste jõudude mõjul. Väike (väga tark) osa elanikkonnast peab neid mõlemaid tõeliseks rahaks ja valdav, asjatundmatu enamus kui atavistlikke reliikviaid. Ja – mis kõige tähtsam – nad mõlemad säilitavad oma omanike ostujõu, kui tänapäeva fiat-valuutad aurustuvad nagu palavikuunenäod, mis nad alati olid.

Nii et soovite kindlasti mõnda (ja võib-olla palju) igast. Kuid kuld ja hõbe ei ole identsed. Neil on erinevates “raha nullimise” stsenaariumides erinevad tugevused ja nõrkused. Ja nende hinnad ei liigu sammus. Mõnikord on üks odav võrreldes teisega.

Kui palju me peaksime nüüd omama ja kui kiiresti peaksime plaanima veoki laadimist? Vastus on iga inimese jaoks erinev, kuid üldiselt on mõned asjad tõsi.

Kulla/hõbeda suhe

Kulla ja hõbeda suhtelised hinnad kipuvad kõikuma laias, kuid märgatavas vahemikus. Seda kulla/hõbeda suhet väljendatakse hõbeda untside arvuna, mis kulub untsi kulla ostmiseks ning see kipub tõusma ja langema koos väärismetallide investorite emotsionaalse seisundiga. Kui need investorid ei näe ette peatset inflatsiooni või muid rahalisi häireid, kalduvad nad kulla ohutuse ja stabiilsuse poole ning hoiduvad hõbeda volatiilsusest. Kulla hind tõuseb hõbedaga võrreldes, tekitades kõrge kulla/hõbeda suhte.

Kui investorid ootavad kasvavat inflatsiooni või muud valuuta ebastabiilsust, ostavad nad üldiselt väärismetalle, kuid kalduvad hõbeda suurema tõusupotentsiaali poole. Nii kuld kui ka hõbe tõusevad, kuid kulla ja hõbeda suhe langeb, kuna ostjad tõstavad hõbeda hinda kiiremini kui kulla oma.

Need kõikumised toimuvad tavaliselt vahemikus 40–80 (st 40–80 hõbeuntsi kullauntsi kohta), kusjuures suur arv viitab sellele, et hõbe on kullaga võrreldes odav ja väike arv tähendab, et kuld on hõbedaga võrreldes odav. Sellest vahemikust ületavad purunemised mõlemas suunas on kasulikud signaalid.

Ja ekstreemsed näidud on väga usaldusväärsed näitajad. Pange tähele 15 sekundit 2020. aastal, kui suhe tõusis 120-ni (kuna hõbeda hind langes 13 dollarile untsi kohta ja kulla untsi ostmiseks kulus 120 untsi). See oli suurepärane aeg hõbeda ostmiseks, kuna see ületas järgmise paari kuu jooksul märkimisväärselt kulda.

Praegu on suhtarv umbes 75, mis tähendab, et hõbe on mõõdukalt alahinnatud ja virnastajad peaksid seda lähiajal kullale eelistama.

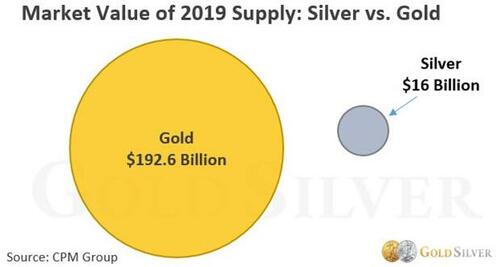

Kulla turg on suur, hõbeda oma väike

Miks on hõbe palju volatiilsem kui kuld? Sest see on palju väiksem turg. Enamik kunagi kaevandatud kullast on endiselt olemas kangide ja ehete kujul. Seevastu hõbedat kasutatakse tööstustoodetes ja seda sageli ei ringle. Tulemuseks on maailm, kus dollarites on palju rohkem maapealset kulda kui hõbedat. Seega kulub selle hinna dramaatiliseks muutmiseks vaid väike kogus uut investeerimisnõudlust, mis hõbeda sisse või välja voolab.

Erinevad rollid kriisiolukorras

Enamiku rahalise lähtestamise stsenaariumide korral tõuseb kulla ja hõbeda väärtus nii kõrgel kui ka asjade ostmisel. Aga erinevad asjad. Mõne untsi kulla eest ostetakse kasutatud auto, samas kui ühe või kahe hõbemündi eest ostetakse talupidajate turul nädalaks köögivilju. Mõlemad tehingukategooriad on olulised, mistõttu soovite osa igast metallist.

Transporditavus

Kui peate riigist lahkuma kiirustades, on kuldmünte lihtne transportida. 10 üheuntsilist kuldkotkast mahuvad kohvrisse maetud kinga sisse ja on piisavalt väärtuslikud, et anda altkäemaksu paljudele piirivalvuritele. Sama hõbeda ostujõud kaaluks tänase vahetuskursi juures 37 korda rohkem ja täidaks suure osa kohvrist.

Kokkuvõtteks võib öelda, et kulda on raskem kulutada, kuid seda on lihtsam transportida. Hõbedat on lihtsam kulutada, kuid raskem hoida ja teisaldada.

Konfiskeerimise oht

Mõttetu on näha vaeva väärismetallide virnastamisega, kui valitsus lihtsalt lööb kaasa ja võtab selle kõik ära. See juhtus kullaga 1930. aastatel, kui USA muutis erakulla omamise ebaseaduslikuks. Kas nad teevad seda uuesti? Tõenäoliselt mitte, sest 1930. aastatel oli kuld maailma raha, tänapäeval aga liigitatakse see kaubaks. Kui aga üha rohkem riike hakkab oma valuutasid kullaga tagama ja dollari hegemooniat ähvardama, võivad asjad muutuda.

Hõbe on tõenäoliselt konfiskeerimise suhtes immuunne, sest see on tööstuslik metall, mida tuhanded ettevõtted ostavad, müüvad ja laoseisus hoiavad. Selle omandiõiguse keelamine või piiramine oleks ülemäära häiriv.

Hõbe 60-40?

Nii et see taandub teie ootustele. Kas teete SHTF-i stsenaariumi korral vea või vaevlete? Kui esimene, võiksite eelistada kulda; kui viimane, siis hõbe. Kui te pole kindel ja soovite mõlema võimaluse jaoks valmistuda, tähendab kulla/hõbeda suhe 60–40% hõbeda/kulla segu (dollari väärtuses) jooksevhindades.

Kui palju kulda ja hõbedat peaksite omama?

Siit saab alguse kultuuride kokkupõrge. Traditsioonilised finantsplaneerijad ütlevad, et null protsenti teie netoväärtusest peaks olema mõttetutes kivides, mis pole aastakümneid olnud raha. Paindlikumad traditsioonilised finantsplaneerijad jagavad teid 1 või 2 protsendiga kullast ETF-is, nagu GLD (ÄRGE tehke seda, põhjustel, mida selgitatakse hilisemas artiklis). Ettevaatlikud kriisiinvesteeringute gurud nagu Jim Rickards (seda kirjeldatakse tulevases artiklis) soovitavad 10%, mis on mõistlik. Agressiivsem, kuid siiski mõistlik kombinatsioon oleks 10% teie investeeritavatest vahenditest füüsilistesse väärismetallidesse ja veel 10% kulla/hõbeda kaevandamise aktsiatesse (selgitatakse varsti).

Ajasurve?

Mis puutub sellesse, kui kiiresti peaksime seda tegema, siis on palju ristvoolusid. Fed kas jätkab karmistamist, kuni midagi puruneb, mis võib väärismetallide hindu koos kõige muuga alla tõmmata (seega pole kiiret). Või siis kapituleerub Fed pärast järgmist kohutavate majandusaruannete partiid, sütitades päästeralli, mis saadab Kuule kulda ja hõbedat (nii nüüd või mitte kunagi).

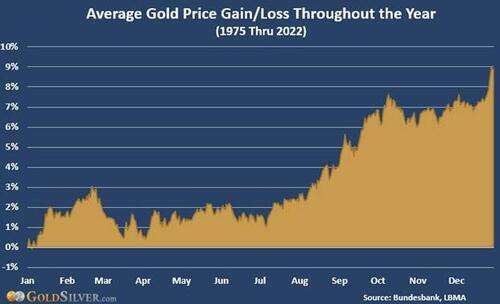

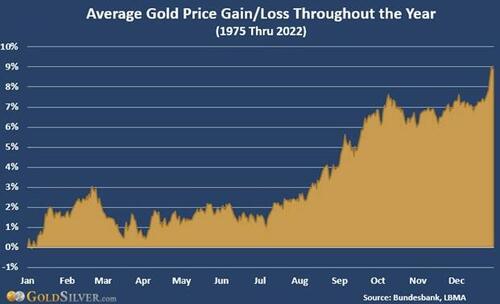

Jättes oma olemuselt ettearvamatu Föderaalreservi võrrandist välja, liigume väärismetallide jaoks kõige nõrgemasse hooaega (jah, need on hooajalised). Aasialastele, eriti hiinlastele ja indiaanlastele, meeldib kinkida pulmadeks kuld- ja hõbeehteid, kuna nad peavad selliseid asju õigesti kaasaskantavaks varanduseks. Enamik Aasia pulmi peetakse kevadel, mistõttu nende riikide juveliirid ostavad oma inventari sügisel ja talve alguses. Tulemuseks on üldiselt kulla ja hõbeda hinna tõus septembrist jaanuarini ning hinna langus hilisemal kevadel ja suvel. Järgmine diagramm (Jeff Clarki kullanõustaja loal) illustreerib mustrit.

Kokkuvõtteks võib öelda, et igaüks võib arvata, mida kuld ja hõbe järgmise kuue kuu jooksul teevad. Sellise ebakindlusega silmitsi seistes on dollari kulude keskmistamine, st iga kuu sama dollari koguse metalli ostmine on ilmselt parim lähenemisviis. Laske oma kiireloomulisusel määrata igakuine summa.