Autoriks Matthew Piepenburg GoldSwitzerland.com kaudu,

Allpool vaatleme matemaatikat, ajalugu ja praegust naftakeskkonda ülemaailmse võlakriisi taustal, et ilma tarokaarte kasutamata paremini ennustada valuuta- ja kullaturu suunda.

Tulevikku nägemine: matemaatika vs kristallpallid

Need, kes ootavad, peavad vaatama ainult praegust ja tagasiulatuvat matemaatikat, et teha suhteliselt selgeid prognoose, riskimata kruusi mänguga kristallkuuli ennustuste tuletamisel.

Pole üllatav, et lihtsate (ja ka kohutavate) USA võlatasemete teema ja matemaatika muudab sellise tulevikku mõtlemise peaaegu liiga lihtsaks.

Naftaprobleem: kas Anti-Shale on Ameerika-vastane?

Kuigi ma ei ole naftakaubanduses või USA vasakäärmuslaste rohelises poliitikas nii ladus kui teised, olen ma varasemates aruannetes väitnud, et praeguse administratsiooni kiltkivivastane poliitika tekitab head (vaieldavat?) keskkonnaalast rindu, jättes samas tähelepanuta matemaatikat, ajalugu ja teadust nii terve riikliku kui ka globaalse mõtlemise kohta.

(Kuid jällegi, kogu USA praeguse poliitika ärganud fiasko näib olevat ristiretkel, mille eesmärk on tühistada sellised asjad nagu matemaatika, ajalugu ja loodusteadused; seega on kontekstuaalne või globaalne mõtlemine väljaspool nende helidest tingitud kännukõnesid.)

Nafta on siiski oluline.

Ja kui mõista neid makromajanduslike teemade laiemas kontekstis, mida oleme aastaid jälginud – nimelt võlg, valuutad, inflatsioon, kuld, nurka surutud Föderaalreserv ja relvastatud USD –, on praegused ja tulevased suundumused juba liikumas.

Ja mis puudutab lõputut arutelu globaalse soojenemise, liblikasõbraliku energiapoliitika ja fossiilkütuste kui meie planeedi osa, mitte ohu üle, reaalsuse üle, siis ma ei ole siin kindlasti selleks, et vastata või lahendada sama.

Kindlasti ei saa sakslased (ja nende päikeseenergial töötavad ideed Euroopa osas, kus on väga vähe päikest) sellest aru… Tegelikult saavad nad suure osa oma (tuuma)energiast Prantsusmaalt ja on nüüd sunnitud põletama kivisütt, et sellest läbi pääseda talvel.

Olen siin siiski selleks, et tuua välja mõned objektiivsed faktid ja esitada mõned nürid küsimused.

Naftapoliitika

Kõigile tundub üsna selge, et Biden ei vastuta USA poliitika eest.

See on hirmutav fakt. Veelgi hirmutavam on aga kindlaks teha, kes vastutab?

Jällegi, ma ei saa vastata.

Aga kui ta vastutaks, oleks meil kõigil lõbus küsida, kuidas ta eeldab, et Saudi Araabia teda tervitab ja tema piinlikud palved Saudi Araabia tootmise suurendamiseks (et näiliselt leevendada USA paisutatud kütusekulusid), olles eelnevalt maailmale öelnud, et peab Saudi Araabiat paaria osariik…

Me kõik mäletame seda piinlikku rusikapumpamist kroonprintsiga.

Vahepeal veedab Saudi Araabia nüüd palju rohkem aega hiinlaste ja Iraaniga…

Meile meeldiks ka kuulda Valge Maja selgitust, kuidas ta eeldab, et USA põlevkivitoodangu suurenemine vähendab energiainflatsiooni, kui ta on samal ajal püüdnud naftat Ameerika leheküljelt seadusandlikuks muuta.

Lisaks tasuks kõrgetest kütusehindadest väsinud ameeriklastele ja poliitikutele meelde tuletada, et valdav enamus nendest kõrgendatud pumbakuludest tuleneb USA maksudest galloni kohta, mitte Saudi Araabia tootmiskärbetest.

Aga ma kaldun kõrvale.

Nafta matemaatika

USA naftatootmise ja -varude praeguse taseme juures peab USA (oma Dallase Föderaalreservi andmetel) tegelema 8-10% aastase energiahinna inflatsioonitasemega, et naftatööstuse tuled põlema jääksid tasuval hinnatasemel.

Sellised nafta/kütuse hinnakujunduse konservatiivsed inflatsiooninäitajad, kui neid vaadatakse üle 31 tonni USA föderaalvõla kontekstis, tähendab põhimõtteliselt seda, et Uncle Sami võime katta oma üha suurenevat riigivõlakoormust nõrgeneb vähemalt 8–10% aastas hetkel USA ajaloos, kus onu Sam vajab kogu abi, mitte nõrkust, mida ta võib saada.

Kas võidelda inflatsiooni vastu inflatsiooniga ja võla vastu võlaga?

Ütlematagi selge, et ainsaks “lahenduseks” nendele paisutatud võlakoormatele on rahaline hiireklõps Eccles’i hoones, mille hukatuslikuks (seni veel luustunud) “lahenduseks” paisutatud naftahindadega tegelemisel on veelgi inflatsioonilisem poliitika trükkida rohkem võltsraha, et inflatsioonikriisi “võlts” ravida.

Sa tõesti ei saa seda asja välja mõelda.

Toidetud rahapoliitika, alates sellest ajast, kui Greenspan müüs oma hinge (ja raha, kullaga tagatud akadeemilise väitekirja) Wall Streetile ja Washingtonile, taandub järgmisele: võlakriisi saame lahendada suurema võla ja inflatsioonikriisiga. rohkem, noh… inflatsioon.

Kas see tundub teile “terve rahapoliitikana”?

Või lihtsalt eksportige oma inflatsioon mujale maailma?

Kuid nagu ma olen aastaid hoiatanud, on Uncle Sami (maailma reservvaluuta omanikuna) esimene instinkt, kui ta annab talle enda tekitatud inflatsiooni kuuma kartuli, loovutada see ülejäänud maailmale – st eksportida tema inflatsiooni nii sõpradele kui ka vaenlastele.

Ülemaailmsed energiaimportijad Euroopas, arenevatel turgudel, Indias, Hiinas ja Jaapanis seisavad näiteks silmitsi sellega, mida raamatupidajad nimetavad maksebilansi kriisiks, kuid mida ma otsesõnu nimetan selle tegeliku nimega: valuutakriisiks.

See tähendab, et praeguse, kuid potentsiaalselt sureva naftadollari süsteemi kohaselt vajavad need riigid nafta ostmiseks rohkem USD-sid.

Kuid selles peitubki probleem.

Miks?

Lihtne: need USD-d on kokku kuivamas (kui rohkem ei prindita).

Kui kaua jäävad globaalsed valuutad (ja liidrid) USD vangideks?

Olenemata sellest, kas usute USD kui maksesüsteemi igavesse hegemooniasse või mitte, võime me kõik nõustuda, et USD likviidsus on kokku kuivamas (olgu see siis piimakokteili teooria neeldumise tõttu euro-dollari ja tuletisinstrumentide turgudel või postist -sanktsiooni de-dollariseerimine).

Riigid, kes seisavad silmitsi topelthädaga, kuna neil on vaja rohkem USA dollareid, et maksta üle maailma paisutatud naftahindade ja paisutatud dollarites nomineeritud võlgade eest, hakkavad hüüdma “onu!” mitte lihtsalt “onu Sam”.

Mida saavad need riigid teha USA dollarina tuntud kiusava kuuma kartuliga silmitsi seistes? Kuidas nad saavad neid suurenenud USD maksete (nafta ja võla) koormust teenindada?

Kuidas USA loob ülemaailmse valuutakriisi

Noh, kui USD-le selja pöörata (veel mitte), siis ainus praegune võimalus, mis teistel riikidel on, on devalveerida (st paisutada ja alandada) oma valuutat kodus, mistõttu onu Sam teeb oma probleemi peaaegu kõigi teiste omaks, probleem…

Nagu ma sageli ütlen, kellel on selliste sõpradega nagu USA vaenlasi?

Midagi peab siiski andma.

Kuidas füüsiline kuld pakub paremat hinda kui Fiati dollar

Sel selgelt purunenud süsteemil, kus USA ekspordib oma inflatsiooni maailmale, mis on alates 1970.aastatest sunnitud importima naftat katkise ja inflatsioonilise Greenbacki all, võib tõelise potentsiaali plahvatada.

Sellised riigid nagu Ghana on juba mõistnud, et parem on kaubelda naftaga päris kullaga kui võltsitud fiat-dollaritega.

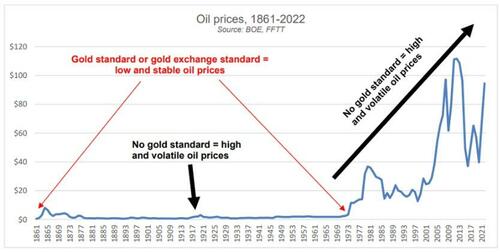

Näiteks ammu enne seda, kui naftadollarist sai hullumeelne kuningas, tunnistas ajalugu, et füüsiline kuld oli palju parem maksevahend stabiilse naftahinna lahendamiseks.

Vaata ise.

Kuna üha suurem osa maailmast mõistab, et valuutakriis on praegu mängus aeglaselt ja siis homme pidevalt suuremas valus, võib see maksebilansi (st valuuta) kriis kergesti areneda maksete muutumise reaalsuseks, milles kuld kerkib taas esile nafta eest parima maksesüsteemina.

Mõelge sellele.

Rohkem Tailwindsi kulla eest

Selle kirjutamise seisuga on füüsilised naftaturud üle 15 korda suuremad kui füüsilised kullaturud aastapõhise (USD) toodangu alusel.

Kui maailm pöördub aeglaselt (siis korraga?) nafta kullas (osaliselt või täielikult) arveldamise poole, et vältida ülemaailmset valuutakriisi, tuleb kulda ümber hinnata praegusest hinnast oluliselt kõrgemale tasemele.

Hmm.

Midagi jälgimist väärt, eks?

Noh, Zeitgeist viitab sellele, et me pole ainsad, kes neid suundumusi jälgivad …

Keskpangad püüavad kulda (ja laovad) kokku

Hiljutine üle 80 keskpanga poolus, mille valuutareservid on üle 7 tonni, näitasid, et 2 küsitletust kolmest usub kindlalt, et keskpangad ostavad 2023.aastal rohkem, mitte vähem füüsilist kulda.

Jällegi: kas näete trendi? Kas sa näed konteksti? Kas sa näed, miks?

Nagu ma olen lugematuid kordi öelnud ja ütlen veel lugematuid kordi: võlg on oluline.

Võlg on oluline, sest võlg, kui see ületab hullumeelsuse ja jätkusuutmatuse rubikoni, mõjutab kõike, mida meile, turumeestele, koolis ja kontoris õpetati – nimelt võlakirjad, valuutad, inflatsioon ja majanduslanguse tsüklid järgivad võlatsükleid.

Lühidalt: kõik on omavahel seotud.

Kui olete võlgadest aru saanud, on poliitikat, reaktsioone, nõrkusi, tõdesid, valesid ja tsükleid palju lihtsam näha, mitte lihtsalt “ennustada”.

Üha kasvav usu kadumine maailma reservvaluutasse ja selle piinlikesse IOU-desse (st UST-desse) ei ole pelgalt “kuldlutikate” pärusmaa, vaid selle nüri matemaatika lihtne ja ajalooline tagajärg, mis järgib alati katkiseid režiime, milleks USA on ja see pole erand.

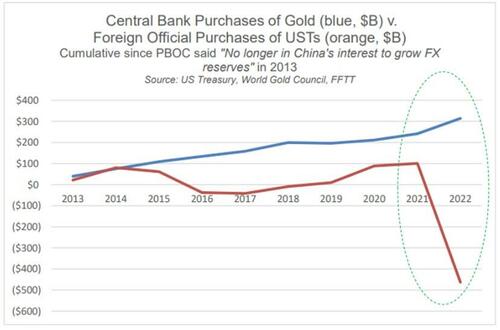

Seetõttu tasub allolevat graafikut korrata, kuna maailm on selgelt eemaldumas onu Sami joobes dollarite ja investeeringute vahel, mille pakkumine on piiratud ja kestus on lõpmatu.

Jällegi: näete trendi?