Esitanud QTRi Fringe Finance

“Siin on torm. Teil pole õrna aimugi, millist jama inimesed tõmbavad ja kõik kõnnivad ringi nagu neetud Enya videos. – Mark Baum

Isegi kui aktsiaturg vastu peab, peab midagi suures plaanis purunema.

See on kõige lihtsam viis, kuidas ma saan proovida ja selgitada, kuidas ma suhtun majanduse ja turgude seisu, mis on teile edastatud ausalt ja detailideta, kui keegi, kellel ei ole tegelikult ei kannatust ega tähelepanu, et sukelduda eurodollari süsteemi või tee, mida prinditud raha kulgeb QE või QT ajal.

Fakt on see, et ma lihtsalt ei hooli sellest, kuidas süsteemi sooled töötavad. Ma ei pea hoolima. Pean vaid teadma, et raha loomine kui majanduslanguste “lahendamise” meetod ei saa kesta igavesti: päästmiseks vajalikud dollarisummad muutuvad liiga kiiresti astronoomilisteks ja inflatsioon muutub pakilisemaks probleemiks. Siis, nagu me praegu, takerduvad keskpankurid “inflatsiooni ja majanduslanguse vastu” kivi ja raske koha vahele. See on vigane süsteem, mis kunagi kasutas lünka (raha trükkimine) ära, et probleemidele plaastrit laksutada. Seejärel mõtlesime, et saame seda teha pidevalt, et hoida end ja valijaid pidevalt mugavalt, esitades illusiooni, et kõik on tehtud “normaalsesse olekusse” – ja nüüd peame lõpuks leppima väga ebamugavaga meie tegude tagajärjed.

Kuidas on see raamatureportaažiga inimeselt, kes seda raamatut tegelikult ei lugenud? Ja ma ei pidanud isegi mainima “vahetuslepinguid” või “intressimäärafutuure”, et võlts kõlaks nutikalt.

Kui jätta kõrvale see, mida bürokraadid räägivad hoiuste kindlustuse ja keskpanga poliitika kohta praeguse panganduskriisi ajal, siis tundub, et selle all inimesed unustavad, et majandus on äsja sattunud suuresse kaose ja rahutuste basseini. % intressimäärad, mida me väidetavalt kasutame inflatsiooni vastu võitlemiseks.

CNBC.com

Ja nii nagu Covidi puhul, ei paista tänased pealkirjad turgudel toimuva tegelikkusega ühtivat. Kas me peaksime ausalt uskuma, et silmitsi pankade ebaõnnestumiste kaskaadiga, mis on nüüdseks hõlmanud Silicon Valley Banki ja Credit Suisse’i, mille nimed nagu Charles Schwab ja Deutsche Bank on samuti loobitud, et tõeline “lend ohutusse” on inimesed kas valavad oma raha Nasdaq QQQ ETF-i 27-kordse tuluga? Sest see on see, mis toimub.

Loomulikult on see lihtsalt süsteemi liiga suure likviidsuse jääkmõju, käitumuslikud stiimulid, mis on viimase 30 aasta jooksul vabaturu poolused ümber pööranud ja aktsiaturg, mida on hellitatud, lastud, mikrojuhitud ja manipuleeritud nii kaugele, et see enam ei tee mingit mõtet.

Mida kaugemale me teelt kõrvale kaldume, seda lähemale jõuame millelegi, mida me peame andma.

Powell ja Yellen

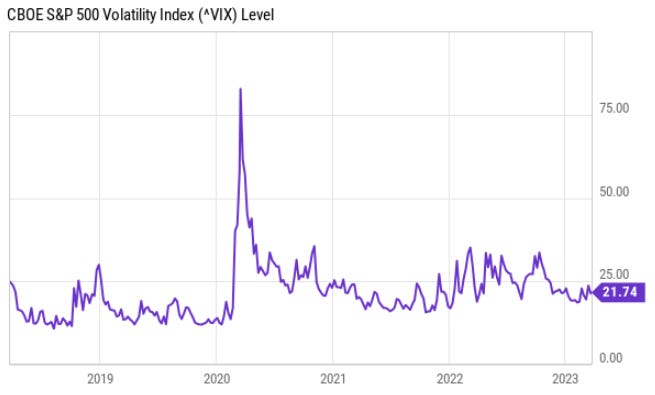

Ma arvan, et põhipunkt, mida täna püüan välja tuua, on see, et ma usun jätkuvalt, et me ei ole veel näinud viimast – ega isegi tegelikult algust – volatiilsusest, mida intressitõusude tõttu ootame.

Lisaks pankade tõrgetele muutuvad üha tavalisemaks sellised pealkirjad nagu see riskifondide kohta, mis kannavad võlakirjade hinnalanguse tõttu suuri kahjusid.

Kui krüptoökosüsteemis vedeleb ikka veel üle 1 triljoni dollari ja tehnoloogiaaktsiad on “risk off” kauplemine, siis teate, et me pole veel kogenud isegi pisukestki hirmu või kapitulatsiooni. See on sama ülbus ja ülbus, mis meil oli QE lõpmatuse ajal.

Ja me hoiame seda “plaani”, kuni Mike Tysoni kõnepruugis saame lõpuks “suu löögi” millegi poolt, mida me ei näinud tulemas.

Küsimus on: mis läheb katki ja millal?

Mul on teile täna vastus: kes pagan seda teab?

Me hakkame juba nägema lendu kulla ja hõbeda poole, tõenäoliselt kaitsena süsteemi ja inflatsiooni vastu korraga, aga ka vastusena ideele, et Föderaalreserv peatab tõenäoliselt peagi ja seejärel pöördub. Viimase 6 kuu jooksul on kulla hind 20% tõusnud:

See metallide liikumine on toimunud enne, kui Jerome Powell on viidanud intressimäärade langetamisele.

Tegelikult ütles ta eelmisel nädalal, et intressimäärade langetamine ei kuulu Fedi baasjuhusse. Nagu ma olen juba kuid rääkinud, ootan ikka veel, et turg mingil hetkel paisub, mis sunnib siis Föderaalreservi kiirustades intressikärpeid tegema. Mitte ainult, et me pole veel väljamüüki näinud, me pole näinud isegi müügiettepanekut.

Kui ma püüan visualiseerida Föderaalreservi prioriteete, mis põhinevad nende selgrootul tegevusel viimase paarikümne aasta jooksul, ei suuda ma mõelda vaid sellele, et nad tahavad aktsiate hinda iga hinna eest kaitsta.

Teisisõnu, hüppeline inflatsioon rahatrükkimise tõttu on neile okei, kuni varade nominaalhind tõuseb. Tõusvad varade nominaalhinnad näivad alati ületavat majanduse krahhile Fedi jaoks. Miks? Kuna esimene “lahendus” suurendab ebavõrdsuse lõhet ja kaitseb varaga inimesi (rikkaid), samas kui viimane vähendaks ebavõrdsuse lõhet ja kahjustaks ebaproportsionaalselt varalisi (rikkaid).

Stsenaariumi korral, kus Fed laseb majandusel kokku kukkuda, selle asemel et inflatsioonile järele anda, oleksid rikkad kõige vastuvõtlikumad tõeliste kahjude kandmisele. Ja me ei saa seda, eks?

Nüüd öelge selle asemel, et Fed püüab kõndida õhukese piiri inflatsiooni ja majanduslanguse vahel. Midagi peab ikkagi purunema, see ei pruugi olla nii selgelt väljendunud või nii kiire, kui keskpank pühendub ühele teisele. Ja “murdmise” all ei pea ma silmas lihtsalt seda, et majandus kukub kuskil, ma pean silmas seda, et see ilmub millegi hinnas… kuskil.

Heitke pilk sinna ja leiate ümbrise peaaegu igale loole, mida soovite ise rääkida. On analüütikud, kes väidavad, et kulla hind läheb 8000 dollarini, on analüütikud, kes väidavad, et nafta võib ulatuda 300 dollarini, on analüütikud, kes väidavad, et Dow Jones tõuseb 50 000-ni, on analüütikud, kes väidavad, et vask tõuseb 20-kordseks ja on analüütikud, kes väidavad, et võlakirjaturg läheb näkku tulukõvera kontrollist.

Ühtäkki näeb mu jõhker ausus tunnistades, et mul pole õrna aimugi, mis järgmiseks juhtub, päris hea, eks?

Asi on selles, et kuigi kõigil on erinev arusaam konkreetse rikke kohta, langeb see kõik kokku leppimise alla, et kuskil on hindades mingi suur rike. Tahaksin teile öelda, Jim Simonsi stiilis, et mul on olukorra kohta teoreetiline matemaatiline arvamus, kuid fakt on see, et ma lihtsalt istun Eastwood-in-Gran-Torino stiilis ja rüüpasin õlu ootab, et midagi õhku lööks.

Lihtne ja laiem mõte, mida ma üritan välja tuua, on see, et rahulolu turul, mille tunnistajaks me praegu oleme, on ennekuulmatu.

Turg teeb, mis ta tahab – ma ei saa seda kontrollida. Kuid mida ma saan kontrollida, on see, kui tähelepanelikult ma jälgin ja tähelepanu pööran. Usun tõesti, et oleme aktsiaturgudel enne väga suurt tormi rahus, seega keskendun teravalt igapäevasele meeleolule. Tuleb aeg, mil “hirmu tekitamine” lõpeb ja ma arvan, et turg on taas autopiloodil. Aga see aeg pole praegu.

Tegelikult peaks keegi teavitama Sara Eisenit ja CNBC-d, et “hirmu õhutamine” on nüüd jõudnud CNN-i.

Vahepeal ei ole Silicon Valley Banki õhkutõus ja sellest tulenevad kõikumised turul viinud volatiilsuse taset murettekitavale tasemele, eriti kui võrrelda pandeemia algusega.

Ja ärgem unustagem, et kõige selle all peame ikka veel tegelema väga reaalsete tagajärgedega, mis tulenevad tagajärgedega tegelemata jätmisest viimastel aastakümnetel. Taas on aeg võtta ravim meie kohutavast rahapoliitikast ja see omakorda nõuab palju suuremat reageerimist kui kunagi varem keskpankadelt.

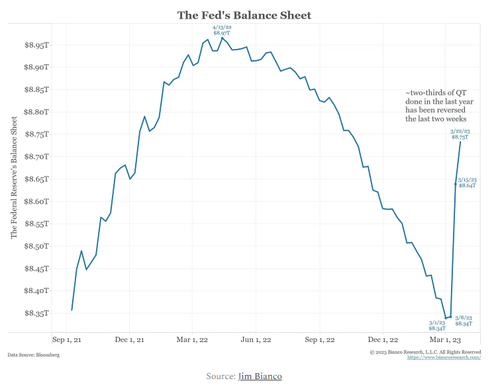

Suurem osa Föderaalreservi juba läbi viidud kvantitatiivsest karmistamisest on juba keskpanga bilanssi tagasi kantud. Nüüd liigub värav metsikult teises suunas, kuna Föderaalreservi bilanss hakkab paratamatult taas kasvama.

Ma tean, et ma kordan end sellest asjadest palju rääkides, kuid on nii oluline mõista: Föderaalreserv tõstab endiselt intressimäärasid.

Jällegi, need intressitõusu (või kärpimise) meetmed mõjutavad majandust viivitusega juba miljonindat korda. Silicon Valley Banki õhkupaiskumine oli tõenäoliselt kuus kuud kuni aasta tagasi toimunud intressimäärade tõstmise tagajärg.

See tähendab, et meil on kuus kuud kuni aasta intressimäärade tõstmist, mida pole majanduses veel “töödeldud”.

Ma arvan, et seda lugedes toimub lööke. Ma garanteerin teile, et praegu on kuskil suure riskifondi tagaruumis järelevalveametnikud, kes uurivad kohe-kohe aset leidva (või juba juhtunud) massilise plahvatuse suurust ja ulatust, millest keegi veel ei tea.

Kuid aja jooksul ilmnevad kõik need löögid ja ebaõnnestumised. Ja siis pole nii, et nad on lihtsalt võluväel süsteemist välja pääsenud ja me kõik saame oma äri teha. Seejärel on teil kõik vastaspooled, keda tuleb hoolikalt uurida ja kontrollida. Lisaks sellele mõjutab iga uus õhkutõus veidi rohkem psühholoogiat ja sentimenti turul, julgustades riskima hoiakut ja suurendades järjekordse õhkutõusmise tõenäosust. Jah.

Jällegi, ma arvan, et Fed sõidab siin appi, kuid ainult siis, kui turg puruneb millekski kõvaks ja liikumatuks. Kui börs oleks 100-korruselise hoone katuselt alla kukkunud keeglipall ja Föderaalreserv astus reageerima alles pärast seda, kui see kõnniteele vastu paiskus, oleks see praegu ikkagi umbes 98.korrusel. Mulle meeldiks kuulda teie mõtteid selle tasuta arutelu

kommentaarides selle kohta, milline turuosa teie arvates esimesena õhku lööb, kus see hindades kõige rohkem kajastub ja milline on teie arvates Föderaalreservi plaan läheb edasi.