Föderaalreservi andmetel on hoiused USA kommertspankades langenud peaaegu kahe aasta madalaimale tasemele. See arv on pärast Silicon Valley panga kokkuvarisemist langenud 500 miljardi dollari võrra. Panganduskrediidi kogumaht on aga USA keskpanga andmetel tõusnud uue rekordkõrguseks, 17 triljoni dollarini. Vähem hoiuseid, aga rohkem krediiti. Mis võib valesti minna?

Vältimatut laenukriisi lükkab edasi ainult konsensuslik seisukoht, et Fed süstib kogu vajaliku likviidsuse ja intressimäärade kärpimine toimub peagi. See on äärmiselt ohtlik panus. Pankurid otsustavad võtta rohkem riske, oodates, et Fed naaseb peagi lõdva rahapoliitika juurde ja eeldavad kõrgemat puhaskasumi marginaali, mis on tingitud intressimäärade tõusust, hoolimata suurenenud viivislaenude suurenemise riskist.

See, et panganduskriis on leevendatud, ei tähenda, et see on läbi. Pangandussüsteemi kokkuvarisemine on sümptomid palju suuremast probleemist: aastaid kestnud negatiivsed reaalmäärad ja ekspansiivne rahapoliitika, mis on tekitanud arvukalt mulle. Pankade bilansi risk ei seisne ainult kohustuste poolel deposiitide vähenemises, vaid varade tulusa ja investeerimise osa väärtuse languses. Pangad on tsükli ja rahapoliitika ekspansiooniga niivõrd võimendatud, et nad lihtsalt ei suuda kompenseerida varade poole 20% kahjumi, viivislaenude olulise tõusu või riskantsemate investeeringute mahakandmise riski. Võlatase on nii kõrge, et vähesed pangad suudavad olukorra halvenedes omakapitali kaasata.

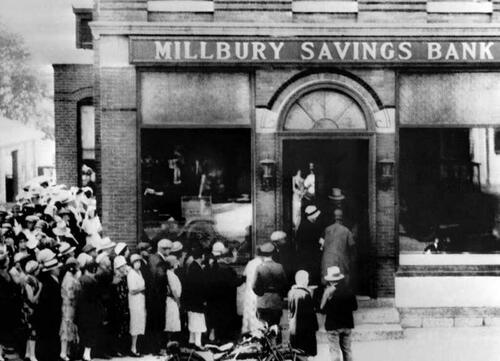

Hoiuste lendu ei toimu, sest kodanikud on rumalad. Suurimad hoiustajad on ettevõtted, väikeettevõtted jne. Nad lihtsalt ei saa endale lubada oma sularaha kaotamist, kui pank läheb likvideerimisele. Kui Fed kehtestas suvalise otsuse selle kohta, milliste pankade hoiused tehakse terviklikuks ja millised mitte, võttis hirm taas võimust.

Ameerika investorid ja ettevõtted mõistavad seda.

USA-s rahastatakse aga kaheksakümmend protsenti reaalmajandusest väljaspool pangakanalit. Suurem osa rahastamisest pärineb võlakirjadest, institutsionaalsetest finantsvõimendusega laenudest ja erasektori otsestest keskmise turu laenudest. Euroopas rahastatakse IMFi andmetel 80% reaalmajandusest pangalaenuga.

Võib-olla mäletate 2008.aastal, kui Euroopa analüütikud kordasid, et kõrge riskitasemega laenude kriis oli konkreetne sündmus, mis mõjutas ainult USA panku ning et Euroopa finantssüsteem oli tugevam, kapitaliseeritum ja paremini reguleeritud. Kaheksa aastat hiljem toibusid Euroopa pangad endiselt Euroopa kriisist.

Miks on Euroopa pangad võrdselt või rohkemgi ohus?

Euroopa pangad on tugevdanud oma bilanssi väga riskantse ja muutliku instrumendi, tingimuslike konverteeritavate hübriidvõlakirjadega. Need näevad nende suure tootluse tõttu välja uskumatult atraktiivsed, kuid võivad tekitada negatiivse doominoefekti ettevõtte omakapitalile, kui asjad lähevad hapuks. Lisaks on Euroopa pankade põhikapital tugevam kui 2009.aastal, kuid see võib langeval turul kiiresti halveneda.

Euroopa pangad laenavad massiliselt valitsustele, riigiettevõtetele ja suurtele konglomeraatidele. Kasvav mure riigiriski pärast on kohene. Lisaks on paljud neist suurtest konglomeraatidest zombifirmad, kes ei suuda oma intressikulusid ärikasumiga katta. Raha ülejäägi perioodidel tunduvad need laenud äärmiselt atraktiivsed ja riskid tühised, kuid igasugune usalduse vähenemine riigivõlakirjade vastu võib finantssüsteemi varade poolt kiiresti halvendada.

EKP hinnangul on euroala pankade riskipositsioonid kodumaiste riigivõlakirjade suhtes alates 2020.aastast nominaalsummas oluliselt tõusnud. Kodumaistesse riigivõlakirjadesse investeeritud varade osatähtsus on kasvanud Itaalia pankade puhul 11,9%-ni ja Hispaania pankade puhul 7,2%-ni ning Prantsusmaa ja Saksamaa pankade puhul 2%-ni. See on aga vaid osa pildist. Samuti on suur kokkupuude riigi või valitsuse toetatavate ettevõtetega. Selle üks peamisi põhjusi on see, et kapitalinõuete direktiiv (CRD) lubab riigivõlakirjadele määrata 0% riskikaalu.

Mida see tähendab? Et Euroopa pankade suurim risk ei ole hoiuste lend ega investeerimine tehnoloogiaettevõtetesse. See on otsene ja katmata seos riigiriskiga. See võib tunduda ebaoluline, kuid see muutub kiiresti ja kui see juhtub, kulub taastumiseks aastaid, nagu nägime 2011.aasta kriisis.

Euroopa pankade eripäraks on ka see, kui kiiresti võib viivislaenude osakaal halveneda. Kui majandus nõrgeneb või stagneerub, muutuvad laenud väikestele ja keskmise suurusega ettevõtetele ning peredele riskantsemaks ning mitmekesise ja alternatiivse laenusüsteemi puudumine, nagu USA, tähendab, et laenukriis kahjustab reaalmajandust sügavamalt. Me kõik mäletame, kuidas viivislaenud kasvasid kahe aastaga aastatel 2008–2011 kiiresti hallatavalt 3%-lt koguvarast mõnes ettevõttes kuni 13%-ni.

Euroopa pankade varad on rohkem avatud riigiriskile ja väikeettevõtete maksevõime halvenemisele, aga ka suurtele zombie tööstusettevõtetele.

EKP viimane laenuuuring näitab, et ettevõtete, kodumajapidamiste ja kinnisvaralaenude krediidistandardid karmistuvad kõikjal. Kui reaalmajandust rahastatakse 80% ulatuses pangalaenudega ja pangad on tugevalt avatud riigiriskile, tuleb nõrgema majanduskeskkonna doominoefekt finantssüsteemile igalt poolt, väidetavalt madala riskiga valitsuse seos ja kõrgem risk on väike ja keskmise suurusega ettevõtted.

Seni väidavad analüütikud jällegi, et panganduskriisil pole Euroopaga midagi pistmist, sest regulatsioon on tugevam ja kapitaliseeritus jõulisem.

Sama konsensus korrati 2008.aastal.

FT ja EKP andmetel on hoiustajad võtnud euroala pankadest viimase viie kuu jooksul välja 214 miljardit eurot ning väljavool saavutas veebruaris rekordtaseme. Ei vasta tõele, et deposiidilend pole Euroopas probleem.

Suurim viga, mida Euroopa ametivõimud ja investorid teha võivad, on tõdeda, et see aeg on teistsugune ja panganduskriis euroala süsteemi ei taba. Oluline on tugevdada põhikapitali baasi, osta tagasi vahetusvõlakirju, mis võivad aktsiakapitali hävitada ja kehtestada ranged protseduurid, et vältida negatiivset mõju riigivõlakirjadele reaalmajandusele.

Teadmatuse ja ülbuse kombinatsioon pani eurooplased uskuma, et nad on 2008.aasta kriisi suhtes immuunsed, sest nad uskusid oma bürokraatliku ja ülepaisutatud regulatsiooni imelisse jõusse. Ükski regulatsioon ei aita, kui kõik reeglid on loodud nii, et need võimaldaksid suurendada riskipositsiooni peaaegu maksejõuetutele valitsustele ettekäändel, et see ei nõua kapitali ja riskita. Riigirisk on halvim risk üldse. Euroopa pangad ei tohiks langeda sellesse lõksu, et arvavad, et tonnide viisi eeskirju kõrvaldavad finantssüsteemi kriisi ohu.