Autoriks Alasdair Macleod GoldMoney.com-i kaudu,

Üha rohkem riikide valitsusi loobub USA mõjusfäärist. Aasiaga kauplemise võimalused on võrreldavad dollarikeskses maailmas kasvavate valuuta- ja pangandusriskidega.

Pikaajaliselt väljakujunenud finantsturgudel laguneva pangandussüsteemi taustal näib Hiina renminbi turvalise pelgupaigana. Tänu säästupõhisele majandusele jäi Hiina tarbijahindade inflatsioon väga madalaks, kui lääneliidu inflatsioon tõusis hüppeliselt.

Nüüd seisame silmitsi laenukriisiga, kuna pangad näevad vaeva, et vähendada oma operatiivset kapitali, mis on muutunud ebamugavalt kõrgeks. Järelikult tõstetakse laenuintresse, mis viib intressimäärade kontrolli keskpanga käest välja. Laenukriisist tingitud kõrgemad intressimäärad ja seega ka võlakirjade tootlused eskaleerivad alles algusjärgus olevat panganduskriisi.

Sellest tulenevalt paisutatakse keskpanga laenu, et vältida kommertspangandusvõrgustiku kokkuvarisemist ja rahastada kasvavat riigieelarve puudujääki. Nende tingimuste väljavaade ja realiseerumine viib lõpuks fiat-valuuta väärtuste kokkuvarisemiseni ning dollarite, eurode ja naelsterlingite välismaised omanikud hakkavad alles ohtu mõistma.

Geopoliitika õõnestab nüüd dollarit

Viimastel nädalatel on oht dollari hegemooniale märgatavalt suurenenud. Nagu rotid, kes lahkuvad uppuvalt laevalt, taganevad üha rohkem riike dollarist Hiina renminbi ja vähemal määral ka muude arenevate turgude valuutade kasuks. Hiina on sõlminud rahulepingu Iraani ja Saudi Araabia vahel ning Saudi Araabia omakorda parandab nüüd oma diplomaatilisi suhteid Süüriaga.

Näib, et Ameerika jaga ja valitse Lähis-Ida poliitika on kukutatud. Väidetavalt on isegi Mehhiko põhjanaabri poliitikat trotsides valmis aktsepteerima renminbisid. Ja Brasiilia on alati olnud BRICS-riikides B. Nüüd on Argentina taotlenud ühinemist laieneva BRICS-iga koos Alžeeria, Indoneesia ja Iraaniga.

Väidetavalt on huvitatud ka Saudi Araabia, Türgi, Egiptus ja Afganistan ning teised tõenäolised BRICS-i liikmeks pürgijad, sealhulgas Kasahstan, Nicaragua, Nigeeria, Senegal, Tai ja Araabia Ühendemiraadid. Kõigi nende rahandusministrid olid kohal BRICSi laienemisdialoogi kohtumisel, mis toimus mullu mais. Ja kui nad kõik ühineksid, oleks laienenud BRICS-riikide nominaalne SKT 30% suurem kui Ameerika Ühendriikidel, nad esindaksid üle 50% maailma elanikkonnast ja kontrolliksid üle 60% maailma gaasivarudest.

Pärast Hiina diplomaatilist riigipööret Lähis-Idas külastasid Prantsusmaa president Macron ja Euroopa Komisjoni president Ursula von der Leyen eelmisel nädalal Pekingis president Xit, et näha, kas ta suudab veenda venelasi kaaluma rahulepingu sõlmimist Ukraina küsimuses. See ei jõudnud kuhugi. Kuid hiinlased näivad nägevat Prantsusmaad Euroopa Komisjonist olulisema kaubanduspartnerina. Samal ajal kui Macron sai täieliku diplomaatilise kohtlemise, jäi hiljuti Taiwani teemal kullikõne pidanud von der Leyen kõrvale.

Macroni populaarsus Hiina juhtkonna seas on kahtlemata seotud tema pikaajalise poliitikaga edendada Hiina ja Prantsusmaa vahelisi diplomaatilisi ja kaubandussuhteid, kusjuures Hiina teeb Prantsusmaale olulisi investeeringuid. Ja hiljuti teatati, et Prantsusmaa Hiinasse veeldatud maagaasi eksportija nõustus dollari asemel isegi renminbides.

Ilmselgelt võtsid hiinlased seda kõike Macroni tähistamisel arvesse. Lisaks ütles Macron ajakirjanikele lennul Pekingist Guangzhousse, et Euroopa ei tohi olla USA Taiwani tegevuskava järgija ja et Euroopa riigid ei peaks takerduma “kriisidesse, mis pole meie omad” (Daily Telegraph, 11.aprill). Seejärel tekitas Macroni pressibüroo tüli, püüdes tsenseerida tema varasemaid kommentaare.

See episood viitab sellele, et Prantsusmaa distantseerub EL-i ühtsusest välispoliitika osas, ja tekib küsimus, kui vähe võib kuluda selleks, et murda mitte ainult ELi ametlik lähenemisviis, mis on rohkem kooskõlas von der Leyeni seisukohaga, vaid ka NATO. Ja me võime aimata, mida Xi Macronile Ukraina teemal ütles: seiske eurooplastena enda eest ja ärge käituge nagu ameeriklased. Siis võivad venelased rääkida, kuid ilma ameeriklasteta laua taga. Kahtlemata oli see sama sõnum, mille Putin Macronile ütles, kui ta eelmise aasta alguses Moskvat külastas.

Hiinal pole mitte ainult õnnestunud Lähis-Idas diplomaatilisi edusamme kindlustada, vaid temast on ühtäkki saanud ka maailmaasjade hegemoon – sellest ka Macroni ja von der Leyeni visiit. Lisaks BRICS-riikidele on Hiina Shanghai koostööorganisatsiooni ühine juht. Kuigi tema enda majanduse SKT on nominaalväärtuses USA omale teisel kohal (14,7 triljonit dollarit võrreldes 20,89 triljoni dollariga), on Hiina ostujõu pariteedi põhjal oluliselt suurem (32 triljonit dollarit USA 23 triljoni dollari vastu). [iii]

Lisaks hakkab Hiina uuesti laienema pangalaenu suurenemisega, samal ajal kui USA pangalaen väheneb. Kaubanduspartneritele üle maailma saadetud signaal on viia oma huvid vastavusse pigem Hiina kui Ameerikaga. Kuid neutraalsed vaatavad ka fiat dollaripõhise pangandussüsteemi seisu ja jõuavad tõenäoliselt järeldusele, et see kujutab endast süsteemseid ohte, mida oleks mõistlik vältida.

USA pangandussüsteemi tegelik positsioon

USA pangandussüsteemi olukord tekitab kahtlemata ülemaailmset muret. Madalate intressimäärade ajad on nüüd ilmselgelt möödas ning pangandussüsteemi ellujäämisele kõrgema intressimääraga keskkonnas hindavad kindlasti ka väliskasutajad. Ja see ei jää märkamata, et USA rahapakkumine, mis koosneb peamiselt pangahoiustest, väheneb. Viimane pangakrediidi positsioon nende ühise bilansi teisel poolel on näidatud alloleval St Louis FREDi graafikul.

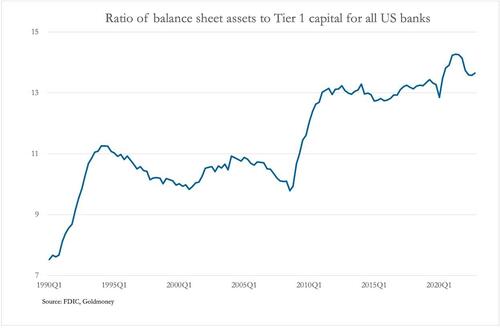

Pangalaen ei ole protsentides veel nii palju langenud kui Lehmani kriisi ajal, kuid näib, et see väheneb agressiivsemalt. Siiski on iga panga krediidikriisi puhul levinud hirm kahjumi ees, mis asendab kasumisoovi ja nende mõju suure finantsvõimendusega pankade bilanssidele. Allolev diagramm, mis on koostatud FDICi pankade suhtarvude tabelitest, illustreerib tegelikku positsiooni panga aktsionäri vaatenurgast.

Ligikaudselt näeme, et varade ja esimese taseme omavahendite suhte põhjal on kogu pangandussüsteem oluliselt rohkem võimendatud, kui see on olnud alates 1990.aastast, mil FDIC-i näitajad algasid. Suhtarv on nüüd vähenemas, tõenäoliselt veelgi enam, kui 2023.aasta I kvartali statistika varsti kättesaadavaks muutub.

Põhimõtteliselt on kaks võimalust, kuidas suhe normaalsemale tasemele naasta. Kumbki pank kaasab rohkem omakapitali, mis paljudel juhtudel oleks bilansilise väärtusega võrreldes allahinnatud ja seetõttu ebasoovitav. Teise võimalusena peavad nad vähendama oma bilansi varade poolt. Pangad valivad kollektiivselt viimase variandi.

FDICi andmetel vähenes pankade koguvara 2022.aastal vaid 120 miljardit dollarit, seega ei olnud pangad laenuriskiga enne jaanuari oluliselt tegelenud. Kuid olid mõned olulised bilansi suundumused. Hoitavad väärtpaberid langesid 362 miljardi dollari võrra, kuid selle sees vähenesid õiglase väärtusega müügiks saadaolevad väärtpaberid 1033 miljardi dollari võrra, samas kui lunastustähtajani hoitavad väärtpaberid kasvasid 676 miljardi dollari võrra. Ilmselgelt oli kaotuste varjamiseks aknakate. Samuti müüdi 407 miljardit dollarit hüpoteegiga tagatud väärtpabereid. Ja sularahajääke vähendati 981 miljardi dollari võrra.

FDIC-i andmetest võib järeldada, et pangalaenu vähenemine eelmisel aastal tulenes peamiselt likviidsete varade, mitte mittefinantstegevuseks laenu andmisest. Tõepoolest, laenude ja liisingute kogusumma kasvas 980 miljardi dollari võrra. See tähendab, et 2022.aastal kajastas pangalaenude sõlmimine riski piiramise asemel pangandussüsteemi likviidsuse vähenemist. Kui üldse, siis panga maksejõuetusest tulenev risk on sellega suurenenud.

Fed toodab ajakohasemat teavet kui FDIC. Allolevad funktsioonid pärinevad Fedi 7.aprilli H.8 tabelist.

- Kokkuvõttes kasvas pangalaen aastaga 1,6%.

- Kõik pangakrediidi väärtpaberid vähenesid 6% võrra 5228,6 miljardi dollarini. See hõlmab riigikassa ja agentuuri väärtpabereid (langus 4,7%, 4153,4 miljardi dollarini), muid väärtpabereid (11% langus 1075,2 miljardi dollarini). Arvatavasti on osa langusest tingitud võlakirjade tootluste tõusust alates eelmise aasta aprillist, mitte aga tegelikust võlakirjade müügist. Tegelikku positsiooni varjatakse sellega, et teadmata kogused võlakirju liigitatakse ümber lunastustähtajani hoitavatele võlakirjadele, mitte turuhinnale, nagu nägime Silicon Valley panga pankrotis.

- Pangakrediidi laenud ja liisingud kasvasid aastatagusega võrreldes 5,1%, kuid tegelikult langesid eelmise kuuga võrreldes veidi, 12 065,3 miljardi dollarini. Kaubandus- ja tööstuslaenud langesid 5,4% võrra 2756,1 dollarini. Võib eeldada, et see arv kujutab endast käibevõlakirja ning praegu on vara väita, et mittefinantstegevusest võetakse krediiti aktiivselt välja.

- Tarbimislaenud kasvavad jätkuvalt 6,6%, kuid need näitajad ei ole piisavalt suured, et bilansimahud oleksid olulised.

- Rahavarad on langenud 34% 3355,2 miljardi dollarini. See rida kajastab hoiukassa sularaha, sissenõudmisel olevaid sularahaartikleid, teiste pankade ja keskpanga võlgnevusi. See kajastub ka FDICi numbrites.

- Kohustuste osas on suurte tähtajaliste hoiuste maht kasvanud 43,9%, 1843,9 miljardi dollarini, kuid see on suhteliselt väike võrreldes muude hoiuste langusega, mis on alates 2022.aasta veebruarist vähenenud 1384 miljardi dollari võrra. See tähendab üldise likviidsuse olulist langust nii praktiliselt kui ka regulatiivsest seisukohast.

See paneb meid keskenduma viimase aasta likviidsuse muutustele. Võttes arvesse sularahaartiklite muutust, muude hoiuste muutust ja lahutades ebastabiilseks rahastamiseks peetavate suurte hoiuste suurenemise, tähendab see 2192 miljardi dollari väärtuses halvenemist. Kõik need näitajad on sesoonselt korrigeeritud, mis aasta lõikes ei erine oluliselt tegelikust. Kuid pangandussüsteemi ühise bilansi varade poole tagatise hindamisel peame kasutama korrigeerimata numbreid.

Näeme, et kuigi koguvarad on aasta jooksul kasvanud 523 miljardi dollari võrra, vähenesid jääkvarad, millest on maha arvatud kohustused, 35,7 miljardi dollari võrra 2158,6 miljardi dollarini, andes pangandussüsteemi koguvarade suhteks selle tingliku kapitali 10,7 korda. Kuid korraliku riskipõhise kapitali suhte korral, mis on 13,65-kordne FDIC-i numbrite põhjal ülaltoodud teisel diagrammil, langeb aktsiate tagamine 1692 dollarile – see on hirmutav lähikuudel tekkida võivate kahjude kontekstis.

Kui 13,65-kordne suhtarv on varasemaga võrreldes liiga kõrge, on see väiksem kui teiste jurisdiktsioonide pangandussuhtarvud. Ja koos selle suure finantsvõimendusega on murettekitav bilansi likviidsuse halvenemine.

Tuletised on elevant toas

Aastaid tagasi ütles mulle edukas ettevõtte arst, et ta ei ole enam sellel töövaldkonnal, sest ta ei usalda kellegi raamatupidamist, juhtkonda ega auditit. USA pangandussüsteemi analüüsimisel avalikult kättesaadava teabe kasutamisel on mõistlik hoiatus.

Teame, et pangandussüsteemi stressitestid on loodud edu saavutamiseks, sest ükski regulaator ei anna alla dokumentidele, mis kinnitavad tema enda ebaõnnestumist. See puudutab vähem kogu süsteemi hõlmava pankade maksejõuetuse riski kvantifitseerimist, vaid rohkem laiemale avalikkusele turvatunde pakkumist.

Pangad on krediidi vahendajad ja suur osa nende äritegevusest on seotud hoiuste kohustuste, mida saab lühikese etteteatamisega või ilma etteteatamata tagasi võtta, vastavusse viimine varadega, mida ei ole võimalik realiseerida. Seetõttu on likviidsus ehk deposiidide väljavõtmise võimalus nii oluline. Ja seepärast on meie analüüsis märgitud likviidsuse halvenemine hoiatussignaal.

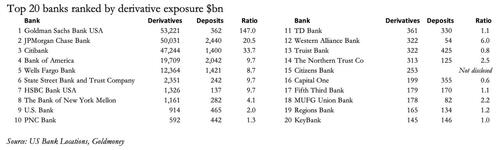

Veelgi enam, asjaolu, et pankade kontod on koostatud kooskõlas reguleerivate asutuste heakskiiduga, tähendab, et neisse tuleks siiski suhtuda skeptiliselt. Näiteks miks ei võeta üksikute pankade olukorra hindamisel nõuetekohaselt arvesse tuletisinstrumentide kohustusi, samas kui repod, mis on sarnased kohustused, on? Mõne panga puhul on tuletisinstrumentide kohustused palju suuremad kui kombineeritud pangandussüsteemide bilansid ja isegi riikide SKTd. Allolevas tabelis on näidatud kahekümne USA kõige enam avatud panga tuletisinstrumentide positsioon ja tuletisinstrumentide suhe klientide hoiustesse, mis on bilansipõhise rahastamise peamine allikas.

Tuleb tunnistada, et kõiki tuletisinstrumentide riske ei tohiks mõõta nende tingliku väärtusega. Krediidiriski vahetustehingud, mis on kodumaises panganduses tõenäoliselt ülekaalus, ei kohusta osalejaid arveldama oma tinglikke summasid, mis on üksnes kontrollväärtused. Kuid välisvaluuta forvard- ja vahetustehingud ning kauba tuletisinstrumendid ning müüdud optsioonid seavad pankadele ja teistele osalejatele täieliku arveldamise kohustuse. Ainuüksi USA pankade välisvaluuta dollari positsioon oli BIS-i hiljutises dokumendis hinnanguliselt 80+ triljonit dollarit, mis on neli korda USA SKT ja mis sisaldas järgmisi kommentaare:

„Välisvaluutaturu (FX) osa on tohutu, seninägematu dollarilaen. Näiteks valuutavahetustehingu puhul laenab Hollandi pensionifond või Jaapani kindlustusandja dollareid ja laenab eurod või jeenid “spot-jaga” ning hiljem maksab dollarid tagasi ja saab euro või jeeni “forward-jaga”. Seega meenutab valuutavahetustehing koos selle lähisugulase valuutavahetustehinguga repolepingut ehk repot, mille “tagatiseks” on pigem valuuta kui väärtpaber. Erinevalt repodest kajastatakse nende instrumentide maksekohustusi bilansiväliselt, pimeala. Üle 80 triljoni dollari suurused täitmata kohustused maksta USA dollarites valuutavahetus-/forward- ja valuutavahetuslepinguid, enamasti väga lühiajalised, ületab dollari riigivõlakirjade, repo- ja kommertspaberite aktsiaid kokku.”

BISi kvartaliülevaade, detsember 2022

BIS-i artikkel juhib tähelepanu sellele, et valuutavahetustehingu turud on haavatavad rahastamise kitsikuse suhtes ja et USA-välised pangad võlgnesid börsiväliste tuletisinstrumentide eest 39 triljonit dollarit, mis seob USA pangandussüsteemi ülikõrge ülemaailmse süsteemse riskiga.

Kauba tuletisinstrumendid on sarnased välisvaluuta positsioonidele ning nendel turgudel tegutsevad ka USA pangad nii reguleeritud futuuride kui ka börsiväliste tuletisinstrumentide osas. Tuletisinstrumentidele omased riskid on tunduvalt suuremad kui pelgalt lepingu ebaõnnestumine, kusjuures vastaspoolte ahelad on tavaliselt seotud börsiväliste turgudega, mis hajutavad süsteemse riski kõikidest finantskeskustest USA pangandussüsteemi ja vastupidi. Nende kohustuste nõuetekohane lisamine pankade bilanssidesse brutopõhiselt (erinevalt tasaarvestatavale saldole) mitte ainult ei löö regulatiivsesse režiimi, vaid hoiataks avalikkust tegeliku finantsvõimenduse ja seega ka pangandussüsteemiga seotud riskide eest. Pole ime, et need kohustused on avalikkuse eest varjatud.

Laenutõmbumisest tulenevate tagajärgedega tegelemine

Krediidilepingute sõlmimisel ja mõju intressimääradele on üksikutele laenuvõtjatele ilmsed tagajärjed. Lisaks on kogu USA majanduses tegutsejad kohandanud oma käitumist, et saada kasu tugevalt alla surutud intressimääradest ja laenude kättesaadavusest, eeldusel, et need tingimused jätkuvad. Väga vähesed ärimehed ja tarbijad said aru, et nad on krediidimullis, mis alates intressimäärade tõusust hakkab lõhkema. Oleme olnud tunnistajaks esialgsetele mõjudele võlakirjadele ja finantsvaradele, mis lähtuvad intressimäärade väljavaatest. Praeguseks on mullide lõhkemine peatunud, kuna energiahinnad langesid tipptasemelt ja esialgne paanikatunne on taandunud. Kuid isegi ilma laenu edasise vähenemiseta,

Mõnda mittefinantssektorit ähvardavaid ohte juba märgitakse. Näiteks Föderaalreservi vormi H.8 kohaselt kasvasid kinnisvaralaenud aasta tagasi 555 miljardi dollari võrra 5385 miljardi dollarini. Intressimäärade tõusu ajal ja tagantjärele on raske põhjendada, miks kollektiivpangandussüsteem suurendas laenuandmist sellele sektorile. Kas pangad näevad nüüd seda viga? Millisel hetkel saavad nad aru, et krediidi laialdane vähenemine õõnestab tagatiste väärtust nii panga kui ka selle laenuvõtjate kahjuks?

Vastus sellele ja sarnastele mõistatustele on see, et järk-järgult hakkavad meile kõigile koitma tagajärjed, kui pangad muutuvad üha riskikartlikumaks.

Kuna intressimäärad hakkavad õigesti kajastama laenulepingu tingimusi, võetakse era- ja ärikinnisvara laenud ära. Mitte ainult finantseerimiskulud ei suurene, vaid ka varade väärtuse säilitamiseks vajalik rahastus muutub kättesaamatuks. Ja pangalaenu äravõtmine levitab kriisi ka kommertslaenuga tagatud väärtpaberitesse ja muudesse varaga tagatud väärtpaberitesse. Sellele riskile on kõige rohkem avatud piirkondlikud ja väiksemad pangad ning juba praegu spekuleeritakse ärikinnisvarasektori võimaliku kriisi üle.

Tagajärjed välisinvestoritele

Seni oleme märkinud, et dollari välisomanikke on hoiatatud dollaripõhise pangandussüsteemi haprusest ning juurdepääs nende hoiustele ja investeeringutele sõltub Ameerika Ühendriikide lubadest, selle viie silma turvavõrgust ja Lääne-Euroopa NATO liikmed. Samuti mõtlevad nad ette, kuidas Fed, EKP ja teised suuremad keskpangad reageerivad, kui panganduspositsioon veelgi halveneb. Nad poseerivad järgmisi mis-kui-sõnu:

- Mis saab siis, kui intressimäärad kipuvad veelgi tõusma, mille põhjuseks on keskpanga rahapoliitika asemel laenuvõimaluste vähenemine? Kas see toob kaasa rohkem pankade pankrotte, kuna tuletisinstrumentide mäe toetamiseks vajalik krediit kuivab?

- Mis saab siis, kui USA ja tema liitlased seisavad silmitsi majanduslangusega? Kuidas see mõjutab dollarit ja teisi valuutasid võrreldes Hiina renminbiga ja mille majandus kasvab?

- Mis siis, kui Hiina ja Venemaa pakuvad dollaripõhisele valuutasüsteemile kindlamaid rahalisi alternatiive? Milline on mõju dollarile ja selle kaupade ja nendest saadud toodete ostujõule?

Nende tulemuste mõistmisel on kesksel kohal asjaomaste rahandusasutuste reaktsiooni ennetamine pangalaenu sõlmimisel. Kuna peaaegu kõik SKT arveldatakse pangakrediidi ülekannetega, toob selle koguse vähenemine automaatselt kaasa nominaalse SKP languse. Oodatavad tagajärjed on tööpuuduse kasv, valitsussektori tulude vähenemine ja hoolekandekulude suurenemine. Teisisõnu suureneb valitsemissektori eelarvepuudujääk ja samuti nende laenuvajadus.

See asetaks USA ja selle dollari ebamugavasse olukorda. Viimastel aastakümnetel on USA hakanud üha enam sõltuma USA riigikassa võlgade välisostmisest, kuid pärast dollari relvastamist Venemaa vastu on rahastamisallikas vähenemas. Tõepoolest, jaanuarile eelnenud aasta jooksul vähendasid välismaised omanikud oma osalust 253 miljardi dollari võrra. Ja selle sees kasvasid valitsusvälised osalused 163 miljardi dollari võrra, samas kui välisriikide valitsused vähendasid oma 416 miljardi dollari võrra.

Nende osaluste hindamist kahjustaks pangalaenu sõlmimine, sest kui laenunõudlus ei lange selle pakkumisest kiiremini, tõstab intressimäärasid ja võlakirjade tootlusi krediidipuudus. Nendel asjaoludel seisab valitsus silmitsi sellega, et keskpanga rahapoliitikast sõltumata peab valitsus oma puudujäägi rahastamiseks emiteerima kõrgema tootlusega võlakirju. Ja nagu Ühendkuningriik leidis 1970.aastatel oma mitmete rahastamiskriiside käigus, seisid selle olukorraga silmitsi nii võlakirjade kui ka valuuta müüjad välismaised omanikud.

See võib USA varade ja dollari välisomanikule tunduda ilmne. On juba valmis vähendama oma kokkupuudet relvastatud dollaritega Hiina renminbi kasuks, dollarite (ja võib-olla vähem ilmselgelt ka eurode, naelsterlingite ja jeenide) välismaiste müügiga, mis on samamoodi silmitsi pangalaenu, tõusvate intressimäärade ja kommertspankade maksejõuetusega ja isegi keskpanga maksejõuetuse tõttu) näib, et dollari eesotsas reservvaluutade hoidmise päevad võivad lõppeda. Lääne liidu valuutade ja võlakirjade likvideerimine välisriikides satub seejärel vastuollu kasvavate rahastamisnõuetega, mis on tingitud majanduslanguse tagajärgedest nende valitsuste rahandusele.

Meie analüüsist USA pangandussüsteemi halveneva likviidsuse ja suure finantsvõimenduse kohta – mis ei ole nii võimendatud kui Euroopa ja Jaapani liitpangandussüsteemid – on selge, et panganduskriis on oma varajases staadiumis. Lisaks viitavad tuletisinstrumentide kohustuste bilansiväline iseloom ja sümpaatsete raamatupidamiseeskirjadega varjatud bilansilised kahjumid sellele, et keskpangad peavad seisma oma kommertspangandussüsteemide taga tervikuna. Katsed kehtestada valikuliselt moraaliriski distsipliini annavad peaaegu kindlasti tagasilöögi.

Kuid olles omandanud ka võlakirju ja muid varasid kvantitatiivse lõdvendamise teel kõrgeima võimaliku hinnaga, on keskpangad ise maksevõimelised vaid halvimal võimalikul ajal rekapitaliseerides või oma valuutakohustusi kujuteldamatute koguste võrra laiendades.

Arenenud maailm seisab silmitsi täiusliku tormiga, mis näib olevat kindel, et hävitab oma fiat-valuutad. Seevastu Hiinal ja Venemaal on Aasia tööstuslikuks laienemiseks usaldusväärne plaan. Mõlema valitsuse rahandus on stabiilne, Hiina pangandussüsteemi säästud on ajendatud lääne tarbijapõhise alternatiivi asemel. See tähendab, et tarbijahinnad on omakorda stabiilsed ja renminbil on suhteliselt tugeva valuuta soovitavad omadused.

Veelgi enam, Venemaalt tulev meeleolumuusika on see, et nad kaaluvad rubla kullatasemele viimist. Ja kui see ei õnnestu või isegi lisaks sellele, töötavad nad kaupade hinnakujunduse ja tehingute arveldamise eesmärgil eraldi kulla või kaubaga tagatud valuuta kallal. Sellisel sammul on ilmselged eelised. Intressimäärad ja rublavõlakirjade intressimäärad langevad aja jooksul praeguselt 10% tasemelt stabiilsele 2–3% baastasemele. Ja mitte ainult ei vähendata oluliselt energia- ja toormehindade volatiilsust, mis on ilmselgelt tootmise rahastamise kasuks, vaid ka ebastabiilne dollar tõrjutakse nende kaubandusest välja – see on nii Venemaa kui ka Hiina ammune ambitsioon.

Seetõttu pole üllatav, et mitteühine maailm kaldub dollaritelt ja eurodelt renminbi ja muude valuutade poole.

Hinnainflatsioon lääneriikide majandustes ei lange sihtmärgini

Makroökonomistid ootavad hindade langust nõudluse languse tõttu: teisisõnu ootavad nad tootmise ülejääki — malthusilikku üleküllust. Varude likvideerimisel võib olla negatiivne hinnamõju, kuid see on vaid lühiajaline mõju ega määra edasist kurssi üldisele hinnatasemele, mis kajastub ebastabiilse fiat-valuuta väärtuses, mida mõõdetakse üldise hinnatasemega.

Eeldatakse, et majanduslanguse edenedes nõudluse vähenemine on tingitud tööpuuduse kasvust ja seetõttu jääb üha suuremal arvul töötutel tarbijatel vähem kulutada. Kahtlemata on see tõsi. Kuid samal ajal väheneb tootmine. Ja kuigi nõudluse ja pakkumise tasakaal on erinevate kaupade ja teenuste puhul erinev, väheneb mõnel juhul tootetoodang isegi kiiremini kui nõudlus selle järele. Seetõttu ei saa kunagi väita, et majanduslangus tooks kaasa üldise ülejäägi. Tõepoolest, Say seadus, mille Keynes töötas välja, et sillutada teed tema riigi poolt juhitud majandusteooriatele, on selles küsimuses selge.

Kuigi tootmine rahastab tarbimist endiselt raha ja krediidi vahendusel ning nende vahel säilib üldine tasakaal, näib kaupade väärtus tõenäoliselt põhjustavat hinnalanguse, sest majanduslanguse alguse puhul võib eeldada, et see toob kaasa kauba ülejäägi, enne kui kaevandustööstus reageerib oma toodangu vähendamisega. Fiati valuutades mõõdetuna on nafta- ja gaasihinnad eriti kõikuvad. Kuid suhe pole nii sirgjooneline.

Allolev diagramm näitab WTI nafta hinda USA dollarites ja ametlikult määratud majanduslangusi, mis on varjutatud. Nende kahe seos on ebaselge, kuna nafta hind tõusis 1990. ja 2007.aasta majanduslanguse alguses, samal ajal kui see langes järsult enne lühikest majanduslangust 2020.aastal. Kuid see langes pärast 1991., 2001. ja 2008.aasta majanduslangusi. Kui korrelatsioon on olemas, oli majanduslanguse mõju naftale ja muudele toorainetele tõenäoliselt liialdatud tuletisinstrumentidega seotud spekulatiivse tegevuse tõttu, mis viis 2020.aasta aprillis isegi WTI esiotsa hinnad korraks negatiivsele territooriumile.

Samuti on hinnamuutused, mis tulenevad valuuta väärtuse muutustest. WTI naftahinnad tõusid 2020.aasta aprillis alla nulli kuni 120 dollarini vaid kahekümne kolme kuuga. Kuid juba enne venelaste tungimist Ukrainasse, kuigi üldiselt eeldati, et nad ei tungi, oli hind tõusnud 90 dollarini.

Seega, kuna pangad karmistavad laenutingimusi ja lääneriikide majandused triivivad majanduslanguse poole, ei lange üldine tarbijahindade tase ametlike organite prognooside kohaselt ning järelikult kajastavad üldise hinnataseme muutused valdavalt muutusi nende vastavates valuutades ostujõuna.

Makromajanduslik eksitus, mis ennustab üldist üleküllust, on sel nädalal IMFi raporti taga, mis ennustab Ühendkuningriigi intressimäärade naasmist “ülimadalale tasemele”. Õigemini oli see meediaraport IMFi maailmamajanduse väljavaate 2.peatükist, mis üritas hinnata (müütilist) loomulikku intressimäära eeldusel, et hinnainflatsioon taastub sihttasemeni. Sa võid sellele raha panna, kui oled vale. Ükski matemaatiline modelleerimine ei suuda fikseerida erinevusi inimeste usalduse tasemes valuuta vastu ja seetõttu peavad hoiustajad hüvitist andma sellesse laenu.

Järeldus

Kõik märgid viitavad maailma fiat-valuutarežiimi lõppemisele. Ja koos sellega toimub keskpanganduses radikaalne muutus. Arvestades, et lääne liidu keskpangad on kõik ise tehniliselt pankrotis, on nende ja nende valuutade ellujäämine küsitav.

Fiat valuutasüsteemist väljuvad SDR ja keskpanga valuutareservid. Vaid usaldusväärne kulla tagamine valuutadele tagab nende väärtuse mõõdetuna üldise hinnatasemega. See tekitab märkimisväärseid raskusi 1,3 miljardile inimesele Põhja-Ameerikas, Euroopas, Jaapanis ja antipoodides. Seevastu saavad 3,8 miljardit Aasias ja veel miljardil Aafrikas ning suuremal osal globaalsest inimkonnast võimaluse elada paremat elu.

See, mil määral meie, kes elanud maailmas elame, kannatavad, sõltub sellest, kui kaua kulub meie statistilistel asutustel oma poliitiliste vigade, riigi praktiliste piirangute äratundmiseks ja valijate veenmiseks, et riigi vastutusel ei saa olla vabakäijad. Kogu makroökonoomika teadus on viinud meid pettekujutlusse ja sellest tuleb loobuda. Vabad turud tuleb taas omaks võtta ja riik minimeerida.

Aasia hegemoonidele reageerimise viis on soodustada vabakaubandust ja kaotada nii palju kui võimalik kaubandustariifid kõigi rahvaste vastastikuseks kasuks. Peame jäljendama nende välispoliitikat, mille eesmärk on tunnustada teisi valitsusi ja kultuure, sekkudes ainult meie otseste huvide kaitseks. See oli lord Liverpooli, Castlereaghi ja Wellingtoni tarkus, kui nad koostasid Napoleoni sõdadele järgnenud Suurbritannia kursi, määrates Suurbritanniale kursi, et saada üheksateistkümnendal sajandil võimsaimaks majandusjõuks.

Aga see, kus me saame neist midagi paremat, on omandiõiguste austamine, sest see on üks suur viga nii Venemaal kui ka Hiinas, kus riigi huvid kasutavad seadust või peamist jõudu, et kodanikud nende omandist ja vabadusest ilma jätta.

Samal ajal on meil üksikisikutena mõistlik välja tulla ebaõnnestunud fiat-valuuta finantssüsteemist ja koguda legaalset raha, et kaitsta oma rikkust. Ja see on kuld.