Autoriks Charles Hugh Smith OfTwoMindsi ajaveebi kaudu,

Süsteemis, mida hoiavad alal üha suuremad äärmused, kaob usaldus väga kiiresti, kui järgmine äärmus ei suuda nõela liigutada.

Paljud vaatlejad eeldavad, et intressimäärad langevad tagasi nulli, kuna inflatsioon hajub ja keskpangad tormavad turgutama langevaid majandusi. See ootus on viimase 15 aasta (2008–2023) sündmuste põhjal mõistlik, kuid kui me suumime välja 50-aastasele ajajoonele, saame teistsuguse vaatenurga ja teeme teistsuguse järelduse.

2023 ei ole 2008 ja erinevuse saab kokku võtta ühe lausega: globaalne risk on ümber hinnatud. Intressimäärad ei kajasta ainult inflatsiooniootusi ja keskpanga stiimuleid; intressimäärad ja võlakirjade tootlused kajastavad ka krediidiraha maksumuse riskipreemiat ning kui riskiprofiil on põhimõtteliselt muutunud, siis krediidiraha riskipreemia ja maksumus peegeldavad seda sõltumata inflatsioonist ja keskpanga stiimulitest.

Globaalne majandus muutub põhimõtteliselt ja see hindab kõike ümber: raha/krediidi maksumust, varade hinda, riskimaandamise ja kindlustuse väärtust jne. Kogu selle ümberhindamise peamine tegur on risk, sest riski ümberhindamine sunnib kõike ümber hindama.

Kui risk on madal ja läbipaistev, on riskipreemia madal ja see kajastub madalates ja stabiilsetes kuludes. Kui risk tõuseb ja seda on raske hinnata, tõuseb riskipreemia ja see tõstab kulusid.

Varade hindamisel hindavad kõrgemad riskid varasid vastavalt riskiprofiilile kõrgemaks või madalamaks: mis juhtub varaga, kui likviidsus väheneb riskidest tingitud kriisis? Kui krediit kuivab, mis juhtub vara nõudlusega?

Risk kipub ennast tugevdama. Kui vaatame ringi ja näeme, et kõik teised on kindlad, et risk on pigem teoreetiline kui reaalne, lõpetame riskide ostmise halbade asjade juhtumise eest ja maksame lisatasu varade eest, millel läheb hästi madala riskiga ajastul.

Aga kui me näeme, et teised inimesed hakkavad kaitsma – müüvad varasid, maksavad võlgu, vähendavad kulutusi ja riskivad investeerimisega –, siis tõmbame ka meie sarved.

Mis muutus? Ülemaailmne majandus alustas 1990.aastate alguses riskide vähenemise tsüklit kogu süsteemis järgmiste riskide vähendamise muutuste tõttu:

1. NSV Liidu lagunemine ja ülikalli kõrgendatud riskiga külma sõja lõpp.

2. Odava nafta üleujutus, kuna kõik 1970.aastatel avastatud ülihiigelmaardlad algasid tootmise tipus.

3. Hiinast sai odav “maailma töötuba”, mis võimaldas 30 aastat ettevõtete kasumit hüppeliselt kasvatada, kuna ettevõtted vähendasid kulusid, viies tootmise Hiinasse.

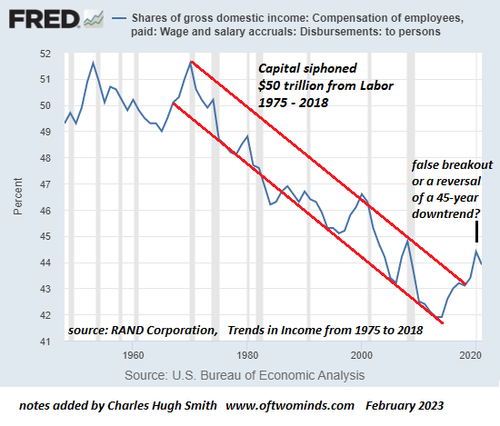

4. See üleviimine suurendas kasumit, vähendades samal ajal tootmiskulusid tänu palju madalamatele tööjõukuludele, leebetele/olematutele keskkonnastandarditele ja Hiina tootjate valmisolekule aktsepteerida žileti kasumimarginaale.

5. Ülemaailmse riski vähenemine ja globaliseerumise deflatsioonimõju (offshoring ja uute turgude avamine) võimaldasid keskpankadel alandada intressimäärasid 30 aasta jooksul ilma inflatsiooni esile kutsumata ning erasektori pangandus-/laenutegevust laiendada laenu ja finantsvõimendust, muutes tõhusalt globaliseerumise/kaubaks muutmise. finantsinstrumendid, mis maandasid riske (Finantseerimine).

6. Pärast kümneaastast viivitust (1980.aastad) hakkasid personaalarvutite, tarkvara ja lauaarvutite kirjastamise edusammud lõpuks tootlikkust tõstma.

7. Neoliberalismi majandusteoloogia võeti omaks ülemaailmselt. Neoliberalism väidab, et “turud lahendavad kõik probleemid” ja seega on universaalne lahendus muuta kõik turuks, vähendades regulatsioone ja riiklikku järelevalvet.

Kõik need jõud kippusid piirama kaupade, kaupade ja teenuste hindu ning vähendama süsteemseid riske, laiendades samal ajal turge, finantsuuendusi ja kasumit. See lõi globaalse “voorusliku tsükli”, milles iga dünaamika tugevdas teisi.

See “vooruslik tsükkel” lõppes 2008.–2009.aasta globaalse finantskrahhiga, kuid äärmuslikud poliitikad piirasid selle kümneks aastaks:

1. Hiina käivitas kokkuvarisemise vastu ajaloo suurima laenukasvu (Russell Napieri fraas).

2. Föderaalreserv ja teised keskpangad alustasid finantsrepressioonipoliitikat (st finantsturgude tsentraalne haldamine, mitte ei lase turujõududel dikteerida likviidsust, hinda, riske jne), mis viis intressimäära nullpoliitikani (ZIRP), mis oli tegelikult negatiivne. -määrad, kuna inflatsioon jätkus 1,5% kuni 2% tasemel.

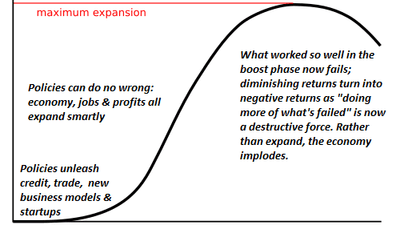

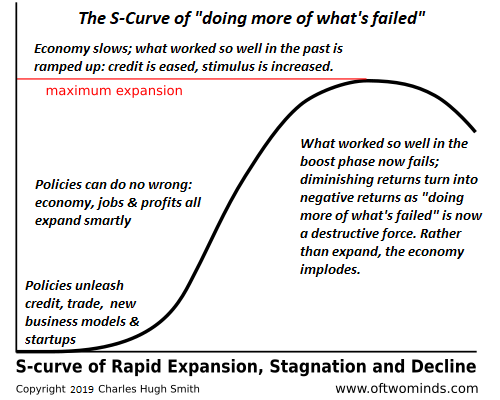

Miks “vooruslik tsükkel” lõppes? Põhiline vastus on tootluse vähenemine: iga uue poliitika või dünaamika, nagu neoliberalism, globaliseerumine või finantseerimine, tulud järgivad S-kõverat (vt allolevat diagrammi), kus esialgne tootlus on tohutu (tõukefaas) ja seejärel dünaamika muutudes üldlevinud, vähenevad tulud kuni stagnatsioonini. Sel hetkel süsteem laguneb, kui ei rakendata uusi äärmuslikumaid meetmeid – näiteks Hiina võla suhe SKTsse kahekordistub 140%-lt 280%-le ja intressimäärad surutakse nullini.

Teine tegur on siseturgude kannibaliseerimine, kui globaliseerumine oli kerge kasu toonud. Finantsiseerimine hakkab näima “uuenduslik” väitega, et see suudab maandada kõiki riske madalate kuludega, vähendades finantsmängude mängimise riski tõhusalt nullini. Nagu Benoit Mandelbrot ja teised selgitasid, ei ole see võimalik struktuursetel/matemaatilistel põhjustel (turud on fraktalid jne).

Kuna kerge kasu väheneb, võtab finantseerimine varad, mis kunagi olid madala riskiga ja muudab need “instrumentideks”, mida saab ülemaailmselt müüa “madala riskiga varadena”. Nii juhtus koduhüpoteekidega, mis muutusid väga reguleeritud ja madala riskitasemega halvasti reguleeritud/pettusteks ja pakendati väga petlikeks hüpoteegiga tagatud väärtpaberiteks, mis varjasid tegelikku riski – kõrget – madalate nõuete taga riski.

Kuna kulud Hiinas ja teistes tootmisriikides kasvasid, hakkasid tõusma ka tööjõukulud ning kõrgemad maksud ja mandaadid, et vähendada kontrollimatust industrialiseerimisest paratamatult tingitud lämbuvat õhusaastet ja mürgitatud vett/mulda.

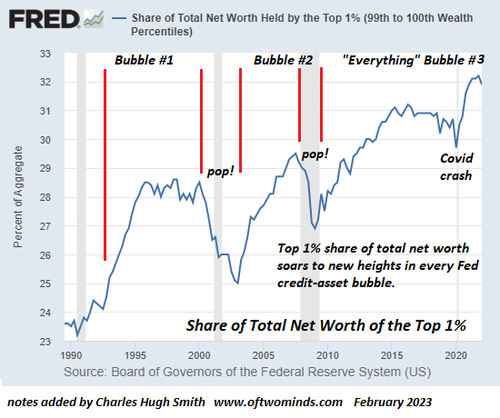

Kapitali/krediidi maksumuse nullilähedane alla surumine tekitas erasektori loodud kapitali tsunamilaine nii pangandussektoris kui ka mittepangandussektoris (varipangandus). See odav krediit vallandati seejärel ülemaailmsetele turgudele, et jahtida mis tahes suure tootlusega investeeringuid, mis loomulikult tähendab hasartmänge riskantsetel varadel, kaitstes samal ajal panuseid kaotuste eest.

Kogu see finantskorraldus – ZIRP, odav, rikkalik krediit, tootluse tagaajamine – sõltub lõppkokkuvõttes likviidsusest, st ostjate suurusest, et luua turg kõigile, kes soovivad vara müüa. Kui likviidsus väheneb mis tahes põhjusel – pangakriis, turupaanika vms –, siis saavad müüjad ostjad otsa ja turg hindab vara üha madalamale tasemele, kuni ostjad ilmuvad. Pakkumiseta/nulllikviidsuse turul pole ostjaid enne, kui hind läheneb nullile.

Mullide tekitatud “rikkuse” võimalik hävitamine kukutaks kogu ülemaailmse finantssüsteemi, sest kõik need varad on tagatiseks maailma tohutule krediidi-/võlamäele.

Likviidsuse aurustumine aastatel 2008–2009 on see, mida endine Föderaalreserv Alan Greenspan määratles riskina, mida ta ette ei näinud.

Mis siis aastatel 2007–2009 muutus? Globaliseerumine ja finantseerumine liikusid “vooruslikust tsüklist” stagnatsiooni/languse suunas, poliitika muutus äärmuslikumaks, et varjata kasvavaid süsteemseid riske ja miljardi uue töötaja lisandumine, kes püüdlesid kõigi keskklassi elustiili kaupa tarbivate luksuskaupade poole, neelasid üleliigse tootmise, nafta ja muud kaubad. Kuna ülejäägid olid kadunud, pidid hinnad tõusma hakkama.

Pärast Covidi sulgemist ja taastumist muutus Hiina poliitika “maailmale avatud” ja “rahumeelse tõusu” asemel agressiivseks militariseerimiseks ja Hiina ühiskonna juurdepääsu piiramiseks välismaailmale.

Kõik need tegurid tõid esile riskid, mida oli edukalt varjatud: riskid, et globaalsed tarneahelad võivad katkeda või geopoliitika tõttu häirida; risk, et finantseerimismängud võivad õhku tõusta; oht, et neoliberalism ei suutnud pettuse ja ärakasutamise riske maha suruda; riskid, et hüppeliselt kasvav võlg ületab reaalmajanduse laienemise, võlakriiside tekitamise ja äärmuslike poliitikate riskid, mis põhjustavad soovimatuid tagajärgi (moraalne oht, äärmuslik riskide võtmine jne) ja tagasilöögi (taasindustrialiseerimine, kaubandussõjad jne)).

Lisaks nendele riskidele on praegu demograafilised, kapitali-, tööjõu- ja ressursiriskid. Geopoliitilised pinged tõusevad, mis on ajalooliselt tüüpiline ajastutele, kus esmatarbekaupu napib ja/või kättesaamatuks/kulukaks muutub. See stimuleerib taasindustrialiseerimist, ümberpaigutamist, sõpruskonda jne, mis kõik on riikliku julgeoleku küsimused, mille eesmärk on vähendada sõltuvust rivaalidest või riskantsetest tarneahelatest.

Tegelikult peab rahvusriik võtma juhikoha dereguleeritud turgudelt, mis on neoliberaalne ideaal.

Seda taasindustrialiseerumist ajendab ka üleminek mittesüsivesinike energiaallikatele – eesmärk, mis nõuab palju rohkem kapitali, kui enamik eeldab, isegi kui see jääb ebarealistlikele ootustele alla. Nõudlus triljonite järele uute investeeringute järele survestab krediiti tarbimiseks (uued kodud, sõidukid, puhkused jne), tõstes krediidikulusid sõltumata muudest tingimustest.

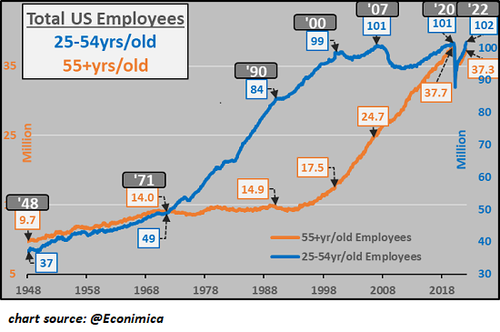

Viimase kümnendi jooksul on sündimus paljudes arenenud ja arenevates riikides langenud, samal ajal kui tööjõud vananeb ja läheb pensionile. Mõlemad arengud tähendavad pensioni- ja sotsiaalhoolekande programme, mis käivitati siis, kui 5 töötajat iga pensionäri kohta ei ole enam jätkusuutlik, kuna iga pensionäri/sotsiaalhoolekande saaja kohta on ainult 2 täiskohaga töötajat.

Tööjõu vähenemine toob kaasa ka kaks teist dünaamikat: võimalik tööjõupuudus ja nõudluse stagnatsioon, kuna vanemad inimesed tarbivad palju vähem kui uued lastega leibkonnad. Abiellumiste ja sündimuse langedes langevad ka väljavaated tarbimisest lähtuvale majanduskasvule.

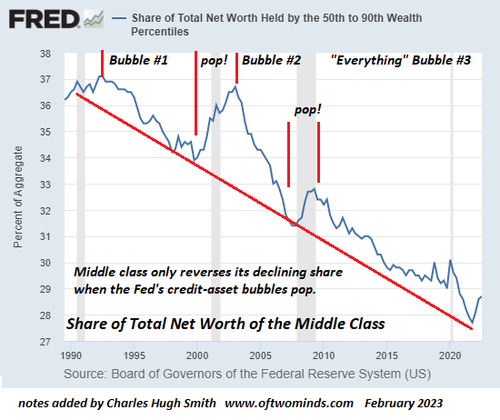

Poliitilised äärmused ZIRP, moraalne risk, laenude laienemine ja tootluste tagaajamine on suurendanud The Everything Bubble’i, mis on muutnud eluaseme ja sõidukite hinnad kättesaamatuks 60% (või paljudes piirkondades alumisest 80%) hinnast majapidamistel.

See kasvav ebavõrdsus õõnestab sotsiaalset ühtekuuluvust ja soodustab alternatiivset elustiili, kus noored töötajad loobuvad rotijooksust, et omandada kõrgema keskklassi sissetulekut ja rikkust. See vähendab kõigi ülehinnatud varade potentsiaalsete ostjate kogumit, vähendades veelgi likviidsust demograafilisel/struktuurilisel alusel.

Lihtsamalt öeldes ei ole jõukuse ja kasumi kasvav tõus veel kõiki paate tõstnud. Parimad 5% on kogunud suurema osa varade kallinemise, kapitali kasvu ja kasumi kasvust. See loob sotsiaalse häire riski suurenemise tausta.

Lisaks sellele on 30 aastat kestnud mõõdukat inflatsiooni muutunud püsiva inflatsiooni ajastuks, mis vaatamata paljude kommentaatorite lootustele ei ole mööduv. Seda inflatsiooniajastut juhivad:

1. Liigne võlatase, mida saab hallata ainult võla suurendamisega juhitava tasemeni.

2. Esmatähtsate asjade nappus, mis tõstab hinnad kõrgemale kui tarbijad saavad endale lubada, kuid ei ole piisavalt kõrged, et rahastada pakkumise suurendamiseks vajalikke suuri uusi investeeringuid.

3. Kapitali hind peab tõusma, et kajastada ülemaailmselt kasvavat riskipreemiat.

Kõik nipid, mida aastatel 2008–2009 usalduse taastamiseks kasutati, on jõudnud nii äärmuseni, et nüüd on süsteemne risk – maksejõuetuse, konfliktide, katkenud tarneahelate, geopoliitilise väljapressimise, oluliste kaupade nappus ja ehk kõige vähem mõistetav risk, likviidsuse kui krediidi aurustumine ja riskiga varade ostjaid jääb väheks –kasvab dramaatiliselt.

Neid riske on raske hinnata või täielikult maandada ning globaalse majanduse ja finantssüsteemi – tihedalt seotud süsteemi – vastastikune sõltuvus tähendab, et risk ühes valdkonnas levib kiiresti üle kogu süsteemi.

Süsteemsete riskide struktuurne suurenemine tõstab kulusid ja muudab iga vara riski-tulu arvutamist.

Võtke näiteks eluase. Kui oleme kindlad, et eluase tõuseb igal kümnendil 30% nagu kellavärk, maksame tänaseid hindu, eeldades, et maja tõuseb järgmisel kümnendil 30%. Kuid kuna finantsriski preemia tõuseb ja me peame arvestama riskiga, et maja võib edaspidi kaotada 30% oma väärtusest, muutume tänase kõrge hinna maksmise suhtes ettevaatlikuks.

Kuna ka teised muutuvad ettevaatlikuks, tugevneb riski teadvustamine ja hindade langedes meie ettevaatlikkus suureneb ning otsustame oodata, kuni edasise languse riskid selguvad.

Riski hindamise probleem on see, et kõik riskid pole kunagi selged enne, kui on liiga hilja.

Kõik hinnatakse ümber, sealhulgas risk ise, kapitali- ja tööjõukulu ning kogu vara väärtus. See ümberhindamine on praegu tagasihoidlik, kuid riskide ilmnemisel võime prognoosida ümberhinnangute kiirenemist. Kui likviidsus väheneb – majaostjad tõmbuvad ootamatult turult tagasi –, võib hinnalangus olla dramaatiline ja ennast tugevdav.

Süsteemis, mida hoiavad alal üha suuremad äärmused, kaob usaldus väga kiiresti, kui järgmine äärmus ei suuda nõela liigutada. Sel hetkel on kõik panused välja lülitatud, sest usk poliitikakujundajate võimesse “päev päästa” kaob.

Kui enesekindlus kaob, kaob ka likviidsus. Kui turud on ebalikviidsed, ei piirdu probleem väärtuse langusega – tegelik probleem on ostja leidmine, kes võimaldab teil vara rahaks muuta.

On selge, et ülemaailmne riskipreemia on järsult kasvanud ja kasvab ettearvamatus kaares. See kõrgemate riskide struktuurne suundumus hindab kõik ümber – sealhulgas võlakirjade tootlused ja intressimäärad.